У иностранных работников в России есть возможность получить патент, позволяющий легально работать в стране. Однако, при увольнении таких работников возникают различные вопросы о выплатах и налогах. Особое внимание следует обратить на НДФЛ 13 или 30, которые могут влиять на размеры выплат работникам по истечении срока патента. При увольнении иностранных работников, которым закончился срок действия патента, необходимо учесть все нюансы и правила, чтобы избежать нарушений и непредвиденных финансовых затрат.

Как установить 12-месячный период

При увольнении иностранного работника с истекшим патентом на работу, возникает вопрос о начале нового периода действия патента. Для установления нового 12-месячного периода иностранец должен соблюсти определенные требования в соответствии с действующим законодательством.

Обязательное оформление документов

Для установления нового 12-месячного периода необходимо предоставить следующие документы:

- Заявление работодателя о выдаче нового патента на работу;

- Подтверждение об увольнении работника;

- Копия действующего паспорта работника;

- Документ о предоставлении работодателем жилья иностранцу (если есть).

Адрес регистрации

Важной составляющей процесса установления нового периода является адрес регистрации иностранца в России. Для этого обычно используются два варианта:

- Адресом регистрации может быть адрес места постоянной регистрации иностранца в России (если он имеет);

- Вторым вариантом является адрес места постоянной работы работника, который содержит адрес его местопребывания.

Сроки оформления

Оформление нового патента на работу может занять от нескольких дней до нескольких недель, в зависимости от района проживания и сложности процедуры. Поэтому рекомендуется начать процесс подачи всех необходимых документов заранее.

Дополнительные требования

Для успешного установления нового 12-месячного периода действия патента необходимо еще выполнить следующие требования:

- Трудоустройство работника в организации, имеющей право привлекать иностранных работников;

- Отсутствие нарушений миграционного законодательства Российской Федерации;

- Отсутствие задолженности по налогам и сборам.

Установление 12-месячного периода для иностранного работника с истекшим патентом возможно при соблюдении всех вышеуказанных требований и оформлении необходимых документов.

Иностранцы с патентом

Права иностранцев с патентом

- Иностранцы имеют право на равные возможности и условия труда, как и граждане России.

- Иностранцы с патентом имеют право на оформление иностранного трудового договора.

- Иностранные работники с патентом имеют право на оплату за свой труд в соответствии с трудовым законодательством России.

- Иностранцы с патентом имеют право на выплату различных льгот и компенсаций, предусмотренных законодательством.

Выплата зарплаты при увольнении

Если патент иностранца истекает, а он не продлевает его действие или не получает новый патент, работник считается уволенным. В этом случае, согласно действующему законодательству, работодатель должен выплатить работнику все неуплаченные денежные суммы в течение 3 рабочих дней с даты увольнения.

В случае нарушения прав иностранца на получение зарплаты при увольнении, он имеет право обратиться в органы контроля и надзора, такие как трудовая инспекция или суд. Если факт нарушения будет подтвержден, работодатель может быть привлечен к административной или уголовной ответственности.

Иностранцы, работающие в России с патентом, имеют право на равные возможности и условия труда. При увольнении, работодатель обязан выплатить все необходимые денежные суммы работнику в течение 3 рабочих дней. В случае нарушения прав иностранца, он имеет право обратиться в органы контроля и надзора.

Как пересчитать НДФЛ в связи с изменением резидентства

Когда иностранец теряет статус резидента РФ, важно правильно пересчитать налог на доходы физических лиц (НДФЛ), который должен быть удержан с его дохода. В данной статье рассмотрим, как осуществить пересчет НДФЛ в связи с изменением резидентства.

Шаг 1: Проверка статуса резидента или нерезидента

Первым шагом необходимо определить, стал ли иностранец резидентом или нерезидентом РФ. Для этого следует учесть следующие факторы:

- Продолжительность пребывания иностранца в РФ в течение календарного года;

- Наличие постоянного места жительства в РФ;

- Наличие семьи или иных близких связей в РФ.

Шаг 2: Изменение статуса резидента/нерезидента в документах

В случае изменения статуса резидента на нерезидента или наоборот, необходимо обратиться в налоговую инспекцию для внесения соответствующих изменений в документах.

Шаг 3: Пересчет НДФЛ при изменении резидентства

После изменения статуса резидента/нерезидента необходимо пересчитать удержанный налог на доходы физических лиц. Для этого следует выполнить следующие действия:

- Определить сумму дохода, облагаемую НДФЛ;

- Уточнить ставку НДФЛ в соответствии с законодательством РФ;

- Пересчитать удержанный налог на основе новой ставки;

- Учесть особенности пересчета в зависимости от времени изменения статуса (период до или после начала налогового периода).

Пример пересчета НДФЛ

Допустим, иностранный работник был резидентом РФ и получал зарплату в размере 100 000 рублей в месяц. Удерживался НДФЛ по ставке 13%. Однако, в середине года он потерял статус резидента. В этом случае необходимо пересчитать удержанный НДФЛ:

| Период | Доход за период | Ставка НДФЛ | Удержанный НДФЛ |

|---|---|---|---|

| Январь-Июнь | 600 000 рублей | 13% | 78 000 рублей |

| Июль-Декабрь | 600 000 рублей | 30% | 180 000 рублей |

Сумма удержанного НДФЛ за год составит 258 000 рублей.

Важно помнить, что пересчет НДФЛ при изменении резидентства требует точного следования законодательству РФ. При возникновении сложностей рекомендуется обратиться за консультацией к специалисту или в налоговую инспекцию.

Как посчитать 183 дня

Как посчитать 183 дня:

- Определите дату прибытия в Россию и дату отъезда из России. Это могут быть любые даты, их следует учитывать при подсчете общего количества дней.

- Убедитесь, что перерывы в пребывании не приводят к дополнительным дням. Если вы покидаете Россию на короткое время и возвращаетесь, этот период не считается новым пребыванием.

- Подсчитайте общее количество дней между датой прибытия и датой отъезда. Включите в подсчет обе даты, в день прибытия и в день отъезда.

- Убедитесь, что общее количество дней не превышает 183. Если общее количество дней равно или больше 183, то вы находитесь в России 183 дня или более.

Важно отметить, что правила подсчета 183 дней могут варьироваться в зависимости от конкретного вопроса или требования. В таких случаях рекомендуется проконсультироваться с юристом или налоговым консультантом для получения более точной информации.

Пример подсчета 183 дней:

| Дата прибытия | Дата отъезда | Количество дней |

|---|---|---|

| 01.01.2022 | 30.06.2022 | 181 |

В этом примере общее количество дней составляет 181, что меньше 183. Следовательно, лицо не превышает установленный лимит 183 дня.

Точный подсчет 183 дней является важным фактором при решении различных юридических вопросов. Следуя приведенным выше рекомендациям, вы сможете определить свой статус и принять необходимые правовые меры.

Сколько действует патент

Срок действия патента зависит от конкретного вида патента и определяется законодательством.

Ниже представлены сроки действия патентов различных видов:

- Изобретение: патент на изобретение действует в течение 20 лет с даты подачи заявки.

- Полезная модель: патент на полезную модель действует в течение 10 лет с даты подачи заявки.

- Промышленный образец: патент на промышленный образец действует в течение 15 лет с даты подачи заявки.

- Товарный знак: регистрация товарного знака действует в течение 10 лет с даты подачи заявки и может быть продлена бесконечное количество раз на каждый последующий 10-летний период.

В случае увольнения работника с патентом, вопрос о дальнейшем действии патента может зависеть от законодательства и условий, установленных в трудовом договоре или иных документах. Возможно, работник сможет продолжить пользоваться патентом на личные цели, но не для работы в качестве наемного работника.

Важно помнить, что в каждой конкретной ситуации основополагающую роль играют правила и законы, принятые в стране, где был подан патент. Поэтому рекомендуется обратиться за консультацией к специалистам в области патентного права или трудового права. Они смогут дать точные и надежные рекомендации, основанные на законодательстве и практике применения законов вашей страны.

13 % и 30 % в зависимости от статуса

13 % — для резидентов

Резидентами России считаются иностранные граждане, которые проживают в стране более 183 дней в году. Для таких работников применяется ставка налога в размере 13%. Это означает, что при увольнении резидента у работника будет удержано 13% от суммы выплаты.

30 % — для нерезидентов

Нерезидентами России считаются иностранные граждане, которые не проживают в стране более 183 дней в году. Для таких работников применяется повышенная ставка налога в размере 30%. При увольнении нерезидента будет удержано 30% от суммы выплаты.

Налоговое оформление

При увольнении работника важно правильно оформить налоговые выплаты. Работодатель обязан удержать соответствующую сумму налога из заработной платы и перечислить ее в бюджет. В случае неправильного или неполного удержания налога, работодатель может быть привлечен к административной ответственности.

Преимущества резидентов

- Резиденты, налоговая ставка для которых составляет 13%, имеют преимущества по сравнению с нерезидентами.

- У работников есть возможность претендовать на налоговые вычеты и льготы.

- Резиденты могут претендовать на возврат части уплаченного налога при подаче налоговой декларации.

Важные моменты

При увольнении иностранного работника, работодатель должен учесть следующие моменты:

- Статус работника (резидент или нерезидент);

- Правильность оформления налоговых выплат;

- Возможность претендовать на налоговые льготы и вычеты для резидентов;

- Необходимость подачи налоговой декларации для резидентов.

| Статус | Ставка налога |

|---|---|

| Резидент | 13 % |

| Нерезидент | 30 % |

Важно помнить, что для каждого конкретного случая необходимо обратиться к специалистам в области налогового права, чтобы учесть все юридические особенности и предотвратить возможные юридические проблемы.

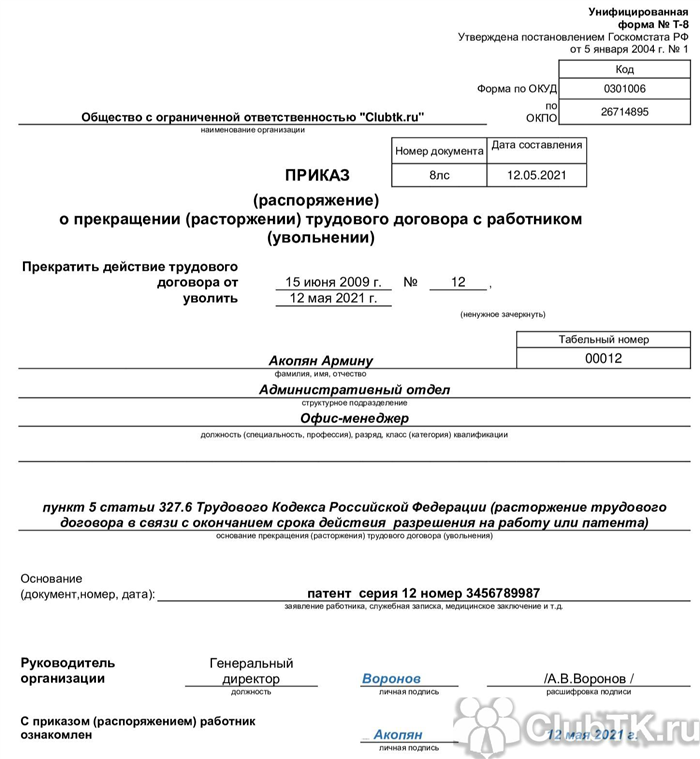

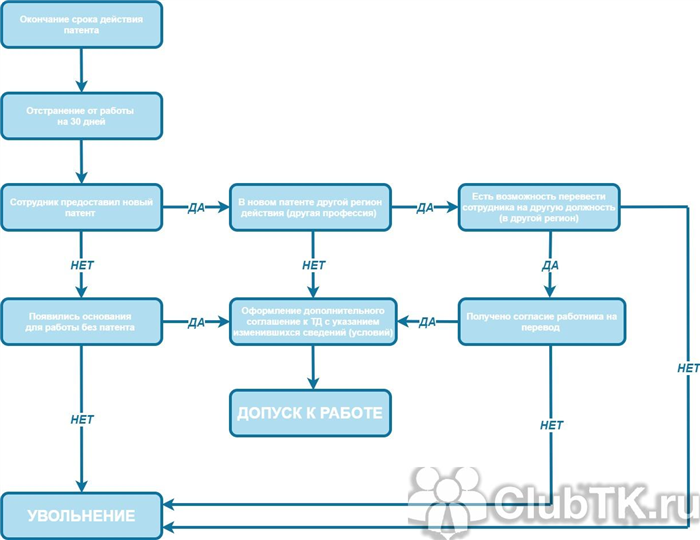

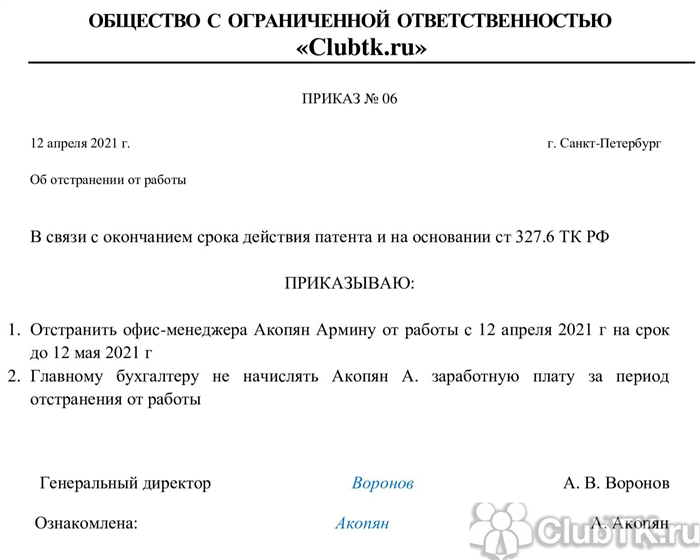

Порядок увольнения патентного работника

1. Письменное уведомление

Работодатель должен направить письменное уведомление патентному работнику о его увольнении. В уведомлении должны быть указаны причины увольнения, срок предупреждения и порядок подачи возражений.

2. Предоставление возможности для предъявления возражений

После получения уведомления о увольнении патентный работник имеет право предъявить возражения против увольнения. Работодатель обязан выслушать аргументы работника и принять решение на основе представленных материалов.

3. Расчет и выплата денежной компенсации

При увольнении патентного работника работодатель обязан произвести расчет и выплатить ему денежную компенсацию, предусмотренную законодательством. Размер компенсации зависит от длительности трудовой деятельности и других факторов, установленных законом.

4. Предоставление трудовой книжки

Работодатель должен предоставить патентному работнику его трудовую книжку в течение 3 рабочих дней после увольнения. В трудовой книжке должны быть отражены все изменения в трудовом статусе работника, включая факт увольнения.

5. Завершение рабочих обязанностей

Патентный работник должен завершить все незавершенные задачи и передать свои рабочие обязанности при увольнении. Работодатель также может предоставить дополнительное время для завершения задач.

6. Возврат рабочих материалов и собственности

Патентный работник должен вернуть все рабочие материалы, инструменты и другую собственность компании при увольнении. Работодатель имеет право проверить возвращенные материалы и может потребовать возмещения ущерба в случае их утери или повреждения.

7. Закрытие трудового договора

Увольнение патентного работника оформляется закрытием трудового договора. Работодатель должен предоставить патентному работнику документ, подтверждающий завершение трудового договора и увольнение.

Нерезидент стал резидентом

Один из важных юридических вопросов, с которым могут столкнуться иностранцы, ставшие резидентами РФ, связан с возникновением налоговых обязательств по уплате НДФЛ 13 или 30. В этой статье мы рассмотрим ситуацию, когда у иностранного работника закончился патент и он стал резидентом.

Конец действия патента

Патент — это разрешительный документ, дающий право на работу нерезидентам в РФ без оформления трудового договора или иного документа. Патент обычно выдается на срок до одного года и может быть продлен. Однако, по окончании срока его действия, иностранный работник становится резидентом и должен быть трудоустроен по обычной трудовой практике.

НДФЛ 13 или 30

При устройстве на работу резиденту РФ, иностранный работник становится обязан платить налог на доходы физических лиц (НДФЛ) по ставкам 13 или 30 процентов. Определение ставки зависит от наличия договора о ведении работ, а также налоговой резидентности работника. Важно учесть, что после становления резидентом, иностранный работник должен уведомить налоговые органы о своем новом статусе.

Налогообложение иностранного работника

После окончания действия патента и становления резидентом, иностранный работник должен быть оформлен как любой другой резидент РФ и пройти процедуру устройства на работу в соответствии с трудовым законодательством. Для начала работы резиденту требуется получение трудового договора, оформление страховых взносов и уплата НДФЛ в соответствии со своим статусом и ставкой.

Уведомление об изменении налогового статуса

После становления резидентом иностранный работник обязан уведомить налоговые органы о своем новом налоговом статусе. Это необходимо для перерасчета налоговых обязательств и формирования нового налогового учета по ставкам 13 или 30 процентов.

Становление резидентом РФ для иностранного работника, чьему патенту закончился срок действия, сопровождается рядом правовых и налоговых вопросов. Важно учесть, что после окончания действия патента, иностранный работник становится обязанным уплачивать налог на доходы физических лиц по ставкам 13 или 30 процентов и должен уведомить налоговые органы о своем новом статусе.

Расчет фиксированного авансового платежа

Шаг 1: Определение базы для расчета

Первым шагом в расчете ФАП является определение базовой суммы для расчета. На этот шаг влияют несколько факторов:

- Категория иностранного работника (наемный работник или индивидуальный предприниматель);

- Тип патента (общий или упрощенный);

- Срок действия патента.

Шаг 2: Расчет суммы налога

После определения базовой суммы следует расчет суммы налога, который варьируется в зависимости от ставки НДФЛ для иностранных работников (13% или 30%).

Шаг 3: Расчет фиксированного авансового платежа

После определения суммы налога следует расчет итоговой суммы фиксированного авансового платежа. ФАП рассчитывается по формуле:

ФАП = базовая сумма + сумма налога

Пример расчета ФАП

Для лучшего понимания процесса расчета ФАП рассмотрим пример. Пусть базовая сумма равна 100 000 рублей, и ставка НДФЛ составляет 13%. Тогда:

Сумма налога = базовая сумма * ставка НДФЛ

Сумма налога = 100 000 * 0,13

Сумма налога = 13 000 рублей

ФАП = базовая сумма + сумма налога

ФАП = 100 000 + 13 000

ФАП = 113 000 рублей

Расчет фиксированного авансового платежа (ФАП) является важной процедурой для иностранных работников, работающих по патенту в России. Правильный расчет является гарантией соблюдения налогового законодательства и предотвращения возможных проблем с налоговыми органами. Поэтому, следует тщательно следить за правильностью расчета и использовать соответствующие формулы и таблицы, чтобы избежать ошибок.

Резидент стал нерезидентом: пересчет НДФЛ

При обращении в ситуацию, когда у иностранного работника закончился патент и он стал нерезидентом, возникает вопрос о перерасчете налога на доходы физических лиц (НДФЛ) по сменившемуся статусу. В данной статье мы рассмотрим основные аспекты данного вопроса и процедуру пересчета НДФЛ.

1. Статус резидента и нерезидента

Резидентом Российской Федерации считается лицо, которое находится в стране не менее 183 дней в течение 12-месячного периода. Нерезидентом является лицо, наличие которого на территории РФ не соответствует данному критерию.

2. Пересчет НДФЛ при смене статуса

В случае смены статуса с резидента на нерезидента или наоборот происходит пересчет НДФЛ за соответствующий период. Резиденты обязаны уплачивать НДФЛ с доходов как внутри страны, так и за рубежом. Нерезиденты же обязаны уплачивать НДФЛ только с доходов, полученных в России.

3. Как пересчитать НДФЛ

Для пересчета НДФЛ в случае смены статуса необходимы следующие шаги:

- Определить период смены статуса и собрать все необходимые документы, подтверждающие доходы за этот период.

- Рассчитать общую сумму доходов за указанный период.

- Учесть налоговые льготы и вычеты, применимые к резидентам или нерезидентам.

- Определить сумму НДФЛ, которую необходимо уплатить.

4. Порядок уплаты пересчитанного НДФЛ

После пересчета НДФЛ необходимо произвести уплату налога в соответствующие налоговые органы. Резиденты могут уплачивать налог как налоговыми платежами в течение года, так и в качестве авансовых платежей налоговыми агентами, например, в случае получения доходов от работодателя.

Нерезиденты обязаны уплатить НДФЛ в течение 30 дней со дня получения дохода либо с момента смены статуса, если доход был получен в период нахождения на территории РФ.

5. Стратегия обращения при пересчете НДФЛ

При смене статуса и пересчете НДФЛ рекомендуется обратиться к специалисту, имеющему опыт в данной сфере. Это позволит избежать ошибок при оформлении документов и процедуры уплаты налога, а также получить профессиональную консультацию в отношении возможных налоговых льгот и вычетов.

| Преимущества обращения к специалисту: | Недостатки самостоятельного пересчета: |

|---|---|

|

|

Иностранцы из ЕАЭС

Иностранцы из Евразийского экономического союза (ЕАЭС) имеют определенные права и обязанности при работе на территории стран-участниц. Рассмотрим некоторые аспекты пребывания иностранцев из ЕАЭС в стране.

Визовый режим

- Иностранцы из стран-участниц ЕАЭС могут находиться и работать на территории других стран-участниц без необходимости получения визы.

- Паспорт является основным документом, удостоверяющим личность иностранца и его право на пребывание в стране.

Трудоустройство

- Иностранцы из ЕАЭС имеют равные возможности соотечественников для поиска и получения работы.

- Работодатель обязан оформить иностранца по трудовому законодательству, заключив с ним трудовой договор, и выплачивать заработную плату в установленные сроки.

Патент на работу

- При отсутствии гражданства или виде на жительство в стране, иностранец из ЕАЭС должен получить патент на работу.

- Патент дает право на работу в течение определенного срока, указанного в документе.

- При увольнении, работодатель должен выплатить иностранцу зарплату в соответствии с законодательством страны.

НДФЛ

- При увольнении иностранца из ЕАЭС, работодатель обязан удержать НДФЛ (налог на доходы физических лиц) с выплаты заработной платы, если иностранец превысил предельный срок пребывания в стране без налогового резидентства.

- Размер удержания составляет определенный процент от заработной платы иностранца.

Правовой статус семьи

- Супруги и дети иностранца из ЕАЭС имеют право на проживание и работу на территории страны-члена ЕАЭС.

- Необходимо оформить разрешение на работу для семьи и выполнять возможные требования страны-члена.

Иностранцы из ЕАЭС имеют определенный статус и права при работе на территории других стран-участниц. Необходимо соблюдать законодательство и выполнять свои обязанности в соответствии с ним.