При увольнении работника, у которого есть дети, возникает вопрос о возврате налога на детей. Для этого необходимо оформить заявление на удержание налога на детей, что позволит работнику получить возмещение налога, а также сохранить детские вычеты при последующем трудоустройстве. В заявлении указываются данные о детях и процент удержания, который будет составляться из зарплаты работника. Сокращение бумажной волокиты и своевременное оформление данного заявления помогут работнику получить свои деньги обратно, что является очень важным в условиях экономической нестабильности.

Увольнение и НДФЛ-вычеты

Какие НДФЛ-вычеты можно применить при увольнении?

При увольнении сотрудника, он может применить следующие виды вычетов по НДФЛ:

- Вычет на детей;

- Вычет на обучение;

- Вычет на лечение;

- Вычет на ипотеку.

Вычет на детей при увольнении

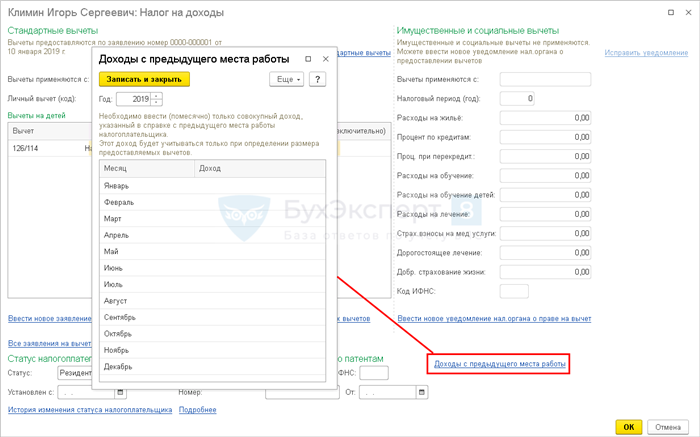

При увольнении сотрудника, который имеет детей, он может применить вычет на детей при расчете налога на доходы физических лиц. Для этого необходимо составить заявление на удержание налога на детей, указать данные детей и предоставить необходимые документы.

Вычет на образование при увольнении

При увольнении, сотрудник имеет возможность применить вычет на образование. Он может использовать этот вычет для оплаты собственного образования, образования детей или супруга. Для применения вычета необходимо предоставить документы, подтверждающие затраты на образование.

Вычет на лечение при увольнении

При увольнении, сотрудник вправе воспользоваться вычетом на лечение. Этот вычет может быть использован для оплаты медицинских услуг, лекарств и прочих расходов, связанных с лечением. Для применения вычета необходимо предоставить документы, подтверждающие затраты на лечение.

Вычет на ипотеку при увольнении

Если сотрудник имеет ипотечный кредит при увольнении, он может применить вычет на ипотеку для снижения суммы налога на доходы физических лиц. Для этого необходимо предоставить документы, подтверждающие факт выплат по ипотеке.

Что делать, если вычет на детей не получен вовремя?

В налоговом законодательстве предусмотрено право на учет налогового вычета на детей. Это значит, что вам положено получать определенную сумму, которую можно удержать от общей налоговой базы при увольнении. Но что делать, если вычет на детей не получен вовремя? Есть несколько шагов, которые стоит предпринять:

1. Свяжитесь с налоговыми органами

Если вычет на детей не был получен вовремя, первым шагом будет обращение в налоговые органы. Постарайтесь связаться с компетентным специалистом, который поможет вам разобраться в ситуации и предоставить необходимую информацию.

2. Подготовьте необходимые документы

Для того, чтобы получить вычет на детей, вам могут потребоваться определенные документы. Обычно это свидетельство о рождении ребенка, решение суда о признании отцом или матерью, а также подтверждение того, что ребенок является вашим и находится на вашем обеспечении.

3. Подайте письменное заявление

Для того чтобы вам выплатили вычет на детей, вы должны подать письменное заявление в налоговые органы. В заявлении укажите свое требование о получении вычета на детей и приложите все необходимые документы. Ваше заявление должно быть подписано вами лично и иметь указание даты подачи.

4. Ожидайте рассмотрения заявления

После подачи заявления налоговыми органами будет проведен анализ вашей ситуации и рассмотрено ваше требование о получении вычета на детей. Обычно срок рассмотрения заявления составляет не более 30 дней, но существуют случаи, когда рассмотрение может затянуться.

5. Обратитесь в суд

Если же ваше требование о получении вычета на детей было отклонено, вы имеете право обратиться в суд. При этом, подготовьте все необходимые доказательства и обоснования своего требования. Суд будет рассматривать ваше дело и принимать соответствующее решение.

Необходимо отметить, что процесс получения вычета на детей может занять некоторое время. Поэтому необходимо действовать тщательно, своевременно и быть готовым к возможным задержкам.

Налоговый вычет на ребенка – нормативное регулирование

Законодательное регулирование налогового вычета на ребенка

Вопросы налогового вычета на ребенка в России регулируются частью первой Налогового кодекса и рядом других федеральных законов. Согласно этому законодательству, вычет на ребенка может быть предоставлен налогоплательщикам, имеющим детей, достигших определенного возраста и находящихся на иждивении родителей (опекунов).

Условия предоставления налогового вычета на ребенка

Для получения налогового вычета на ребенка родители должны соответствовать определенным условиям:

- иметь детей, достигших определенного возраста (как правило, до 18-21 года);

- находиться на иждивении родителей или опекунов;

- иметь информацию о детях в налоговой декларации или предоставить соответствующие документы.

Размер налогового вычета на ребенка

Размер налогового вычета на ребенка определяется в зависимости от количества детей на иждивении. Общая сумма вычета на всех детей не может превышать определенного лимита, установленного законодательством РФ. При этом каждый ребенок приносит определенное увеличение вычета.

| Количество детей | Размер вычета |

|---|---|

| 1 | 50 000 рублей |

| 2 | 100 000 рублей |

| 3 и более | 150 000 рублей |

Процедура получения налогового вычета на ребенка

Для получения налогового вычета на ребенка необходимо предоставить соответствующие документы в налоговую инспекцию. В случае, если родители не удовлетворяют условиям для получения вычета на ребенка, они могут обратиться в суд с заявлением о назначении алиментов или иными юридическими способами защиты своих прав и интересов.

Таким образом, налоговый вычет на ребенка является важным механизмом поддержки семей с детьми. Законодательное регулирование налогового вычета на ребенка определяет условия его предоставления, размеры вычета и процедуру его получения.

Кому положены детские вычеты

Детские вычеты предоставляются гражданам России в соответствии с действующими законодательными актами. Вот кто имеет право на получение детских вычетов:

- Родители – главные получатели детских вычетов. Они могут получать вычеты на каждого ребенка, помимо старших двух детей.

- Опекуны и попечители – они также имеют право на детские вычеты в случае, если они являются родителями ребенка или усыновителями.

- Бывшие супруги – родитель, получающий алименты на содержание ребенка, также имеет право на детские вычеты.

- Дедушки и бабушки – если они являются опекунами или попечителями ребенка, они также могут запросить детские вычеты.

Каждая категория получателей должна предоставить все необходимые документы и подтвердить свое право на детские вычеты. В случае увольнения или смены места работы необходимо обратиться в налоговую инспекцию с заявлением на удержание налога на детей при увольнении.

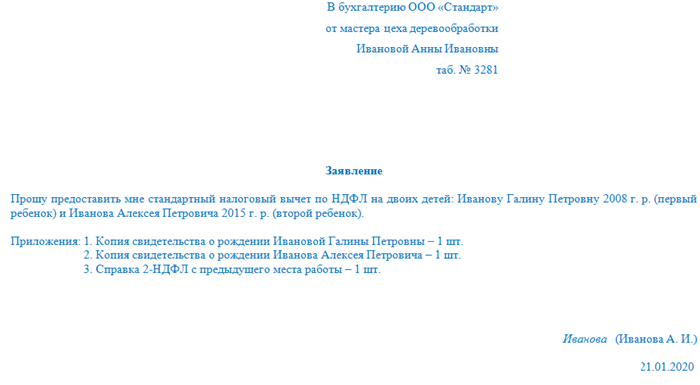

Заявление на вычет: правила оформления

При оформлении заявления на вычет необходимо соблюдать определенные правила, чтобы избежать ошибок и ускорить процесс рассмотрения заявления. Вот основные правила оформления заявления на вычет:

1. Заявление должно быть составлено на официальном бланке

Для оформления заявления на вычет необходимо использовать официальный бланк, который можно получить в налоговой инспекции или скачать с официального сайта. Заявление должно быть заполнено четким и разборчивым почерком.

2. Указать все необходимые личные данные

В заявлении необходимо указать все личные данные, включая фамилию, имя, отчество, адрес прописки и ИНН (индивидуальный налоговый номер).

3. Предоставить подтверждающую документацию

В заявлении на вычет необходимо указать даты, за которые производилась оплата, а также суммы, подлежащие вычету. Для подтверждения этих данных необходимо предоставить соответствующую документацию, такую как копии трудовых договоров, справки о доходах и т.д.

4. Подписать заявление

Заявление на вычет должно быть подписано налогоплательщиком или его представителем. При подписании необходимо указать дату и место.

5. Отправить заявление в налоговую инспекцию

После заполнения и подписания заявления необходимо его отправить в налоговую инспекцию. Заявление можно отправить почтой или лично сдать в офис налоговой.

Соблюдение правил оформления заявления на вычет позволит избежать задержек и ускорить процесс рассмотрения заявления. Необходимо также помнить, что заявление на вычет может быть отклонено в случае предоставления неполной или некорректной информации.

Виды стандартных налоговых вычетов

1. Вычеты на детей

Включает в себя возможность вычета налога на детей, при условии, что ребенок является иждивенцем налогоплательщика. Вычет производится в зависимости от количества детей и их возраста.

2. Вычеты на обучение детей

Предусматривает вычеты на оплату обучения детей, как в средних и высших учебных заведениях, так и в дополнительных образовательных учреждениях. Сумма вычета зависит от статуса налогоплательщика и вида образования.

3. Вычеты на лечение и здоровье

Дает возможность налогоплательщикам вычесть расходы на лечение своего здоровья и здоровья своих иждивенцев. Вычет может быть получен как на расходы на лечение в России, так и за рубежом.

4. Вычеты на недвижимость

Включает возможность вычета налога на приобретение, строительство или реконструкцию жилого помещения или земельного участка. Сумма вычета определяется различными факторами, включая статус налогоплательщика и местоположение недвижимости.

5. Вычеты на благотворительность

Обеспечивает возможность вычета налога на суммы, пожертвованные на благотворительные цели. Вычет может быть произведен как на пожертвования в денежной форме, так и на материальные ценности.

Стандартные налоговые вычеты являются важным инструментом налогового планирования и помогают гражданам сократить свои налоговые платежи. Однако, для получения вычетов необходимо соблюдать определенные условия и предоставить соответствующую документацию в налоговые органы.

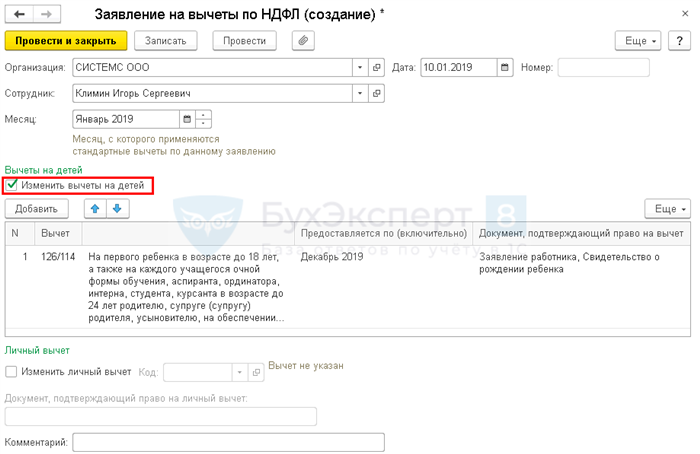

Меняем заявление на вычеты

При изменении ситуации с рождением или усыновлением ребенка, а также изменениями в семейном положении, необходимо обновить заявление на вычеты на детей. Система налогообложения предоставляет возможность получения вычетов на детей, которые существенно снижают налогооблагаемую базу. Для получения вычетов актуализированное заявление необходимо подать.

Как изменить заявление на вычеты

Для изменения заявления на вычеты действуем следующим образом:

- Составляем новое заявление на основании актуальных данных о ребенке;

- Указываем в заявлении все сведения об изменении семейного положения;

- Подписываем и датируем заявление;

- Прикладываем копии документов, подтверждающих усыновление или изменение семейного положения.

Пример заявления:

| ЗАЯВЛЕНИЕ |

|---|

| Я, Иванов Иван Иванович, прошу изменить мои данные в заявлении на вычеты на детей. |

| Изменения: |

|

| Прилагаются копии документов: |

|

| Подпись: ___________________ |

| Дата: ______________________ |

Куда обратиться с заявлением

После составления заявления и приложения всех необходимых документов, обратитесь в налоговую инспекцию по месту своего жительства. Сотрудники инспекции примут ваше заявление и проведут проверку.

Обратите внимание, что в случае изменения данных о детях или семейном положении после подачи декларации, заявление на вычеты может быть подано в любое время года.

Как получить стандартный вычет

Шаг 1. Ознакомьтесь с требованиями

Перед тем как подавать заявление на стандартный вычет, убедитесь, что вы соответствуете требованиям, установленным налоговым законодательством. Например:

- Вы должны быть резидентом Российской Федерации;

- Вы должны быть налоговым резидентом в течение налогового периода;

- Вы должны иметь доходы, подлежащие налогообложению;

- Доходы должны быть получены из источников внутри Российской Федерации.

Шаг 2. Подготовьте необходимые документы

Для подачи заявления на получение стандартного вычета вам понадобятся следующие документы:

- Заявление на получение стандартного вычета;

- Копия паспорта (страница с фотографией и страница с регистрацией);

- Копия документов, подтверждающих доходы (например, справка с места работы или копия декларации по налогу на доходы физических лиц);

Шаг 3. Подайте заявление

Подача заявления на получение стандартного вычета может осуществляться различными способами:

- Лично в налоговую инспекцию;

- По почте;

- Через электронную систему государственных услуг.

Шаг 4. Ожидайте рассмотрения заявления

После подачи заявления на получение стандартного вычета, вам необходимо ожидать рассмотрения ваших документов налоговыми органами. Обычно, рассмотрение заявления занимает несколько недель.

Шаг 5. Получите стандартный вычет

После положительного рассмотрения заявления, вам будет выдано уведомление о получении стандартного вычета. Вычет будет автоматически учтен при расчете налога на доходы физических лиц.

Итак, получение стандартного вычета достаточно просто и требует выполнения нескольких шагов. Ознакомьтесь с требованиями, подготовьте необходимые документы, подайте заявление и ожидайте рассмотрения. Ваш стандартный вычет будет учтен при расчете налога и позволит вам снизить сумму налоговых платежей.