В ходе ревизии бухгалтерским отделом было выявлено, что при увольнении сотрудника ранее была совершена ошибка в расчете НДФЛ. В результате, работник был доначислен по данной статье и компания обязана внести соответствующую сумму в бюджет. Это может повлечь за собой негативные последствия для организации, в том числе штрафы и подозрения в недобросовестности.

Добровольный возврат долга

В случае возникновения обстоятельств, по которым сотрудник решает осуществить добровольный возврат долга, необходимо соблюдать определенные процедуры и правила.

Перед осуществлением добровольного возврата долга сотруднику необходимо ознакомиться с действующим законодательством и внутренними нормативными актами компании.

Процедура добровольного возврата долга:

- Подготовка заявления. Сотрудник должен составить заявление о добровольном возврате долга, в котором указать свою фамилию, имя, отчество, должность, дату и сумму долга.

- Ознакомление с руководством. Заявление о добровольном возврате долга должно быть направлено руководству компании для рассмотрения.

- Согласование условий. После рассмотрения заявления, руководство компании может согласовать условия возврата долга, включая сумму, сроки и способ возврата.

- Оплата долга. Сотрудник должен осуществить оплату долга в соответствии с условиями, указанными в договоре.

- Документирование. После проведения оплаты, необходимо составить отчет о возврате долга и предоставить его руководству компании для учета.

Правила и рекомендации:

- Необходимо соблюдать договоренности и условия, согласованные между сотрудником и руководством компании.

- При возврате долга необходимо полностью выполнить все обязательства в срок.

- Сотрудник может приложить все усилия для минимизации возможных финансовых потерь для компании.

- В случае возникновения споров или недоразумений при добровольном возврате долга, необходимо обратиться за консультацией к юристу или специалисту по трудовому праву.

| Преимущество | Пояснение |

|---|---|

| Укрепление репутации | Добровольный возврат долга способствует укреплению репутации сотрудника и создает благоприятное впечатление о его ответственности. |

| Установление хороших отношений | Возврат долга может способствовать установлению хороших отношений между сотрудником и руководством компании. |

| Избегание правовых проблем | Добровольный возврат долга помогает избежать возможных правовых проблем, связанных с неисполнением обязательств. |

Следуя правилам и процедурам, сотрудник сможет осуществить добровольный возврат долга и подтвердить свою ответственность и честность перед компанией.

Снова вопрос по работе в 1С?

1. Как добавить сотрудника в программу 1С?

Для добавления нового сотрудника в программу 1С следуйте следующим шагам:

- Зайдите в раздел «Кадры и учет персонала».

- Выберите пункт меню «Сотрудники» и нажмите кнопку «Добавить сотрудника».

- Заполните необходимую информацию о сотруднике, такую как ФИО, должность, отдел и другие данные.

- Сохраните изменения, нажав на кнопку «Сохранить».

2. Как провести начисление заработной платы в программе 1С?

Для проведения начисления заработной платы в программе 1С выполните следующие действия:

- Зайдите в раздел «Зарплата и учет рабочего времени».

- Выберите пункт меню «Начисления» и нажмите кнопку «Новое начисление».

- Выберите сотрудника, для которого необходимо провести начисление.

- Укажите сумму начисления и другую необходимую информацию, такую как вид начисления и период.

- Сохраните изменения, нажав на кнопку «Сохранить».

3. Как удалить сотрудника из программы 1С?

Для удаления сотрудника из программы 1С выполните следующие шаги:

- Зайдите в раздел «Кадры и учет персонала».

- Выберите пункт меню «Сотрудники».

- Найдите нужного сотрудника с помощью поиска или просмотра списка всех сотрудников.

- Выберите сотрудника, которого необходимо удалить, и нажмите кнопку «Удалить».

- Подтвердите удаление сотрудника.

Это лишь некоторые из вопросов и ответов по работе с программой 1С. Если у вас возникли другие вопросы или проблемы, рекомендуется обратиться к специалистам, которые профессионально ориентируются в данной программе.

Наиболее частые причины несовпадения сумм исчисленного и удержанного налога

Из-за разных причин может возникнуть несовпадение между суммой исчисленного и удержанного налога. Рассмотрим наиболее частые причины, которые могут привести к такой ситуации:

- Неверное заполнение налоговой декларации. Одной из основных причин несовпадения сумм налога является неправильное заполнение налоговой декларации, в которой указываются данные о доходах и расходах. Неправильное указание сумм может привести к ошибкам в исчислении и удержании налога.

- Несоответствие требованиям налогового законодательства. Налоговое законодательство предписывает определенные условия и правила, которые должны соблюдаться при исчислении и удержании налога. Несоблюдение этих требований может привести к несовпадению суммы налога.

- Различные налоговые льготы и вычеты. Различные налоговые льготы и вычеты могут привести к уменьшению или отсутствию удержания налога с определенной суммы дохода. Если работник имеет право на какие-либо налоговые льготы или вычеты, то сумма исчисленного и удержанного налога может различаться.

- Ошибки в расчетах. Ошибки в расчетах при исчислении и удержании налога также могут привести к несовпадению сумм. Это может произойти из-за неправильного использования математических формул или неверного округления суммы.

Важно отметить, что несовпадение суммы исчисленного и удержанного налога может вызвать проблемы со стороны налоговых органов, а также привести к дополнительным финансовым и юридическим издержкам. Поэтому рекомендуется тщательно проверять и сверять данные при исчислении и удержании налога, а также проконсультироваться с юристом или налоговым консультантом в случае возникновения несовпадений.

Ошибки при начислении налога

Начисление налога может стать источником ошибок и проблем, которые не только усложняют ведение бухгалтерии, но и могут привести к негативным последствиям для компании. Важно быть внимательным и аккуратным при выплате заработной платы сотрудникам и начислении соответствующих налогов.

Основные ошибки при начислении налога:

- Ошибка в расчетах — неправильное определение базы для начисления налога, неучтенные или неправильно примененные льготы, неправильно рассчитанные суммы налога.

- Ошибки в учете — неправильное отражение начислений и удержаний налога в бухгалтерском учете.

- Несоблюдение сроков — несвоевременное начисление или уплата налога.

Правильное начисление налога:

- Ознакомьтесь с законодательством и требованиями, регулирующими начисление налога.

- Правильно определите базу для начисления налога, учитывая все соответствующие факторы и льготы.

- Тщательно проверьте расчеты и убедитесь в их правильности.

- Контролируйте и регистрируйте начисления и удержания налога в бухгалтерском учете.

- Соблюдайте установленные сроки начисления и уплаты налога.

Следствия ошибок при начислении налога:

- Штрафы и пенализация — неправильное начисление и уплата налога может привести к штрафам и пеням.

- Проблемы с налоговой инспекцией — некорректное ведение бухгалтерии и неверное начисление налога может привлечь внимание налоговой инспекции и вызвать аудит.

- Ущерб репутации — ошибки в начислении налога могут негативно повлиять на репутацию компании и доверие клиентов и партнеров.

Чтобы избежать ошибок при начислении налога, необходимо быть внимательным, ознакомиться с требованиями законодательства, проводить проверки и контролировать процесс начисления налога. Рекомендуется использовать автоматизированные системы для выполнения расчетов и ведения бухгалтерии, чтобы минимизировать вероятность ошибок.

| Тип ошибки | Штрафы и пеня |

|---|---|

| Неправильное определение базы налогообложения | До 20% от суммы налога |

| Несвоевременное начисление или уплата налога | Пеня 1/300 ставки рефинансирования за каждый день просрочки |

| Неверное регистрирование начислений и удержаний налога в бухгалтерском учете | До 5% от суммы налога |

Внимательность и аккуратность при начислении налога — залог правильного ведения бухгалтерии и избежания негативных последствий для компании.

Чем отследить неверные движения

1. Регулярная проверка бухгалтерии

Одним из основных способов отслеживания неверных движений является регулярная проверка бухгалтерии. Это может включать в себя проверку бухгалтерских документов, расчетов и отчетности. Результаты проверки должны быть документально зафиксированы и представлены руководству предприятия.

2. Введение системы внутреннего контроля

Для эффективного отслеживания неверных движений необходимо внедрить систему внутреннего контроля. Это может включать в себя установление правил и процедур, контроль над доступом к бухгалтерской информации, а также контроль за исполнением финансовых операций. Система внутреннего контроля должна быть регулярно обновляема и адаптирована к изменениям внутренней и внешней среды предприятия.

3. Анализ финансовой отчетности

Анализ финансовой отчетности является важным инструментом для выявления неверных движений. Путем анализа отчетности можно обнаружить несоответствия, ошибки и потенциальные манипуляции с финансовыми данными. Для достижения наилучших результатов, следует использовать различные методы анализа, включая вертикальный и горизонтальный анализы, а также анализ коэффициентов и показателей.

4. Обучение сотрудников

Обучение сотрудников является ключевым фактором в предотвращении неверных движений. Сотрудники должны быть обучены правилам и нормам бухгалтерии, а также методам обнаружения и предотвращения мошенничества. Регулярное проведение семинаров, тренингов и аттестаций помогут повысить квалификацию сотрудников и снизить риски неверных движений.

5. Сотрудничество с внешними экспертами

Сотрудничество с внешними экспертами, такими как аудиторы и консультанты, может помочь в отслеживании неверных движений. Внешние эксперты имеют специальные знания и опыт в области бухгалтерии и могут предоставить независимую оценку финансовой отчетности и системы внутреннего контроля.

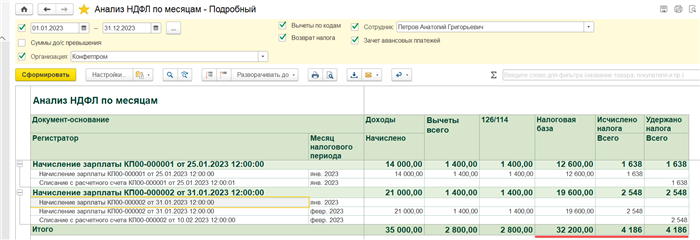

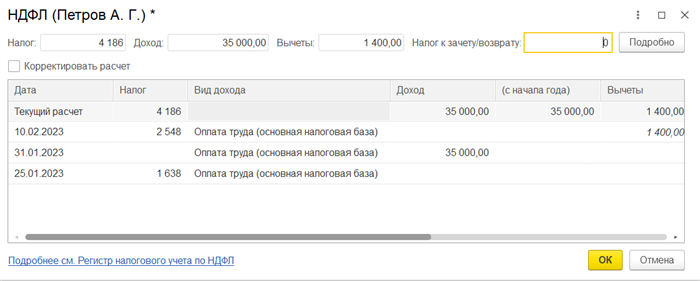

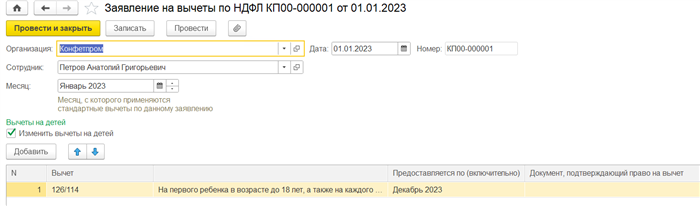

Расчёт НДФЛ в 1С:Зарплата и управление персоналом

Настройка расчёта НДФЛ в 1С:Зарплата и управление персоналом

Перед началом использования программы необходимо правильно настроить расчёт НДФЛ. Для этого нужно:

- Указать ставку налога и порядок округления суммы;

- Определить, какие доходы будут облагаться НДФЛ (например, зарплата, премии, компенсации);

- Задать особые налоговые режимы в случае, если организация имеет право на льготы или освобождения от уплаты НДФЛ.

После настройки программы, она автоматически будет применять указанные налоговые ставки и правила расчёта НДФЛ для каждого сотрудника организации.

Расчёт НДФЛ для уволенного сотрудника

При увольнении сотрудника, программная система 1С:Зарплата и управление персоналом выполняет расчёт НДФЛ для последней зарплаты. Кроме того, в программе есть возможность автоматического расчёта компенсации по неначисленным доходам.

Процесс расчёта НДФЛ для уволенного сотрудника в программе 1С:Зарплата и управление персоналом выглядит следующим образом:

- Программа определяет сумму неначисленных доходов для уволенного сотрудника;

- На основании налоговых ставок и правил округления, программа вычисляет сумму НДФЛ с учётом компенсации;

- Сумма НДФЛ автоматически удерживается из последней зарплаты уволенного сотрудника.

Преимущества использования 1С:Зарплата и управление персоналом для расчёта НДФЛ

Использование программы 1С:Зарплата и управление персоналом для расчёта НДФЛ имеет множество преимуществ:

- Автоматизация процесса расчёта НДФЛ, что позволяет избежать ошибок и снизить риски;

- Возможность настройки налоговых ставок и правил округления в соответствии с требованиями законодательства;

- Автоматический расчёт компенсаций по неначисленным доходам при увольнении сотрудника;

- Генерация отчётности по расчёту НДФЛ для представления в налоговые органы.

Использование программы 1С:Зарплата и управление персоналом для расчёта НДФЛ позволяет существенно упростить работу бухгалтера и повысить точность расчётов налога для всех сотрудников организации.

Откуда возникают движения по НДФЛ в программе

В программе бухгалтерии движения по налогу на доходы физических лиц (НДФЛ) формируются на основе различных операций и событий в организации. Вот основные источники движений по НДФЛ:

1. Начисление заработной платы

Одним из основных источников движений по НДФЛ является начисление заработной платы сотрудникам. При начислении НДФЛ вычитается из суммы начисленной заработной платы сотрудника и формируется движение по уплате этого налога.

2. Расчет и выплата авансовых платежей

Организации, имеющие налоговые вычеты, могут выплачивать авансовые платежи по НДФЛ. Для этого в программе формируются движения, отражающие суммы начисленных авансовых платежей и их уплату.

3. Выплата дивидендов

При выплате дивидендов акционерам учитывается исчисление и уплата НДФЛ. В программе также формируются движения, которые отражают этот процесс.

4. Удержание при продаже имущества

При продаже имущества, налоговой базой выступает разница между стоимостью продажи и суммой, задекларированной в налоговом базисе. При продаже имущества также формируются движения по НДФЛ.

5. Декларирование доходов

Декларирование доходов сотрудников также влияет на формирование движений по НДФЛ в программе. Отражаются суммы декларированных доходов, а также удержанные налоги.

6. Корректировки

Выявленные ошибки или изменения в начисленной заработной плате могут привести к необходимости внесения корректировок в движения по НДФЛ в программе. При этом происходит перерасчет сумм налога и формируются соответствующие движения.

Как начислить НДФЛ, если перечислений не было?

Для правильного начисления НДФЛ без перечислений существует несколько шагов:

1. Сбор и анализ необходимой информации

Сотруднику необходимо собрать все документы, подтверждающие его доходы за соответствующий период. Это могут быть выписки из банковских счетов, договоры, платежные ведомости и другие документы.

2. Расчет суммы доходов

На основе предоставленных документов и информации о доходах, сотрудник самостоятельно должен расчитать сумму своих доходов, подлежащую обложению НДФЛ.

3. Определение налоговой ставки

После расчета суммы доходов, необходимо определить налоговую ставку, которая применяется к данному типу доходов. Для этого следует обратиться к действующему законодательству или проконсультироваться у специалиста.

4. Расчет суммы НДФЛ

На основе суммы доходов и выбранной налоговой ставки, сотрудник самостоятельно должен рассчитать сумму НДФЛ, которую он должен уплатить в бюджет.

5. Оформление декларации и уплата налога

После того, как сотрудник рассчитал сумму НДФЛ, следует оформить налоговую декларацию и уплатить налог в налоговую службу. В декларации необходимо указать все сведения о доходах и расчете налога.

6. Соблюдение сроков

Важно помнить, что уплата НДФЛ должна осуществляться в установленные сроки. В случае нарушения сроков, сотрудник может быть подвержен штрафам и пеням.

Важно отметить, что самостоятельное начисление и уплата НДФЛ требуют знаний и опыта в области налогового законодательства. Поэтому, при возникновении сложностей или непонимании процесса, рекомендуется обратиться к специалистам или юристам, которые помогут правильно провести начисление и уплату НДФЛ без перечислений.

Как отчет о движениях НДФЛ отображает исправления в бухгалтерском учете

Структура отчета

Отчет о движениях НДФЛ представляет собой таблицу, в которой указаны следующие данные:

- Период отчетности — указывается период, за который подготовлен отчет;

- Номер документа — каждому корректировочному документу присваивается уникальный номер;

- Дата документа — указывается дата составления корректировочного документа;

- Основание — указывается причина, по которой были внесены изменения в учет НДФЛ;

- Сумма начисленного налога — указывается сумма налога на доходы физических лиц, которая была начислена до исправления;

- Сумма исправления — указывается сумма, на которую был изменен ранее начисленный налог;

- Дата исправления — указывается дата исправления начисленного налога;

- Комментарий — дополнительная информация, которая может быть указана по каждому исправлению.

Пример исправления учета НДФЛ

| Период отчетности | Номер документа | Дата документа | Основание | Сумма начисленного налога | Сумма исправления | Дата исправления | Комментарий |

|---|---|---|---|---|---|---|---|

| январь-февраль 2021 | 001 | 15.02.2021 | Неправильный расчет начисленного налога | 5000 рублей | -1000 рублей | 20.02.2021 | Исправление ошибки |

| январь-февраль 2021 | 002 | 25.02.2021 | Дополнительный доход, не учтенный ранее | 7000 рублей | 2000 рублей | 28.02.2021 | Учет дополнительного дохода |

В данном примере отчет о движениях НДФЛ отображает два исправления:

- Исправление ошибки в расчете начисленного налога: изначально было начислено 5000 рублей, однако оказалось, что нужно начислить на 1000 рублей меньше. Это изменение было произведено 20.02.2021.

- Учет дополнительного дохода, который ранее не был учтен: в данном случае было выявлено, что необходимо начислить налог на 2000 рублей больше, чем изначально было указано. Исправление было произведено 28.02.2021.

Таким образом, отчет о движениях НДФЛ позволяет ясно и точно отразить все изменения и исправления, связанные с начислением и удержанием налога на доходы физических лиц. Это делает процесс учета более прозрачным и помогает избежать ошибок и несоответствий в бухгалтерском учете.

Подача судебного иска

Шаги по подаче судебного иска:

- Подготовка документов

- Выбор судебного органа

- Оплата государственной пошлины

- Подача иска в суд

- Рассмотрение дела в суде

- Вынесение решения суда

Первым шагом необходимо подготовить все необходимые документы для подачи судебного иска. Важно составить юридически правильное и подробное заявление, указав все факты и доказательства нарушения прав работника.

Вторым шагом является выбор судебного органа, в котором будет подан иск. Ориентироваться следует на место нахождения работодателя или на принадлежность спора к определенной категории дел.

После выбора судебного органа необходимо оплатить государственную пошлину за рассмотрение дела. Размер пошлины зависит от стоимости иска и установлен федеральным законодательством.

Следующим шагом является подача иска в суд. Для этого необходимо обратиться в соответствующий судебный орган и предоставить все подготовленные документы. При подаче иска необходимо указать все требования и обоснования, имеющиеся у работника.

После подачи иска, суд приступит к рассмотрению дела. Важно иметь в виду, что процесс рассмотрения может занять некоторое время, в зависимости от нагрузки суда и сложности дела.

Последним этапом является вынесение решения суда по данному делу. Суд может удовлетворить требования работника либо отклонить иск. В случае удовлетворения требований, работнику будет восстановлено нарушенное право и может быть выплачена компенсация.

Подача судебного иска является важным шагом для защиты прав работника при незаконном доначислении НДФЛ при увольнении. Это позволяет обратиться к суду с требованием восстановления нарушенных прав и получения справедливой компенсации за причиненные убытки.

Направим книгу Вам на почту!

Уважаемый клиент!

Мы рады сообщить Вам, что успешно разрешили вопрос с доначислением НДФЛ уволенного сотрудника и готовы предоставить Вам всю необходимую документацию в кратчайшие сроки. Для вашего удобства мы можем направить книги по бухучету на Вашу электронную почту. Это позволит Вам ознакомиться с материалами в любое удобное время и иметь их всегда под рукой.

Преимущества получения книги на почту:

- Экономия времени и денег;

- Быстрый доступ к необходимой информации;

- Возможность хранить и организовывать материалы электронно;

- Возможность распечатать нужные разделы по мере необходимости.

Зачем нужна книга по бухучету?

Книга по бухучету содержит информацию о финансовых операциях, доначислениях и удержаниях, которые были произведены в вашей организации. Она является важным инструментом для анализа финансового состояния и контроля за соблюдением законодательства.

Как получить книгу на почту?

Для получения книги по бухучету на вашу электронную почту, пожалуйста, оставьте свои контактные данные в специальной форме на нашем сайте. В ближайшее время, наш специалист свяжется с вами для уточнения дополнительной информации. После обработки запроса, мы отправим книгу на указанный вами электронный адрес.

Контакты

| Телефон: | +7 (XXX) XXX-XX-XX |

| Email: | info@example.com |

| Адрес: | г. Москва, ул. Примерная, д. 1 |

Обновите 1С:ЗУП до последней версии!

Преимущества обновления 1С:ЗУП:

- Улучшенная функциональность: Обновление позволяет получить доступ к новым функциям и возможностям, которые могут значительно упростить и автоматизировать бухгалтерский учет и управление персоналом.

- Исправление ошибок: Обновление программного обеспечения позволяет исправить ошибки и недочеты, которые могут возникать при работе с предыдущими версиями.

- Совместимость с новыми требованиями: Обновление 1С:ЗУП обеспечивает совместимость с новыми требованиями и нормативными актами, позволяя быть в соответствии с законодательством и современными стандартами.

- Улучшение производительности: Обновленная версия 1С:ЗУП может работать быстрее и более эффективно, что позволяет сэкономить время и ресурсы при обработке данных и генерации отчетов.

Как обновить 1С:ЗУП?

- Подготовьтеся к обновлению: Заранее сделайте резервную копию всех данных, чтобы в случае непредвиденных ситуаций можно было восстановить систему.

- Загрузите последнюю версию: Посетите официальный сайт 1С и загрузите последнюю версию программы 1С:ЗУП.

- Установите обновление: Запустите установочный файл и следуйте инструкциям на экране, чтобы установить обновление.

- Проверьте работу: После установки обновления, проверьте работу программы 1С:ЗУП, чтобы убедиться, что все функции работают корректно.

Обновление 1С:ЗУП до последней версии — это важный шаг для улучшения работы с бухгалтерией и управлением персоналом. Оно позволяет получить доступ к новым функциям, исправить ошибки и быть в соответствии с требованиями законодательства. Следуйте инструкциям, чтобы успешно обновить программное обеспечение и наслаждаться всеми преимуществами, которые оно может предоставить.

Бесплатная книга по зарплатному учету в 1С!

Для тех, кто занимается зарплатным учетом в программе 1С, мы предлагаем бесплатную книгу, которая поможет вам разобраться во всех тонкостях этой сложной задачи. Наша книга содержит все необходимые инструкции и рекомендации, которые помогут вам правильно проводить бухгалтерский учет и сдавать отчетность в соответствии с требованиями законодательства.

Что вы найдете в нашей книге:

- Подробное описание процесса зарплатного учета в программе 1С.

- Руководство по правильному заполнению документов в рамках зарплатного учета.

- Советы по оптимизации и автоматизации процессов зарплатного учета.

- Рекомендации по ведению кадрового учета и своевременному проведению начислений и удержаний.

- Информацию о последних изменениях в законодательстве, которые касаются зарплатного учета.

- Казусы и примеры, которые помогут вам лучше понять тему.

Наша книга будет полезна бухгалтерам, кадровикам и владельцам бизнеса, которые хотят узнать больше о зарплатном учете в программе 1С и повысить свою квалификацию в этой области.

Не упустите возможность получить нашу бесплатную книгу и стать экспертом по зарплатному учету в 1С! Заполните форму ниже и мы отправим вам ссылку для скачивания книги.