Если вы приобрели неисключительные права по лицензионному договору, важно правильно учесть эту статью расходов в бюджете на 2026 год. Вам придется определить стоимость приобретения прав и выбрать подходящий способ учета — погашение расходов в одном году или амортизацию на протяжении определенного срока. В обоих случаях необходимо учитывать законодательные требования и правила бухгалтерского учета. Планируйте заранее и просчитывайте возможные последствия на финансовое состояние вашей организации.

Что будет считаться нематериальным активом

Нематериальные активы представляют собой права и ценности, не имеющие физической формы, но обладающие юридической или коммерческой ценностью для организации. Они могут быть использованы для получения экономических выгод и приносят доходы, не связанные с физическими активами.

Категории нематериальных активов

Нематериальные активы могут включать в себя следующие категории:

- Права интеллектуальной собственности (авторские права, патенты, товарные знаки и т. д.);

- Лицензионные права на использование программного обеспечения, баз данных и других компьютерных продуктов;

- Франшизы и права на использование бренда;

- Корпоративные права и лицензии;

- Коммерческая тайна и конфиденциальная информация;

- Интеллектуальные результаты (исследования, изобретения, процессы производства);

- Клиентская база и контракты;

- Добро имени и репутация организации.

Оценка и учет нематериальных активов

Для оценки нематериальных активов применяются различные методы и подходы, включая стоимостную, доходную и сравнительную оценку. Оценка проводится на основе их текущей стоимости, потенциала для будущих доходов и коммерческой ценности.

Учет нематериальных активов осуществляется по принципу правдивого и объективного отражения их стоимости в бухгалтерском учете организации. Они отражаются в бухгалтерии на специальных счетах, которые соответствуют категориям нематериальных активов.

Приобретение неисключительных прав по лицензионному договору также представляет собой нематериальный актив. В бюджете на 2026 год это будет учтено как операционные расходы, связанные с приобретением лицензий и прав на использование определенных программ, баз данных или других нематериальных активов.

Важность нематериальных активов для бизнеса

Нематериальные активы играют важную роль в развитии и успехе организации. Они могут обеспечить конкурентное преимущество, повысить стоимость компании, укрепить бренд и привлечь клиентов. Нематериальные активы могут быть основной ценностью и составлять значительную долю в балансовой стоимости организации.

| Преимущества нематериальных активов | Примеры |

|---|---|

| Создание уникального продукта или услуги | Исследования, разработки |

| Защита от конкуренции | Патенты, товарные знаки |

| Повышение стоимости компании | Бренд, репутация |

| Привлечение инвестиций | Интеллектуальные результаты |

| Улучшение имиджа компании | Лицензионные права на использование бренда |

Таким образом, нематериальные активы являются важным компонентом успешной бизнес-стратегии и должны быть правильно учтены и оценены в бюджете организации.

Когда новый стандарт станет обязательным

1. Вступление в силу нового стандарта

Вступление в силу нового стандарта зависит от его ратификации или принятия соответствующим органом или организацией. После принятия стандарта, обычно, устанавливается переходный период, когда его применение становится добровольным. О дате вступления в обязательную силу нового стандарта необходимо узнать из первоисточников, таких как законодательные акты, постановления или публикации правительства.

2. Обновление бюджета на 2026 год

После определения даты вступления нового стандарта в обязательную силу, необходимо обновить бюджет на 2026 год с учетом его требований и последствий. Учтите не только стоимость приобретения неисключительных прав, но и дополнительные расходы на использование и поддержку нового стандарта.

3. Анализ влияния на бизнес

Важно провести анализ влияния нового стандарта на бизнес и его финансовые показатели. Определите, какие изменения необходимо внести в текущие процессы и системы для соответствия новым требованиям. Рассмотрите возможность вовлечения специалистов, например, юристов или консультантов, для более детального анализа и разработки стратегии внедрения нового стандарта.

4. Обучение персонала

Внедрение нового стандарта требует обучения персонала, чтобы они могли эффективно использовать новые процессы и методы работы. Рассмотрите возможность проведения тренингов, семинаров или внутреннего обучения для подготовки сотрудников к новым требованиям и изменениям в бизнес-процессах.

5. Мониторинг и адаптация

После внедрения нового стандарта необходимо установить механизмы мониторинга и контроля его применения. Анализируйте, как он влияет на работу бизнеса и его результативность. При необходимости вносите соответствующие корректировки в процессы и стратегии, чтобы обеспечить успешную адаптацию к новым требованиям.

Как отделить нематериальный актив от материального носителя

Приобретение неисключительных прав по лицензионному договору предполагает получение прав на использование интеллектуальной собственности без передачи самого материального носителя.

Однако, необходимо уметь отделить нематериальный актив от материального носителя для корректного учета в бюджете.

1. Определение нематериального актива

Нематериальный актив представляет собой объект интеллектуальной собственности, который обладает определенной стоимостью и передается субъекту по лицензионному договору.

Примеры нематериальных активов:

- Авторские права;

- Патенты;

- Торговые марки;

- Лицензии на программное обеспечение.

2. Инвентаризация материального носителя

Для отделения нематериального актива от материального носителя необходимо произвести инвентаризацию последнего.

Это позволит определить стоимость материального носителя и исключить его из расчетов при учете нематериального актива.

3. Оценка нематериального актива

Оценка нематериального актива включает определение его стоимости на рынке.

Для проведения оценки можно использовать следующие методы:

- Сравнительный метод;

- Стоимостной метод;

- Доходный метод.

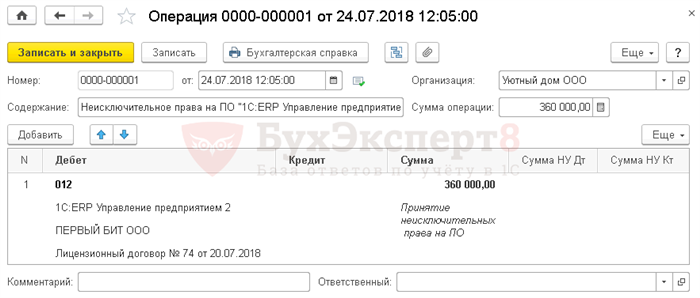

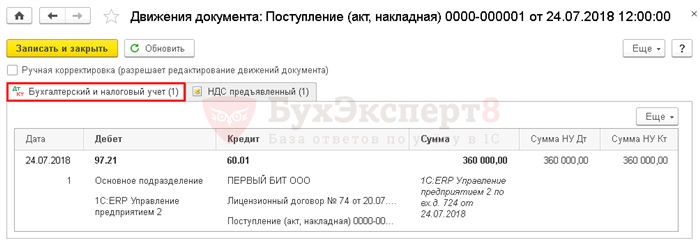

4. Отражение в бухгалтерии

В бухгалтерии отдельно отражаются нематериальный актив и материальный носитель.

Нематериальный актив отражается на счете учета нематериальных активов, а материальный носитель – на счете учета оборудования или другом подходящем счете.

| Счет учета | Нематериальный актив | Материальный носитель |

|---|---|---|

| 04 | Нематериальные активы | — |

| 08 | — | Оборудование |

Такой подход позволяет четко разграничить два компонента и обеспечить корректное учетное отражение.

5. Учет амортизации

Нематериальные активы обычно предоставляются на определенный период, поэтому необходимо учитывать амортизацию.

Амортизацию нематериального актива можно определить с учетом его срока службы и остаточной стоимости.

Следуя этим шагам, вы сможете успешно отделить нематериальный актив от материального носителя и правильно учесть его в бюджете на 2026 год.

В какой момент списать дооценку

Списание дооценки должно осуществляться в соответствии с принятой бухгалтерской практикой и правилами учета. Существуют определенные моменты, в которые осуществляется списание дооценки в бухгалтерском учете. Рассмотрим некоторые из них:

1. Признание дооценки как актива

Первоначально, дооценка должна быть признана в учете как актив. Это означает, что она должна быть оформлена в соответствии с требованиями правил бухгалтерского учета и принятыми стандартами.

2. Определение срока использования

Для того чтобы произвести списание дооценки, необходимо определить срок ее использования. Это может быть сделано на основе проведенных исследований и анализа рыночных условий. Устанавливается предполагаемый срок, в течение которого дооценка будет приносить доход.

3. Определение способа учета амортизации

Определение способа учета амортизации также является важным шагом для списания дооценки. Существует несколько методов учета амортизации, таких как линейный метод, метод уменьшающегося остатка и др. В зависимости от выбранного метода, амортизация будет начисляться и списываться на протяжении определенного периода времени.

4. Фиксация события списания

Событие списания дооценки должно быть ясно и однозначно зафиксировано в бухгалтерском учете. Это может быть сделано путем проведения соответствующих проводок, составления акта списания или других документов в соответствии с требованиями законодательства и внутренними правилами вашей организации.

Используя правильные методы бухгалтерского учета и соблюдая требования законодательства, вы сможете списать дооценку в нужный момент и полностью соответствовать установленным нормам и правилам учета.

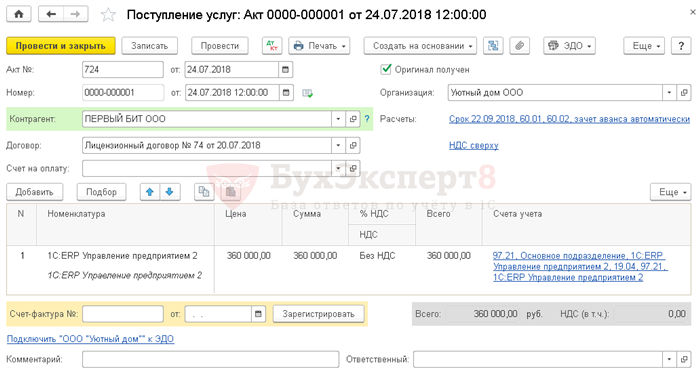

Особенности бухгалтерского и налогового учета ПО

Приобретение неисключительных прав по лицензионному договору на программное обеспечение (ПО) требует особого подхода к его бухгалтерскому и налоговому учету. Важно знать особенности учета ПО, чтобы правильно отразить его стоимость и возможные обязательства.

1. Активирование расходов

Приобретение ПО обычно является инвестицией, поэтому его стоимость необходимо активировать в бухгалтерии. Это означает, что стоимость ПО будет учтена в активе компании и будет амортизироваться на протяжении периода его использования.

2. Амортизация ПО

Амортизация ПО происходит по пропорциональному методу, основанному на ожидаемом сроке его использования. Налоговый кодекс предусматривает различные ставки амортизации, которые зависят от вида ПО и срока его использования.

3. Распределение стоимости

Стандартный лицензионный договор на ПО часто включает не только стоимость основной лицензии, но и другие платежи, такие как подписка на обновления или техническая поддержка. Эти платежи следует разделить на две части: стоимость лицензии и стоимость дополнительных услуг.

4. Учет обязательств

Если обновления ПО или техническая поддержка оплачиваются заранее, то данные платежи должны быть отражены как обязательства компании. При получении услуги соответствующая сумма будет учитываться как затраты.

5. Налоговые льготы

При использовании ПО могут предоставляться налоговые льготы, такие как возможность уменьшить налоговую базу или получить налоговый кредит за расходы на ПО. Важно правильно учитывать эти льготы при составлении налоговой отчетности.

Примерный учет ПО по лицензионному договору:

| Статья учета | Дебет | Кредит |

|---|---|---|

| Основные средства | Стоимость ПО | — |

| Обязательства | — | Стоимость обновлений, подписки и технической поддержки |

Нюансы бухгалтерского учета ПО в бюджетных организациях

Бухгалтерский учет программного обеспечения (ПО) в бюджетных организациях имеет свои особенности и требует правильного подхода. В данном тексте представлены некоторые нюансы, которые следует учесть при бухгалтерском учете ПО в бюджетных организациях.

1. Отражение стоимости ПО

Приобретение прав по лицензионному договору на использование ПО является основанием для начисления расходов на ПО. Стоимость лицензии следует отразить в учете как расходы по приобретению ПО. Это позволит корректно отразить затраты на ПО в бюджетной организации.

2. Амортизация ПО

Приобретенное ПО является нематериальным активом и должно быть подвергнуто амортизации. Бухгалтерская политика бюджетной организации должна предусматривать способы и сроки амортизации ПО. Амортизация ПО начинается с момента его ввода в эксплуатацию и рассчитывается исходя из срока полезного использования данного ПО.

3. Бухгалтерский учет платежей за лицензионные обновления

Бюджетные организации, использующие лицензионное ПО, могут сталкиваться с необходимостью оплаты обновлений для поддержания функциональности и безопасности ПО. Платежи за такие обновления также следует отражать в учете как расходы по обслуживанию ПО.

4. Возможность учета расходов по ПО в составе капитальных вложений

Некоторые крупные лицензии ПО могут быть классифицированы как капитальные вложения. В этом случае стоимость приобретения таких лицензий может быть учтена в составе капитальных вложений бюджетной организации и рассчитываться исходя из срока их использования.

5. Ведение подробного списка использованного ПО

Бухгалтерия бюджетной организации должна вести подробный список использованного ПО, включающий информацию о лицензиях, датах приобретения, стоимости и других сопутствующих данных. Это позволит контролировать обновления и своевременно проводить оценку воздействия изменений в бюджетной организации.

| Наименование ПО | Лицензия | Дата приобретения | Стоимость |

|---|---|---|---|

| Microsoft Office | Корпоративная лицензия | 01.01.2026 | 100 000 руб. |

| Adobe Photoshop | Подписка Creative Cloud | 01.02.2026 | 10 000 руб./год |

| 1C:Предприятие | Лицензия пользователя | 01.03.2026 | 50 000 руб. |

Все вышеперечисленные нюансы должны учитываться при бухгалтерском учете ПО в бюджетных организациях. Это позволит сохранить финансовую прозрачность и корректно отразить затраты, связанные с использованием ПО, в бюджете данной организации.

Как будет учитываться гудвилл

Способы учета гудвилла:

- Метод балансовой стоимости (book value method). При этом методе гудвилл не подлежит амортизации, а его стоимость проверяется на предмет утраты восстановительной стоимости (impairment testing) по итогам каждого отчетного периода. Обязательно проводится дифференцированный анализ с целью определения возможного уменьшения стоимости и ее последующего списания.

- Метод текущей стоимости (fair value method). Гудвилл также не амортизируется, но он регулярно переоценивается и списывается, если его стоимость уменьшается.

Выбор метода учета гудвилла осуществляется организацией самостоятельно и зависит от ее стратегии развития и внутренних правил учета.

Учет гудвилла в налоговом учете:

В налоговом учете гудвилл неактивируется и его стоимость не учитывается. Однако, соответствующие потери при списании гудвилла допускается учесть при расчете налоговой базы по налогу на прибыль.

| Метод учета гудвилла | Балансовая стоимость | Текущая стоимость |

|---|---|---|

| Амортизируется? | Нет | Нет |

| Способ проверки утраты восстановительной стоимости | Дифференцированный анализ | Переоценка |

| Учет в налоговом учете | Активируется | Не учитывается |

Гудвилл является важной составляющей активов организации и должен быть корректно учтен в бухгалтерии. Выбор метода учета приобретенного гудвилла зависит от стратегии компании, но необходимо учитывать требования налогового законодательства.

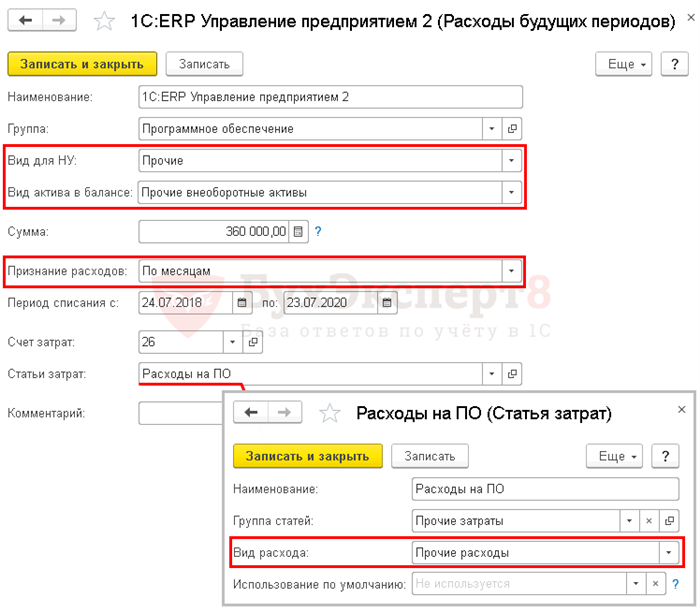

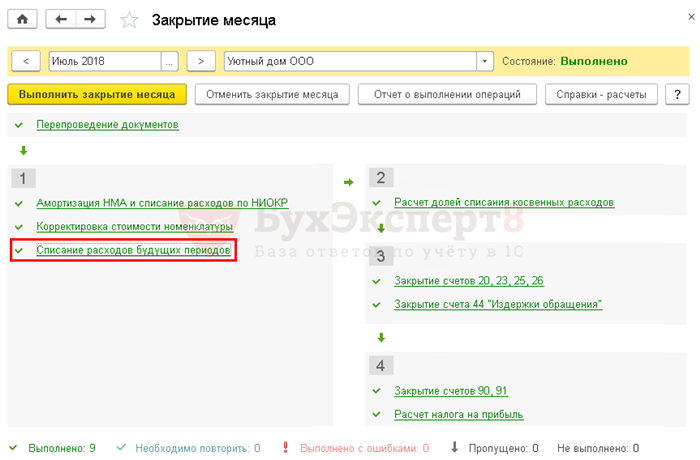

Списание расходов будущих периодов

Что такое списание расходов будущих периодов?

Списание расходов будущих периодов – это процесс учета расходов, которые были понесены организацией в текущем периоде, но должны быть учтены в будущих периодах. В случае приобретения неисключительных прав по лицензионному договору, организация может распределить стоимость приобретения прав на протяжении срока действия лицензии. Это позволяет равномерно распределить затраты на протяжении всего периода использования прав.

Как осуществить списание расходов будущих периодов?

Для осуществления списания расходов будущих периодов необходимо выполнить следующие действия:

- Определить сумму затрат, связанных с приобретением неисключительных прав по лицензионному договору.

- Разделить эту сумму на количество периодов, на протяжении которых будут использоваться права. Например, если срок действия лицензии составляет 5 лет, то расходы будут равномерно распределены на протяжении этого периода.

- Каждый год проводить списание соответствующей части затрат на приобретение прав, чтобы учесть их в бюджете. Это можно сделать путем учета амортизации активов или создания резерва для будущих расходов.

Как списание расходов будущих периодов отражается в бухгалтерии?

Списание расходов будущих периодов отражается в бухгалтерии через учет амортизации активов или создание резерва для будущих расходов. Амортизация активов представляет собой систематическое распределение стоимости активов на протяжении их срока службы. Создание резерва для будущих расходов позволяет отложить затраты на будущие периоды и учесть их в бухгалтерии, не списывая их полностью в текущем периоде.

Например, если организация приобрела неисключительные права по лицензионному договору на сумму 100 000 рублей на срок 5 лет, то ежегодно можно списывать 20 000 рублей в виде амортизации или создать резерв в размере 20 000 рублей для будущих расходов.

Списание расходов будущих периодов позволяет организациям правильно учесть затраты на приобретение неисключительных прав по лицензионному договору в бюджете на 2026 год. Это позволяет равномерно распределить затраты на протяжении срока действия лицензии и снизить финансовую нагрузку на текущий период. Списание расходов будущих периодов отражается в бухгалтерии через учет амортизации активов или создание резерва для будущих расходов.

Проводки в коммерческих структурах

Характеристика проводок в коммерческих структурах

Проводки представляют собой записи в бухгалтерских документах, которые отражают изменения в составе активов, пассивов и капитала организации. В коммерческих структурах проводки могут быть разнообразными по своему назначению:

- Отражение приобретения неисключительных прав по лицензионному договору в активы организации.

- Учет операций по перераспределению финансовых средств между счетами для обеспечения равновесия и эффективного использования ресурсов.

- Фиксация расходов на приобретение неисключительных прав по лицензионному договору в структуре расходов организации.

- Запись доходов от использования неисключительных прав по лицензионному договору в составе выручки организации.

Отражение расходов на приобретение неисключительных прав по лицензионному договору

Расходы, связанные с приобретением неисключительных прав по лицензионному договору, следует учесть в бухгалтерии. Для этого необходимо выполнить следующие проводки:

- Списание средств с основного счета организации, отражающего наличие денежных средств.

- Зачисление средств на счет активов, отражающий приобретение неисключительных прав по лицензионному договору.

Учет доходов от использования неисключительных прав по лицензионному договору

Доходы, полученные от использования неисключительных прав по лицензионному договору, также необходимо правильно учесть в бухгалтерии. Для этого рекомендуется выполнить следующие проводки:

- Зачисление средств на счет активов, отражающий доходы от использования неисключительных прав по лицензионному договору.

- Зачисление средств на счет доходов, отражающий увеличение выручки организации.

Важность правильного учета проводок

Правильный учет проводок в коммерческих структурах позволяет:

- Обеспечить достоверность финансовой отчетности организации.

- Оптимизировать расходы и доходы организации, обеспечить их контроль и анализ.

- Предоставить информацию для принятия управленческих решений и планирования бюджета.

| Преимущества правильного учета проводок | Ошибки при учете проводок |

|---|---|

| Обеспечивает достоверность финансовой отчетности | Может привести к искажению данных в финансовой отчетности |

| Позволяет контролировать и анализировать расходы и доходы | Может привести к неправильному определению финансовых результатов |

| Предоставляет информацию для управленческих решений | Может привести к неправильному планированию бюджета |

Таким образом, проводки являются важным инструментом бухгалтерии в коммерческих структурах и их корректное учет помогает обеспечить достоверность финансовой отчетности, оптимизировать расходы и доходы организации, а также предоставить информацию для принятия управленческих решений и планирования бюджета.

Как рассчитать первоначальную стоимость приобретения неисключительных прав по лицензионному договору?

Приобретение неисключительных прав по лицензионному договору может быть значимым шагом для вашей компании. Такие права позволяют использовать интеллектуальную собственность другого лица для ведения своего бизнеса. Однако, перед тем как заключить сделку, важно рассчитать первоначальную стоимость приобретения таких прав.

Шаг 1: Определение платы за использование прав

В первую очередь, необходимо определить плату, которую вы должны будете заплатить за использование неисключительных прав. Обычно плата указывается в лицензионном договоре и может быть представлена следующими способами:

- Фиксированная сумма, которую вы должны заплатить однократно;

- Платежи по договоренности, которые должны быть выплачены на протяжении определенного периода времени;

- Роялти (процент от выручки), которые должны быть выплачены регулярно.

Шаг 2: Оценка дополнительных затрат

Однако, помимо платы за использование прав, приобретение неисключительных прав может потребовать дополнительных затрат. Важно учесть следующие факторы и оценить связанные с ними расходы:

- Стоимость административных процедур и сопровождения сделки;

- Лицензионные сборы и налоги, которые могут быть применимы;

- Стоимость обучения персонала и подготовки инфраструктуры для использования прав;

- Расходы на защиту прав интеллектуальной собственности в случае споров или нарушений;

- Возможные штрафы или санкции за нарушения условий договора.

Шаг 3: Составление бюджета и оценка возвратности

С учетом платы за использование прав и дополнительных затрат, следует составить бюджет на приобретение неисключительных прав. Это позволит оценить финансовые затраты компании и спланировать ресурсы.

Важно также оценить возвратность приобретения неисключительных прав. Для этого необходимо проанализировать ожидаемые выгоды, которые вы получите от использования этих прав, и сравнить их с затратами. Такой анализ поможет принять обоснованное решение о приобретении неисключительных прав.

Как рассчитать и учесть амортизацию

1. Определите метод амортизации

Первым шагом в рассчете и учете амортизации неисключительных прав по лицензионному договору является выбор метода амортизации. Существует несколько методов, включая прямолинейный, ускоренный и уменьшаемый остаток. Каждый метод имеет свои особенности и может быть применим в зависимости от конкретной ситуации.

Прямолинейный метод амортизации – самый простой метод, при котором годовая амортизация равномерно распределяется на протяжении срока службы актива.

Ускоренный метод амортизации – подразумевает более интенсивное начисление амортизации в начальные годы использования актива, что учитывает его быстрое старение и устаревание.

Уменьшаемый остаток метод амортизации – позволяет начислять более значительную амортизацию на начальном этапе использования актива, а затем постепенно уменьшать сумму начисления по мере уменьшения остаточной стоимости.

2. Определите срок службы актива

Следующим шагом является определение срока службы актива. Срок службы – это период, в течение которого актив будет использоваться в бизнесе или приносить доходы. Например, если вы приобрели неисключительные права по лицензионному договору на 5 лет, то срок службы будет составлять 5 лет.

3. Рассчитайте годовую амортизацию

После определения метода амортизации и срока службы актива можно приступить к расчету годовой амортизации. Для прямолинейного метода амортизации применяется следующая формула:

Годовая амортизация = (стоимость актива — остаточная стоимость) / срок службы

Например, если стоимость неисключительных прав по лицензионному договору составляет 100 000 рублей, остаточная стоимость – 20 000 рублей, а срок службы – 5 лет, то годовая амортизация будет равна:

Годовая амортизация = (100 000 — 20 000) / 5 = 16 000 рублей

4. Учтите амортизацию в бюджете на 2026 год

Для учета амортизации в бюджете на 2026 год необходимо учесть годовую амортизацию и привести ее в соответствие с планируемым периодом. Таким образом, если мы рассчитали годовую амортизацию на 5 лет, то на 2026 год необходимо учесть только часть годовой амортизации, соответствующую этому году.

В итоге, рассчитав и учтя амортизацию в бюджете на 2026 год, вы сможете достоверно оценить финансовые затраты, связанные с приобретенными неисключительными правами по лицензионному договору и спланировать дальнейшие действия в рамках вашего бизнеса.

Как выбрать оптимальный срок полезного использования

Определение срока полезного использования

Срок полезного использования представляет собой период, в течение которого право на использование объекта может считаться значимым и приносить ожидаемую прибыль. Определение этого срока зависит от множества факторов и должно учитывать специфику конкретной лицензии.

Факторы, влияющие на выбор срока полезного использования

В процессе определения срока полезного использования следует учесть следующие факторы:

- Технологический прогресс: быстрое развитие технологий может существенно сократить срок полезного использования, поэтому следует анализировать тенденции в своей отрасли.

- Конкурентная среда: наличие сильных конкурентов может сократить срок полезного использования, учитывайте динамику рынка.

- Спрос на продукт: анализируйте потребности вашей целевой аудитории и прогнозируйте изменения в спросе на продукт или услугу.

- Юридические ограничения: учтите возможные ограничения, связанные с законодательством в вашей стране или регионе.

Способы учета срока полезного использования в бюджете на 2026 год

Для отражения срока полезного использования в бюджете на 2026 год можно использовать следующие способы:

- Амортизация: рассчитайте сумму амортизации на основании выбранного срока полезного использования и установленных законодательством правил. Это позволит распределить затраты по времени и более точно отразить их в бюджете.

- Резервирование: создайте финансовый резерв, который будет использоваться для обновления или замены лицензии по истечении выбранного срока полезного использования. Это поможет избежать финансовых проблем в будущем.

- Обновление бизнес-плана: периодически обновляйте бизнес-план с учетом изменений в сроке полезного использования. Это поможет вам принимать взвешенные решения и планировать бюджет на будущие периоды.

Выбор оптимального срока полезного использования не является простой задачей, требующей анализа ряда факторов. Однако, правильное определение этого срока позволит более точно спланировать бюджет на 2026 год и обеспечить устойчивое развитие вашего бизнеса.

Особенности учета затрат на неисключительные права

Приобретение неисключительных прав по лицензионному договору имеет свои особенности при учете затрат в бюджете на 2026 год. Важно правильно оформить и учесть все расходы, связанные с приобретением и использованием таких прав.

1. Учет приобретения неисключительных прав

При приобретении неисключительных прав в бюджете необходимо учесть следующие расходы:

- Стоимость лицензии

- Оплата за дополнительные услуги, связанные с использованием прав

- Расходы на юридическое сопровождение договора

2. Амортизация неисключительных прав

Неисключительные права признаются имущественными правами, которые могут быть защищены и переданы. Поэтому они подлежат амортизации в соответствии с требованиями законодательства. Амортизация является неотъемлемой частью учета затрат на неисключительные права.

3. Учет затрат на использование неисключительных прав

При использовании неисключительных прав необходимо учесть следующие затраты:

- Расходы на поддержку и обновление прав

- Лицензионные отчисления и платежи в пользу правообладателя

- Расходы на обучение персонала, связанные с использованием прав

4. Учет при устранении недостатков неисключительных прав

Если в процессе использования неисключительных прав возникли недостатки, которые требуют доработки или устранения, необходимо учесть расходы на такие мероприятия в бюджете.

5. Формирование резерва для возможных споров и конфликтов

При использовании неисключительных прав всегда существует риск возникновения споров или конфликтов с правообладателем. Для минимизации финансовых рисков рекомендуется формировать резервные средства в бюджете.

6. Формирование отчетности по использованию неисключительных прав

Важным этапом учета затрат на неисключительные права является формирование отчетности о расходах и использовании данных прав. Это помогает контролировать и оценивать эффективность и целесообразность их использования.

Отражение в учете затрат на приобретение программного обеспечения

Активация расходов

Приобретение программного обеспечения представляет собой капитальные вложения внутриорганизационного характера. Вместо единовременного списания расходов в момент покупки прав, они активируются на балансе компании и амортизируются в течение срока действия лицензии.

Для активации затрат на приобретение программного обеспечения необходимо выполнить следующие действия:

- Определить сумму приобретения прав по лицензионному договору.

- Создать бухгалтерский счет для отражения активов по программному обеспечению.

- Записать затраты на этот счет с использованием корреспонденции между расчетным и бухгалтерским счетами.

Амортизация затрат

Амортизация — это процесс равномерного распределения стоимости актива по протяжению его срока службы. В случае программного обеспечения срок службы определяется согласно условиям лицензионного договора.

Амортизация затрат на приобретение программного обеспечения может быть произведена по следующим методам:

- Линейный метод — ежегодное равномерное распределение стоимости актива на протяжении срока его службы.

- Ускоренный метод — более интенсивное начисление амортизации в начале срока службы актива.

Учет амортизации

Учет амортизации затрат на приобретение программного обеспечения может быть выполнен путем создания соответствующего бухгалтерского счета для отражения амортизации. Учетные записи по амортизации проводятся с использованием корреспонденции между этим счетом и счетом активов по программному обеспечению.

При формировании бюджета на 2026 год необходимо предусмотреть расходы на амортизацию затрат на приобретение программного обеспечения в соответствии с установленными методами. Планирование таких расходов позволит компании эффективно управлять своими финансовыми ресурсами и обеспечить надлежащий учет расходов в соответствии с законодательством.

Когда необходимо изменить стоимость Нематериальных активов?

1. Изменение стоимости под воздействием внешних факторов

Стоимость НМА может измениться в результате внешних факторов, таких как изменения в налоговом законодательстве, экономические кризисы или рыночные условия. Компания должна регулярно отслеживать изменения в законодательстве и рыночной ситуации, чтобы своевременно обновить стоимость НМА.

2. Техническое устаревание

Нематериальные активы, такие как программное обеспечение или патенты, могут устареть со временем из-за появления новых технологий или изменения рыночных требований. В таких случаях необходимо пересмотреть стоимость НМА и возможно произвести депрециацию активов.

3. Изменение в экономической деятельности

Если компания изменяет свою деятельность или стратегию, это может повлиять на стоимость НМА. Например, при введении нового продукта или расширении бизнеса, следует пересмотреть стоимость НМА в соответствии с изменениями в бизнес-модели.

4. Приобретение или продажа дополнительных прав

Если компания приобретает или продает дополнительные права по лицензионным договорам или аналогичным сделкам, необходимо отразить это в учете. Стоимость НМА может измениться в зависимости от условий сделки и предоставляемых прав.

5. Оценка общей стоимости НМА

Необходимо регулярно проводить оценку общей стоимости НМА для отражения точной и достоверной информации в бюджете компании. Это позволяет предотвратить искажение финансовой отчетности и обеспечить правильное управление активами.

Изменение стоимости НМА — важная задача для компании, которая обеспечивает надлежащий учет и управление активами. При пересмотре стоимости НМА необходимо учесть все факторы, вести соответствующую документацию и регулярно обновлять бухгалтерские записи.

Можно ли установить лимит стоимости НМА?

Вместо этого, организации могут применять различные методы контроля стоимости НМА с помощью дополнительных мер, таких как:

- Оценка рыночной стоимости — для определения объективной стоимости НМА;

- Организация внутреннего контроля — для избежания необоснованных расходов на приобретение и использование НМА;

- Планирование бюджета — для определения лимитов расходов на НМА и предотвращения их превышения;

- Документирование и учет — для прозрачности и контроля всех операций с НМА;

- Обучение персонала — для повышения осведомленности сотрудников об эффективном использовании НМА.

Важно отметить, что ограничение стоимости НМА может ограничить возможности организации в реализации своих бизнес-целей и получении преимуществ перед конкурентами. Поэтому рекомендуется балансировать необходимость контроля расходов с потребностями организации в развитии и инвестировании в НМА.

Таким образом, организации могут установить собственные меры контроля стоимости НМА, но непосредственное ограничение стоимости не является возможным. Рациональное планирование бюджета, оценка рыночной стоимости, контроль и учет операций с НМА являются основными инструментами для обеспечения эффективного управления данными активами.