В последние годы все больше людей выбирают новые финансовые технологии, включая банки в кукурузе, которые предлагают услуги с помощью мобильных приложений. Однако, несмотря на все преимущества данной технологии, возникают определенные проблемы, которые препятствуют эффективной работе таких банков. В этой статье мы рассмотрим основные причины, почему не работает банк в кукурузе и какие меры могут быть приняты для их решения.

Блокировка баллов на карте без предупреждения и объяснения причины

Почему происходит блокировка баллов?

Банки могут принимать решение о блокировке баллов на карте по разным причинам:

- Подозрение на мошенничество: В случае обнаружения подозрительных операций или нарушений безопасности, банк может временно заблокировать баллы на карте с целью защиты клиента от возможной финансовой потери.

- Неиспользование баллов: Если клиент длительное время не использовал накопленные баллы, банк может заблокировать их с целью оптимизации системы и предотвращения потенциальных финансовых рисков.

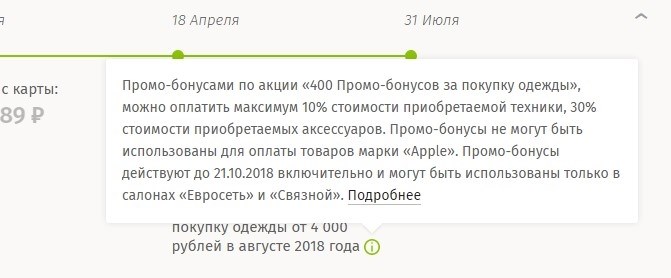

- Нарушение условий программы лояльности: Если клиент нарушает правила или условия программы лояльности, банк может принять решение о блокировке баллов на карте как меру дисциплинарного воздействия.

Как узнать причину блокировки и решить проблему?

Если баллы на вашей карте были заблокированы без объяснения причины, вам рекомендуется:

- Связаться с банком: Обратитесь в банк, выдавший вам карту лояльности, и узнайте причину блокировки баллов. Банковский представитель сможет предоставить вам информацию и объяснить, как можно разблокировать баллы.

- Проверить условия программы лояльности: Внимательно ознакомьтесь с правилами и условиями программы лояльности, чтобы убедиться, что не нарушили какие-либо из них. Возможно, блокировка баллов связана с вашими действиями или бездействием, о которых вы не знали.

- Подать жалобу: Если вы считаете, что блокировка баллов была необоснованной или произошла по ошибке, вы можете подать жалобу в банк или в соответствующий орган надзора. Ваша жалоба будет рассмотрена, и если вы правы, баллы на карте могут быть разблокированы.

Блокировка баллов на карте без предупреждения и объяснения причины может быть неприятной и неудобной ситуацией для клиента. Однако, соблюдение правил программы лояльности и взаимодействие с банком помогут решить проблему и вернуть доступ к накопленным баллам.

Как оформить Кукурузу?

- Скачайте приложение Кукуруза. Перейдите в соответствующий магазин приложений на своем смартфоне (Google Play или App Store) и найдите приложение «Кукуруза». Нажмите на кнопку «Скачать» и установите приложение на свой телефон.

- Зарегистрируйтесь в Кукурузе. Откройте приложение и следуйте указаниям на экране, чтобы создать учетную запись в Кукурузе. Вам потребуется предоставить свои персональные данные, такие как имя, фамилия, номер мобильного телефона и адрес электронной почты. Вам также придется придумать пароль для своей учетной записи.

- Пройдите идентификацию. Чтобы воспользоваться всеми функциями Кукурузы, вам необходимо пройти процесс идентификации. Для этого вам понадобятся ваши паспортные данные. Следуйте указаниям приложения, чтобы пройти идентификацию – сфотографируйте страницу паспорта, на которой указаны ваши персональные данные, а также сделайте селфи для подтверждения личности.

- Подключите свою банковскую карту. После успешной идентификации вы сможете связать свою банковскую карту с Кукурузой. Для этого вам потребуется ввести данные своей карты, такие как номер карты, срок действия, CVV-код и имя владельца. После успешного подключения карты вы сможете осуществлять различные банковские операции через Кукурузу.

- Пользуйтесь банковскими услугами через Кукурузу. После завершения оформления Кукурузы и подключения карты вы получите доступ к широкому спектру банковских услуг. Вы сможете осуществлять платежи, переводы, пополнение телефона, оплачивать услуги и многое другое – все это с помощью мобильного приложения Кукуруза.

Оформление Кукурузы – простой и удобный процесс, который поможет вам получить доступ к банковским услугам в любое время и в любом месте. Просто скачайте приложение, зарегистрируйтесь, пройдите идентификацию, подключите банковскую карту и начинайте пользоваться удобством мобильного банкинга.

Проценты на остаток: как это работает в банковской системе

Определение процентов на остаток

Проценты на остаток — это плата, которую банк начисляет клиентам за то, что они хранят свои деньги на счетах этого банка. Данный процент рассчитывается на основе суммы, которая остается на счете клиента после выполнения всех операций. Чем больше остаток суммы на счете, тем выше процент начисления. Проценты обычно начисляются ежемесячно на конец месяца и зачисляются на счет клиента.

Преимущества для клиентов

Некоторые банки предлагают высокие проценты на остаток, что может быть привлекательным для клиентов. Это может быть особенно важно при отсутствии других инвестиционных возможностей с высокой доходностью. Это позволяет клиентам получать дополнительный доход со своих денежных средств, даже если они не вкладывают их в рискованные активы или инвестиции.

Преимущества для банков

Для банков проценты на остаток являются одним из источников получения прибыли. Банки используют эти средства для финансирования своих операций, кредитования клиентов и извлечения дохода. Большой остаток на счету клиента позволяет банку распорядиться большей суммой и зарабатывать более значительные проценты на этой сумме. Как результат, банк может увеличить свою прибыль и иметь больше средств для развития и предоставления услуг клиентам.

Пример процентов на остаток

Вот пример того, как работает начисление процентов на остаток:

- У вас есть счет в банке, на который вы положили 100 000 рублей.

- Банк начисляет проценты на остаток в размере 2% в месяц.

- На конец месяца у вас остается на счету 90 000 рублей.

- Банк начисляет проценты на остаток в размере 2% на эту сумму.

- В результате, на следующий месяц у вас будет 91 800 рублей на счету.

Проценты на остаток — это один из инструментов, используемых банками для управления своей прибылью и предоставления дополнительной услуги клиентам. Для клиентов это может быть возможностью получать дополнительный доход со своих счетов, а для банков — способом зарабатывать на неиспользованных средствах. В целом, проценты на остаток являются общепринятой практикой в банковской системе и играют важную роль в ее функционировании.

Как закрыть карту?

Закрытие банковской карты может понадобиться по разным причинам: изменение банковских условий, утеря или кража карты, необходимость смены банка и другие. В таких случаях следует следовать определенным шагам, чтобы закрыть карту без проблем.

Шаг 1: Уведомите банк

Первым делом необходимо уведомить банк о намерении закрыть карту. Это можно сделать позвонив в контактный центр банка или отправив сообщение через интернет-банк.

Шаг 2: Подготовьте документы

Для закрытия карты вам могут потребоваться следующие документы:

- Паспорт

- Договор на оказание услуг банком

- Саму карту

Шаг 3: Верните карту в банк

После уведомления банка о закрытии карты, вам может быть предложено вернуть ее в отделение банка. Таким образом, будет подтверждено ваше желание закрыть карту.

Шаг 4: Уточните факт закрытия

Уточните, что карта действительно закрыта и больше не может быть использована для снятия денежных средств или совершения платежей.

Важно помнить, что после закрытия карты вам следует уничтожить ее, чтобы избежать возможности злоупотребления вашими банковскими данными.

Специфика расторжения договора

1. Возможные основания для расторжения договора:

- Неисполнение или ненадлежащее исполнение обязательств одной из сторон;

- Одностороннее желание сторон расторгнуть договор;

- Срок действия договора истек;

- Существенное изменение обстоятельств, которые оказывают влияние на выполнение договора;

2. Порядок расторжения договора:

Расторжение договора может происходить по соглашению сторон (добровольное расторжение) или по решению суда (недобровольное расторжение). В случае добровольного расторжения договора стороны обязаны заключить соответствующий документ, который подтвердит их взаимное согласие.

Если возникают проблемы в процессе расторжения, стороны могут обратиться в суд для разрешения спора. Суд может принять решение о расторжении договора и установить обязанности сторон при расторжении. В этом случае решение суда имеет принудительную силу.

3. Последствия расторжения договора:

Расторжение договора влечет за собой определенные последствия для сторон. Во-первых, стороны освобождаются от своих обязательств, указанных в договоре. Во-вторых, возникает необходимость урегулирования имущественных и финансовых вопросов, связанных с расторжением.

4. Значение юридического консультирования:

Расторжение договора — сложный и ответственный процесс, который требует внимательного рассмотрения каждого случая. Значение юридического консультирования в этом вопросе неоспоримо. Компетентный юрист поможет сторонам проанализировать ситуацию, определить правовые последствия расторжения и защитить их интересы в судебном процессе, при необходимости.

Особенности пластиковой карты

1. Универсальность использования

Пластиковые карты могут быть использованы для совершения платежей в различных точках мира и в разнообразных сферах жизни. Они принимаются как в физических магазинах, так и в интернет-магазинах, а также на автоматических платежных терминалах и в банкоматах. Это делает их очень удобными для путешествий или покупок в онлайн-магазинах.

2. Безопасность и защита

Пластиковые карты обладают высоким уровнем безопасности и защиты данных. Они защищены с помощью пин-кода или отпечатков пальцев, что делает их использование в качестве платежного средства безопасным. Кроме того, многие карты также предлагают дополнительные функции, такие как страхование от мошенничества или возможность блокировки карты в случае утери или кражи.

3. Удобство использования

Пластиковые карты отличаются простотой и удобством использования. Для совершения платежа достаточно просто приложить карту к терминалу или ввести данные карты в интернете. Это значительно экономит время и силы, особенно в сравнении с использованием наличных денег, где необходимо совершать точные расчёты и держать сдачу.

4. Контроль расходов

Пластиковая карта также помогает лучше контролировать личные расходы. Владелец карты может отслеживать все свои траты через выписку по счету или мобильное приложение банка. Это позволяет иметь ясное представление о своих финансах и управлять своим бюджетом более эффективно.

5. Дополнительные преимущества

Помимо основных функций, многие пластиковые карты предлагают своим владельцам дополнительные преимущества. Например, программы лояльности, которые позволяют получать бонусы или скидки при использовании карты. Также некоторые карты предлагают дополнительные услуги, такие как страхование путешествий или приоритетный доступ в аэропортах.