Налог на доходы физических лиц (НДФЛ) является одним из основных налогов в России. В данной статье представлен пример заполнения платежки-распоряжения на уплату НДФЛ в 2026 году. Проведенный анализ поможет налогоплательщикам правильно заполнить документ и избежать возможных ошибок или задержек в процессе налоговых выплат. Учет всех требуемых данных и дополнительных правил позволит обеспечить правильное и своевременное уплату налога.

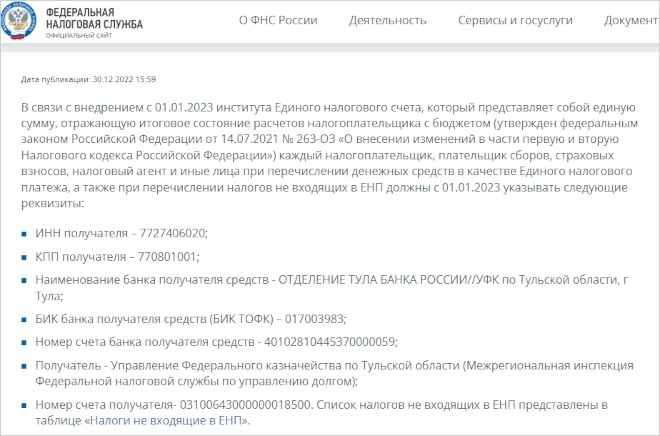

Решен главный вопрос – как заполнять платежку по ЕНП

Сведения о плательщике

- Полное наименование организации или фамилия, имя, отчество индивидуального предпринимателя;

- ИНН;

- КПП (если применимо);

- ОКТМО (если применимо);

- Почтовый адрес.

Сведения о получателе платежа

- Полное наименование бюджетной организации;

- ИНН;

- КПП (если применимо);

- ОКТМО (если применимо).

Сведения о платеже

- Вид платежа — налог;

- Код бюджетной классификации (КБК) — код, который определяет, на что будет перечислен платеж;

- Период платежа — месяц и год, за который производится уплата;

- Сумма платежа — указывается в соответствии с установленной налоговым законодательством величиной ЕНП;

- Расчетный документ — основание для перечисления платежа (например, налоговая декларация).

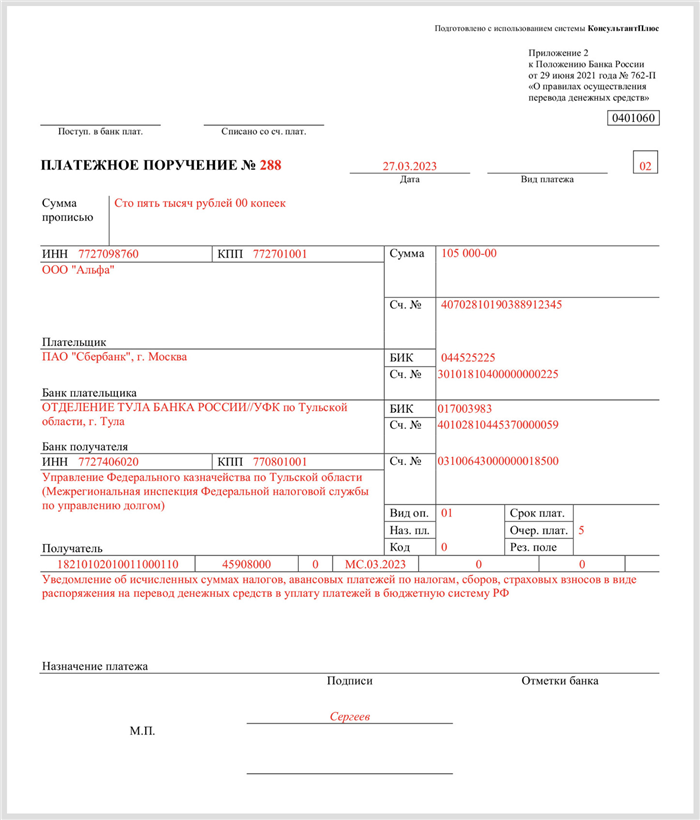

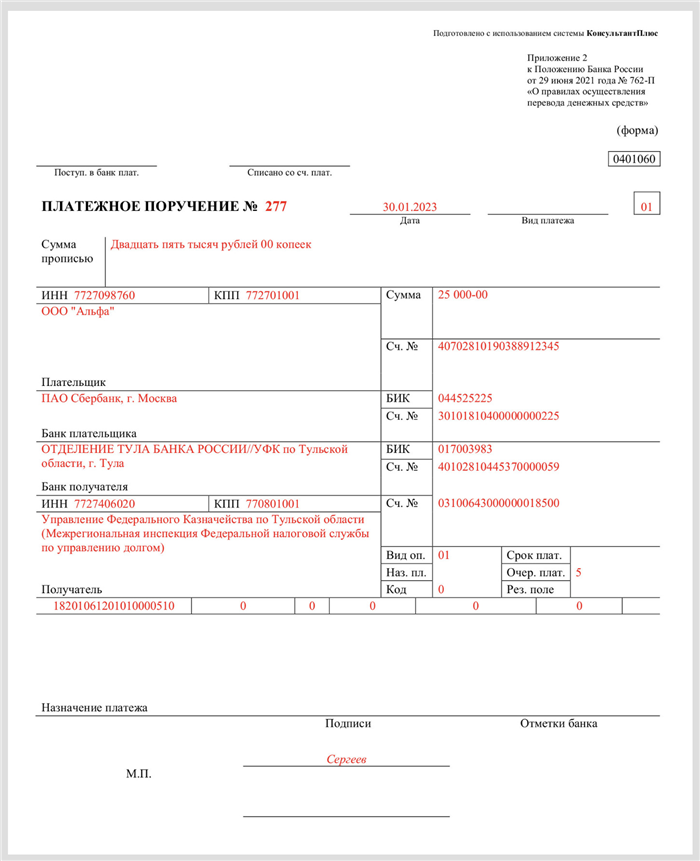

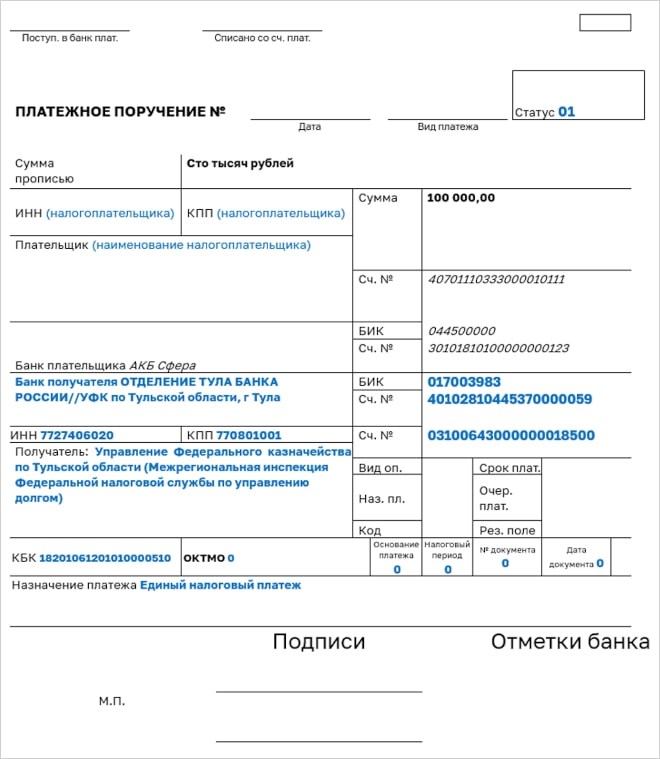

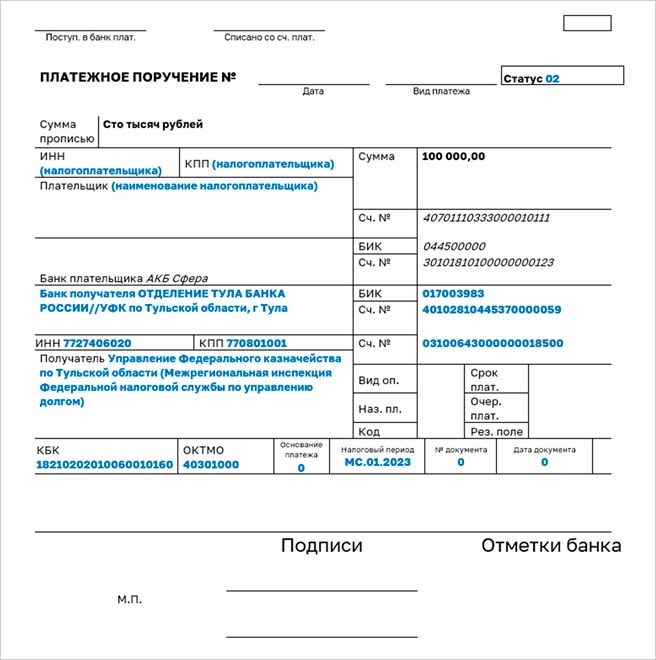

Пример заполнения платежки по ЕНП

| Плательщик | Получатель платежа | Платеж |

|---|---|---|

|

Полное наименование: ООО «Рога и копыта» ИНН: 1234567890 КПП: 9876543210  ОКТМО: 12345678 Почтовый адрес: г. Москва, ул. Центральная, д. 1 |

Полное наименование: Министерство финансов Российской Федерации ИНН: 0987654321 КПП: 5678901234 ОКТМО: 87654321 |

Вид платежа: налог КБК: 12345678901234567890 Период платежа: январь 2026 г. Сумма платежа: 10000 рублей Расчетный документ: налоговая декларация № 123 от 01.02.2026 г. |

Все указанные выше сведения должны быть точными и актуальными. При заполнении платежки по ЕНП необходимо обратить внимание на правильность ввода данных, чтобы избежать возможных ошибок и задержек при обработке платежа.

Месяц бухгалтерского обслуживания в подарок

Уважаемые клиенты!

Мы рады предложить вам специальное предложение — месяц бухгалтерского обслуживания в подарок. Мы заботимся о наших клиентах и стремимся сделать их бизнес процветающим. Предлагаем вам воспользоваться нашим предложением и получить профессиональную помощь в бухгалтерии бесплатно на протяжении одного месяца.

Преимущества нашего бухгалтерского обслуживания

- Опытные и квалифицированные специалисты: наша команда состоит из профессионалов, которые обладают глубокими знаниями в области бухгалтерии и налогового учета.

- Персональный подход: мы тщательно изучаем особенности вашего бизнеса и разрабатываем индивидуальное решение для эффективного ведения бухгалтерского учета.

- Конфиденциальность: мы гарантируем полную конфиденциальность ваших данных. Все информация о вашем бизнесе остается строго конфиденциальной.

- Своевременное информирование: наши специалисты четко следят за изменениями в законодательстве и своевременно информируют вас о всех нововведениях, которые могут затронуть ваш бизнес.

Условия предложения

| Услуга | Стоимость |

| Бухгалтерское обслуживание | Бесплатно в течение месяца |

Как воспользоваться предложением

- Свяжитесь с нами по указанному контактному номеру или электронной почте.

- Предоставьте нам информацию о вашем бизнесе и текущих задачах в области бухгалтерии.

- Наши специалисты свяжутся с вами для дальнейшего обсуждения и заключения договора.

- Мы начнем предоставлять вам качественное бухгалтерское обслуживание с первого дня действия договора.

Не упустите возможность получить месяц бухгалтерского обслуживания в подарок и облегчить себе работу с документацией и налогами. Обратитесь к нам сегодня и доверьте свою бухгалтерию профессионалам!

Краткая история вопроса

История возникновения платежки-распоряжения уходит своими корнями в 2001 год, когда был принят Федеральный закон «О налоге на доходы физических лиц». В этом законе были установлены порядок и правила уплаты налога, а также предусмотрена возможность использования специального документа — платежки-распоряжения.

Принцип работы платежки-распоряжения

Платежка-распоряжение представляет собой документ, который заполняется налогоплательщиком и отправляется в налоговый орган для уплаты налога на доходы физических лиц. Она содержит информацию о налогоплательщике, его доходах и налоговых вычетах.

- На платежке-распоряжении указывается налоговый период, за который уплачивается налог.

- Плательщик указывает свои персональные данные, такие как ФИО, адрес, ИНН.

- Далее указываются полученные доходы, которые облагаются налогом.

- Также на платежке-распоряжении можно указать налоговые вычеты, которые уменьшают сумму налога к уплате.

- Итоговая сумма налога рассчитывается автоматически на основе предоставленных данных.

Важность правильного заполнения платежки-распоряжения

Корректное заполнение платежки-распоряжения имеет большое значение, поскольку от этого зависит правильный расчет суммы налога и его своевременная уплата. В случае ошибочного или неправильного заполнения документа, налоговый орган может потребовать дополнительную проверку и исправление, что может вызвать какие-либо неудобства для налогоплательщика.

| Последствия неправильного заполнения платежки-распоряжения: |

|---|

| 1. Задержка в получении налогового возврата. |

| 2. Привлечение к административной ответственности. |

| 3. Начало налоговой проверки. |

Поэтому рекомендуется внимательно и аккуратно заполнять платежку-распоряжение, проверять все данные и суммы перед отправкой в налоговый орган.

Таким образом, платежка-распоряжение 2026 года по НДФЛ является важным документом для уплаты налога на доходы физических лиц. Правильное заполнение этого документа позволяет избежать проблем с налоговыми органами и своевременно выполнить все налоговые обязательства.

Поправки в приказ № 107н

Приказ № 107н, определяющий порядок заполнения платежки-распоряжения 2026 по НДФЛ, вносит ряд поправок, которые регулируют процедуру составления и представления данного документа.

Главные поправки в приказ № 107н:

- Уточнение формата документа

- Введение новых полей для указания дополнительной информации

- Изменение требований к подписям и штампам

- Уточнение процедуры представления документа в налоговые органы

1. Уточнение формата документа

В приказе № 107н были внесены поправки, касающиеся формата платежки-распоряжения согласно новым требованиям. Теперь документ должен быть составлен в соответствии с определенными правилами, которые устанавливаются налоговыми органами. Это позволяет обеспечить единообразие и стандартизацию заполнения платежек.

2. Введение новых полей для указания дополнительной информации

Одной из важных поправок в приказе № 107н является введение новых полей, предназначенных для указания дополнительной информации. Теперь в документе можно указать не только основные сведения о плательщике и получателе, но и дополнительные данные, которые могут быть необходимы для более подробного описания транзакции.

3. Изменение требований к подписям и штампам

В приказе № 107н также внесены изменения относительно требований к подписям и штампам на платежке-распоряжении. Теперь необходимо указывать полные фамилии и инициалы лиц, подписывающих документ, а также проставлять штамп организации с указанием полного наименования.

4. Уточнение процедуры представления документа в налоговые органы

Поправки в приказе № 107н также затрагивают процедуру представления платежки-распоряжения в налоговые органы. Уточняется порядок подачи документа, сроки его представления и требования к оформлению и приложению сопроводительных документов.

Сроки уплаты НДФЛ

Общие сроки уплаты НДФЛ

Обычно уплата НДФЛ производится в следующих случаях:

- Ежемесячные выплаты

- Ежеквартальные выплаты

- Годовые выплаты

Сроки уплаты НДФЛ определяются законодательством и обычно составляют:

- До 15-го числа следующего месяца для ежемесячных выплат

- До 30-го числа следующего квартала для ежеквартальных выплат

- До 1 апреля следующего года для годовых выплат

Сроки уплаты НДФЛ для самозанятых

Самозанятые лица, получающие доходы без оформления трудового договора или гражданско-правового договора, также обязаны уплачивать НДФЛ. Сроки уплаты НДФЛ для самозанятых:

- Ежемесячных выплат — до 25-го числа следующего месяца

- Ежеквартальных выплат — до 25-го числа первого месяца следующего квартала

- Годовых выплат — до 25-го числа января следующего года

Сроки уплаты НДФЛ для индивидуальных предпринимателей и организаций

Индивидуальные предприниматели и организации также имеют определенные сроки уплаты НДФЛ:

- Ежемесячных выплат — до 15-го числа следующего месяца

- Ежеквартальных выплат — до 15-го числа первого месяца следующего квартала

- Годовых выплат — до 1 апреля следующего года

Ответственность за неуплату НДФЛ в срок

Невыполнение сроков уплаты НДФЛ может привести к наложению штрафов и пени. Поэтому важно своевременно и правильно уплачивать НДФЛ, чтобы избежать негативных последствий.

Если формируете платежку вместо уведомления

При оформлении распоряжения о перечислении НДФЛ, налогоплательщик может столкнуться с необходимостью заполнения платежки вместо уведомления. В этом случае следует учесть несколько важных моментов.

Первым делом, необходимо проверить правильность заполнения всех обязательных полей платежки:

- Наименование и ИНН налогоплательщика;

- Сумма перечисляемого НДФЛ;

- Полное наименование и ИНН налогового органа;

- Основание для перечисления (указание соответствующей статьи Федерального закона);

- Расчетный счет налогоплательщика;

- Период, за который производится уплата НДФЛ.

Важно также указать в платежке номер и дату документа, который является основанием для выплаты налога.

Преимущества платежки по сравнению с уведомлением

Использование платежки вместо уведомления может быть выгодным для налогоплательщика по ряду причин:

- Более простая процедура заполнения — не требуется предоставление дополнительной информации, такой как реквизиты платежа и номер уведомления.

- Удобство контроля — платежка является документом, который можно сохранить и отслеживать.

- Сокращение временных затрат — отсутствие необходимости в оформлении дополнительных документов, снижает затраты времени на обработку.

- Повышение надежности — платежка содержит все необходимые данные и является доказательством факта уплаты налога.

Однако необходимо помнить о том, что при заполнении платежки следует проявлять особую тщательность, чтобы избежать ошибок или неполадок при осуществлении платежа.

Как избежать ошибок при заполнении платежки

Для того, чтобы избежать возможных ошибок при заполнении платежки, следует учесть следующие рекомендации:

- Тщательно проверьте правильность введенных данных перед отправкой платежки;

- Обратите внимание на правила заполнения каждого поля, они могут отличаться в зависимости от налогового органа;

- Используйте только информацию, соответствующую вашей ситуации;

- При необходимости проконсультируйтесь с налоговым специалистом или обратитесь за помощью в налоговый орган.

Соблюдение данных рекомендаций позволит избежать ошибок и упростит процедуру заполнения платежки.

Перевод платежа без использования ЕНП

Когда необходимо осуществить перевод платежа, который не входит в Единый накопительный платеж (ЕНП), следует использовать другие способы. Ниже представлен пример заполнения платежного распоряжения для перечисления платежа без использования ЕНП:

Шаг 1: Заполнение контактной информации

В разделе «Отправитель» указывается информация о лице или организации, осуществляющей платеж. В разделе «Получатель» указывается информация о лице или организации, которой осуществляется платеж.

Шаг 2: Указание реквизитов платежа

В разделе «Реквизиты платежа» указываются следующие данные:

- Номер и дата платежного распоряжения

- Сумма перевода без указания ЕНП

- Цель платежа

Шаг 3: Заполнение банковских реквизитов

В разделе «Банковские реквизиты» указываются реквизиты банка отправителя и получателя, включая:

- Название и адрес банка

- БИК

- Корреспондентский счет

Шаг 4: Подписание и отправка платежного распоряжения

После заполнения всех необходимых данных, платежное распоряжение должно быть подписано отправителем. Затем оно может быть отправлено в банк для выполнения платежа.

Пример заполнения платежного распоряжения без использования ЕНП:

| Отправитель | Получатель |

|---|---|

| ФИО/Наименование: | ФИО/Наименование: |

| ИНН: | ИНН: |

| КПП: | КПП: |

Реквизиты платежа:

- Номер и дата платежного распоряжения:

- Сумма перевода без указания ЕНП:

- Цель платежа:

Банковские реквизиты:

| Отправитель | Получатель |

|---|---|

| Название и адрес банка: | Название и адрес банка: |

| БИК: | БИК: |

| Корреспондентский счет: | Корреспондентский счет: |

Подпись отправителя: ________________

Дата: ___________________________

После заполнения и отправки платежного распоряжения в банк, необходимо следить за выполнением платежа и иметь подтверждение о его проведении.

Когда нужно перечислить НДФЛ?

-

Получение доходов от зарплаты: Если вы являетесь работником и получаете зарплату, ваш работодатель должен удерживать НДФЛ из вашего дохода и перечислить его в бюджет.

-

Получение доходов от аренды недвижимости: Если вы сдаёте недвижимость в аренду и получаете за это плату, вам необходимо перечислить НДФЛ налоговую инспекцию.

-

Получение процентов по вкладам и дивидендов: Если вы получаете проценты по банковским вкладам или дивиденды от владения акциями, вам следует уплатить НДФЛ.

-

Продажа недвижимости или активов: При продаже недвижимости или активов с долгосрочной прибылью, вам придется отчислить НДФЛ налоговой службе.

Важно отметить, что регулярность и сумма дохода могут регулировать сроки перечисления НДФЛ. В разных ситуациях могут быть установлены разные сроки.

Перечисление НДФЛ – это важный процесс, который требует соблюдения всех необходимых правил и сроков. Необходимо быть внимательным и своевременно уплачивать налоги, чтобы избежать проблем с налоговой службой. Убедитесь, что вы владеете информацией о своих обязанностях и всегда соблюдаете требования закона.

КБК (код бюджетной классификации), ОКТМО (код объекта капитального строительства) и период для платежки-распоряжения 2026 по НДФЛ

При заполнении платежки-распоряжения 2026 по налогу на доходы физических лиц (НДФЛ) необходимо указать ряд обязательных данных, таких как КБК (код бюджетной классификации), ОКТМО (код объекта капитального строительства) и период, к которому относится платеж. Эти данные не только помогут правильно оформить платежку, но и обеспечат ее корректную обработку и зачисление средств.

КБК (код бюджетной классификации)

КБК — это уникальный код, используемый в бюджетной системе Российской Федерации для идентификации видов расходов, источников доходов и целевых ассигнований. Распоряжение об уплате НДФЛ должно содержать КБК, указывающий на соответствующую статью бюджета. Например: КБК 18210803010016000160 — это код для уплаты НДФЛ при получении дохода физическим лицом.

ОКТМО (код объекта капитального строительства)

ОКТМО — это классификатор, который применяется для идентификации и обозначения объектов капитального строительства. При заполнении платежки-распоряжения 2026 по НДФЛ требуется указать ОКТМО, если сумма дохода была получена из реализации такого объекта. ОКТМО может включать различные данные, включая региональный код и код категории объекта. Например: ОКТМО 45363000 — это код для объекта капитального строительства в городе Москве.

Период

Период, к которому относится платеж, также является обязательным для указания в платежке-распоряжении 2026 по НДФЛ. Это означает, что необходимо указать конкретный месяц или квартал, за который начислен доход. Например: период «январь 2026» или период «1-й квартал 2026».

Пример заполнения

Пример заполнения платежки-распоряжения 2026 по НДФЛ с использованием КБК, ОКТМО и периода:

- КБК: 18210803010016000160

- ОКТМО: 45363000

- Период: январь 2026

| Номер платежного поручения | Дата платежного поручения | КБК | ОКТМО | Период |

|---|---|---|---|---|

| 1 | 01.01.2026 | 18210803010016000160 | 45363000 | январь 2026 |

Указание КБК, ОКТМО и периода в платежке-распоряжении 2026 по НДФЛ является обязательным и поможет сделать платеж правильным и своевременным.

Как зачислить деньги на единый налоговый счет

1. Определите банк, в котором будет открыт единый налоговый счет

Первым шагом к зачислению денег на единый налоговый счет является выбор банка, в котором будет открыт этот счет. Вы можете обратиться в любой коммерческий банк РФ, предоставляющий услуги для индивидуальных предпринимателей и самозанятых лиц. Убедитесь, что банк предоставляет возможность открытия счета для ЕНВД и ознакомьтесь с условиями обслуживания, а также с необходимыми документами для открытия счета.

2. Предоставьте документы для открытия счета

Для открытия единого налогового счета вам необходимо предоставить следующие документы:

- Паспорт гражданина РФ

- Свидетельство о государственной регистрации как индивидуального предпринимателя или самозанятого лица

- Заявление на открытие счета

- ИНН (индивидуальный налоговый номер)

3. Получите реквизиты единого налогового счета

После подачи документов и открытия счета в банке, вам будут предоставлены реквизиты вашего единого налогового счета. Эти реквизиты включают в себя номер счета и банковский идентификационный код (БИК), а также название банка и филиал, в котором открыт счет. Запишите эти реквизиты или сохраните их в безопасном месте для удобства использования при зачислении денег на счет.

4. Зачислите деньги на единый налоговый счет

Существует несколько способов зачисления денег на единый налоговый счет:

- Банковский перевод со счета вашей организации или персонального счета.

- Оплата наличными через кассу банка.

- Использование интернет-банкинга для перевода денег.

- Перевод денег через платежные системы.

Выберите удобный для вас способ и произведите зачисление денег на единый налоговый счет, указав необходимые реквизиты и сумму платежа.

5. Подтвердите зачисление денег

После выполнения платежа на единый налоговый счет, обязательно сохраните документ-подтверждение о зачислении денег. Это может быть квитанция об оплате, выписка из банка или иной документ, подтверждающий проведение платежа.

Не забудьте также своевременно сообщить налоговым органам о факте зачисления денег на единый налоговый счет, чтобы избежать возможных недоразумений.