Определение наследников после смерти близкого человека может вызвать споры и неоднозначности, особенно когда речь идет о распределении имущества между племянником и правнуком. В правовых системах разных стран существуют различные правила и принципы, которые определяют, кто из них имеет преимущественное право на наследство. В данной статье мы разберем основные принципы и факторы, влияющие на решение этого вопроса.

Утрата одинокой троюродной сестры матери: права на наследство без завещания

При утрате близкого члена семьи всегда возникает множество вопросов, связанных с правами наследников. И если речь идет о троюродной сестре матери, которая являлась одинокой и не оставила завещания, то состояние наследства и его распределение может вызвать еще больше сложностей.

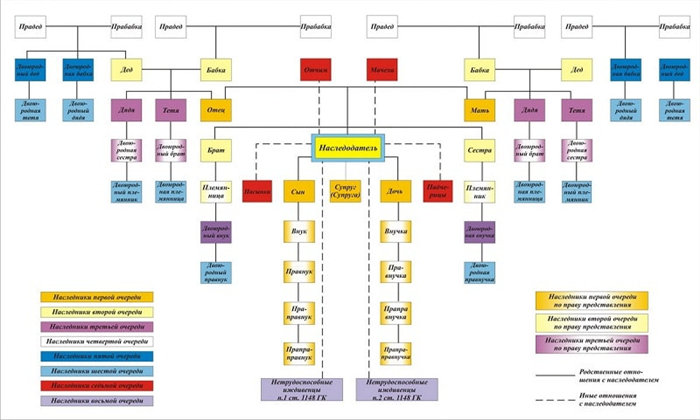

В соответствии с действующим законодательством наследники делятся на несколько категорий, причем каждая из них имеет определенные права на наследство без завещания. В случае, когда наследодатель умер в одиночестве, без оставленных завещания или родственников, главную роль играет ближайшая кровная родственная линия.

Права наследников в случае отсутствия завещания

Если троюродная сестра матери умерла без оставленного завещания, то в первую очередь наследниками будут являться ближайшие родственники, в данном случае — родители умершей троюродной сестры. В случае их отсутствия, права на наследство переходят к родным братьям и сестрам умершей троюродной сестры.

Утрата близкого члена семьи: что нужно знать о наследстве?

При наследовании без завещания, важно учитывать следующие факторы:

- Ближайшие родственники имеют право на наследование в первую очередь.

- Если родственники отсутствуют или отказываются от наследства, права наследства переходят к следующей категории родственников.

- В случае отсутствия наследников вплоть до шестой категории, наследство переходит к государству.

Пример распределения наследства без завещания

Рассмотрим конкретный пример. Пусть троюродная сестра матери умерла без завещания. В данном случае, наследниками станут:

- Родители умершей троюродной сестры.

- Родные братья и сестры умершей троюродной сестры.

Если родители умершей троюродной сестры также отсутствуют, то право на наследство переходит к их родственникам, а в случае их отсутствия — к государству.

Это лишь один из возможных сценариев, и Распределение наследства может зависеть от конкретных обстоятельств и варьироваться в каждом отдельном случае.

Утрата одинокой троюродной сестры матери без оставленного завещания может вызвать вопросы о праве на наследство. В случае отсутствия завещания, наследники определяются в соответствии с законодательством. Ближайшие родственники становятся первыми наследниками, а в случае их отсутствия — право на наследство переходит к следующим категориям родственников или даже государству. Каждый случай уникален, поэтому рекомендуется проконсультироваться с юристом для уточнения своих прав при наследовании без завещания.

Когда племянник может стать наследником

Вопрос о наследовании всегда вызывает много споров и разногласий, особенно когда речь идет о вопросе о преимуществе наследования между племянником и правнуком. Хотя обычно наследование осуществляется через прямую линию потомства, существуют определенные ситуации, когда племянник может стать законным наследником.

Смерть ближайших родственников без завещания

Если умерший не оставил завещания, его наследники определяются согласно закону. В российском законодательстве предусмотрено, что в отсутствии прямых наследников наследование переходит к ближайшим родственникам их соседних степеней. Таким образом, племянник может стать наследником, если его родители, то есть братья или сестры умершего, уже ушли из жизни без завещания.

Отказ от наследства ближайших родственников

Если прямые наследники, то есть дети и внуки умершего, отказываются от наследства, их доли переходят к их потомкам или родителям. В этом случае, если родители умершего уже ушли из жизни, племянник может стать наследником. Но стоит отметить, что в данной ситуации все зависит от воли прямых наследников, и только они могут принять решение об отказе от наследства.

Наличие доли в уставном капитале организации

В редких случаях, племянник может стать наследником, если умерший имел долю в уставном капитале какой-либо организации. В этом случае распределение наследства осуществляется в соответствии с долей участия в капитале, и если у племянника было близкое родство с умершим, то он имеет право на его наследство.

Хотя обычно наследование осуществляется через прямую линию потомства, есть несколько ситуаций, когда племянник может стать наследником. В каждом случае необходимо обратиться к законодательству и учитывать родственные связи умершего. В итоге, решение о наследовании принимается судом на основе доказательств и объективных факторов.

Сроки вступления в наследство после смерти прабабушки или прадедушки

После смерти прабабушки или прадедушки, наследование может стать важной юридической процедурой для наследников. Однако существуют определенные сроки, которые следует учесть, чтобы не упустить возможность получить свою долю наследства.

Срок учета наследника

Согласно гражданскому кодексу РФ, наследство открывается с момента смерти прабабушки или прадедушки. В этот момент все наследники, включая племянников и правнуков, становятся потенциальными наследниками.

Однако, для вступления в наследство, наследник должен подтвердить свое право на наследство и оформить наследственное дело в установленный законом срок.

Сроки оформления наследства

Гражданский кодекс РФ устанавливает сроки для оформления наследства. Сумма наследства и правила, регулирующие его передачу, могут варьироваться в разных случаях, поэтому важно определиться с конкретными сроками в каждом конкретном наследственном деле.

- Общий срок — 6 месяцев с момента открытия наследства.

- Срок для участия миноров — до достижения ими совершеннолетия.

- Срок для участия недееспособных лиц — до их признания дееспособными.

- Срок для участия наследника, не проживающего в РФ — 1 год с момента открытия наследства.

Особые случаи

В некоторых случаях, когда наследник не оформил свое право на наследство в установленный срок, возможно продление этого срока.

- Если наследник оказался в невозможности оформить наследство во время срока в связи с уважительной причиной (болезнь, отсутствие в стране и т.д.), суд может рассмотреть это и предоставить наследнику дополнительное время для оформления.

- Если наследник не был уведомлен о наследстве, несмотря на его усердие, этот срок может быть продлен.

Сроки вступления в наследство после смерти прабабушки или прадедушки важно учитывать, чтобы не упустить свой шанс на получение наследства. Узнайте конкретные сроки и правила, регулирующие наследование в вашей стране, и обратитесь к юристу, чтобы получить профессиональную помощь при оформлении наследства.

Определение долей наследников

Основания для определения долей наследников:

- Законные права наследников, определенные законом;

- Наличие завещания, в котором указано распределение наследства между наследниками;

- Доказательства о существовании и реализации совместной деятельности наследников, которая служит основанием для определения долей.

Порядок определения долей наследников:

- Установление законных наследников;

- Выяснение наличия завещания или иного документа, определяющего распределение наследства;

- Изучение и оценка имущества, входящего в наследство, за вычетом долгов наследника;

- Раздел наследственного имущества в соответствии с законодательством и волей умершего, выраженной в завещании или иных документах.

Определение долей может быть произведено как судом, так и нотариусом в случае наследства по закону, а также по заявлению наследников в случае наследства по завещанию. При этом права наследников и положения завещания должны быть строго соблюдены.

| Наименование активов | Рыночная стоимость активов | Доля наследника |

|---|---|---|

| Квартира | 500 000 рублей | 25% |

| Автомобиль | 300 000 рублей | 15% |

| Денежные средства | 200 000 рублей | 10% |

Примерный расчет долей: полная стоимость активов наследства (500 000 + 300 000 + 200 000 = 1 000 000 рублей). Расчет доли наследника производится, деля стоимость каждого актива на полную стоимость активов наследства и умножая на 100% (1 000 000 рублей).

Важно помнить, что определение долей наследников может быть осуществлено только в порядке, установленном законодательством Российской Федерации, и все споры и разногласия должны быть разрешены в судебном порядке.

Налоги и нотариальная пошлина

При наследовании имущества налоги и нотариальная пошлина могут стать важным фактором, влияющим на общую стоимость наследуемого имущества. Ознакомление с налоговыми и нотариальными правилами перед оформлением наследства поможет избежать нежелательных финансовых обязательств и проблем с государственными органами.

Налоги

- Налог на наследство – одно из основных налоговых обязательств, возникающих при наследовании. Сумма налога наследуется в соответствии со стоимостью наследуемого имущества и может быть различной в зависимости от региона и величины наследства. Некоторые родственники, такие как супруги или родители, могут быть освобождены от уплаты налога наследования.

- Налог на имущество – в некоторых случаях, наследственное имущество может стать объектом налогообложения после завершения процедуры наследования. Сумма налога может зависеть от типа имущества и его стоимости.

Нотариальная пошлина

Оформление наследования через нотариуса требует уплаты нотариальной пошлины. Ее сумма зависит от стоимости наследуемого имущества и может быть стандартизирована или рассчитываться индивидуально. Предварительное ознакомление с размером и условиями уплаты нотариальной пошлины поможет избежать неприятностей при оформлении наследства.

Как осуществить преемство

Основные условия преемственности

- Смерть физического лица;

- Отсутствие завещания;

- Присутствие наследников.

Если умерший не оставил завещания, то его наследниками становятся члены семьи: супруг(а), дети, родители, братья и сестры. В случае отсутствия близких родственников наследство может переходить к дальним родственникам, таким как дяди, тети, племянники и племянницы.

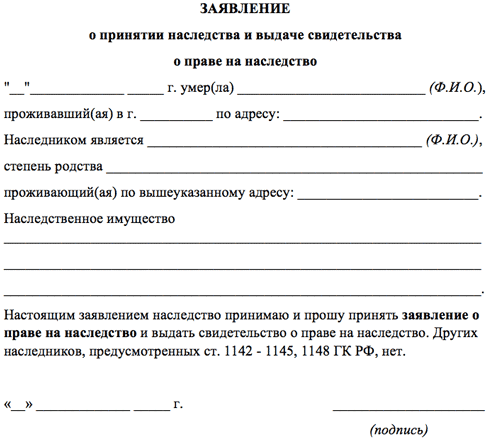

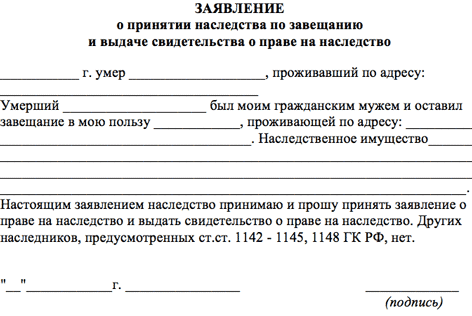

Порядок осуществления преемственности

- Заявление о наследовании. Наследник должен обратиться в нотариальное учреждение с заявлением о наследовании и предоставить необходимые документы, подтверждающие его право на наследство.

- Нотариальное оформление права на наследство. Наследник должен подписать наследственный акт в присутствии нотариуса и получить свидетельство на право наследования.

- Передача имущества. Наследник должен оформить передачу имущества, зарегистрировать себя как владельца в соответствующих государственных органах и произвести необходимые изменения в документах, связанных с наследуемым имуществом.

Права и обязанности наследника

Наследник имеет право на получение всего наследства умершего в соответствии с законом. Он также обязан принять наследство в течение шести месяцев с момента смерти умершего. В случае отказа от наследства, у него есть право передать его другому наследнику или отказаться от части наследства.

Осуществление преемственности является важным процессом при наследовании имущества умершего. Для успешного осуществления преемственности необходимо обратиться в нотариальное учреждение, предоставить все необходимые документы и выполнить все необходимые юридические процедуры, связанные с передачей имущества наследнику. Помните, что права и обязанности наследника должны быть строго соблюдены в соответствии с законодательством Российской Федерации.

Право преемства в законном порядке

1. Правопреемники первой очереди:

- Дети умершего (в том числе и лица, признанные судом безвестно отсутствующими или объявленными умершими).

- Родители умершего.

- Оставшийся супруг умершего (в том числе и разведенный супруг).

2. Правопреемники второй очереди:

- Братья и сестры умершего.

- Дети братьев и сестер умершего (племянники и племянницы).

- Предки братьев и сестер умершего (дедушки и бабушки).

3. Правопреемники третьей очереди:

- Дедушки и бабушки умершего.

- Дети дедушек и бабушек умершего (дяди и тети).

- Предки дедушек и бабушек умершего (прадедушки и прабабушки).

В случае, если наследников с одинаковым приоритетом и в одной очереди несколько, наследственное имущество делится между ними поровну. Право преемства в законном порядке обеспечивает справедливое распределение наследства с учетом близости родства и приоритета законных наследников.

Налог на наследство

Основные принципы налогообложения наследства

- Принцип устанавливаемого налоговой ставки: для наследников, которые являются ближайшими родственниками (например, супруги, дети, родители), налоговая ставка может быть ниже по сравнению с другими категориями наследников.

- Принцип освобождения от налоговой ответственности: в некоторых случаях, налог на наследство может быть освобожден или уменьшен для определенных категорий наследников, таких как инвалиды или дети-сироты.

- Принцип прогрессивного налогового обложения: налоговая ставка наследства может зависеть от суммы наследства. Чем больше составляет стоимость наследства, тем выше будет налоговая ставка.

Налоговые льготы при наследовании

В Российской Федерации предусмотрено несколько налоговых льгот при наследовании:

- Льготы для супругов: налог на наследство может быть полностью освобожден для супруга умершего собственника, если они состояли в зарегистрированном браке на момент смерти.

- Льготы для родителей: родители вправе воспользоваться налоговой льготой при наследовании жилого помещения, в котором они фактически проживали совместно с умершим.

- Льготы для инвалидов: инвалиды, получающие социальную или трудовую пенсию по инвалидности, освобождены от уплаты налога на наследство.

Порядок уплаты налога на наследство

Для уплаты налога на наследство необходимо выполнить следующие действия:

- Составление налоговой декларации о наследстве.

- Представление налоговой декларации в уполномоченный орган по налоговому учету.

- Расчет и уплата налога в установленный срок, указанный в декларации.

- Представление документов подтверждающих наличие наследства (завещание, свидетельство о праве на наследство и др.).

| Категория наследника | Наиболее часто встречаемые льготы |

|---|---|

| Супруг | Полное освобождение от налога на наследство |

| Дети | Уменьшение налоговой ставки на определенную сумму |

| Родители | Освобождение от налога на наследство при наследовании жилья |

| Инвалиды | Полное освобождение от налога на наследство |

Важно помнить, что налог на наследство является обязательным платежом, и его невыполнение может привести к правовым последствиям. При наследовании рекомендуется обратиться к юристу или налоговому консультанту для получения дополнительной информации и помощи в оформлении налоговых документов.