В случае, если ваша организация получила штраф от налоговой инспекции, но ответственное лицо, указанное в ранее поданной налоговой декларации, изменилось, необходимо обратиться в налоговую с соответствующим уведомлением. В данной статье будет представлен образец письма с просьбой о переоформлении ответственного лица и дальнейшими действиями, которые необходимо предпринять.

Последствие несдачи «уточнёнок»

- Просрочка платежей и начисление пеней. Не предоставление «уточнёнок» в налоговую организацию может привести к просрочке платежей, а следовательно, к начислению пеней. Налоговая служба имеет право начислять пеню за каждый день просрочки, и эти суммы могут существенно увеличить общую сумму задолженности.

- Риск привлечения к административной ответственности. В случае несдачи «уточнёнок» в срок, налоговая организация может принять меры по привлечению к административной ответственности. Это может включать штрафы, конфискацию имущества, ограничение деятельности и даже уголовное преследование в случае совершения налоговых преступлений.

- Запрет на осуществление операций. Если предприниматель или организация не сдают «уточнёнок» в срок, налоговая организация может запретить осуществление операций с банковскими счетами, имуществом и другими активами. Это может привести к серьезным проблемам с финансовым обеспечением и развитием бизнеса.

- Поглощение ресурсов и времени. В случае несдачи «уточнёнок» в срок, предпринимателю или организации придётся тратить дополнительные ресурсы и временные затраты для урегулирования вопросов с налоговыми органами. Это может включать обращения, переговоры, подготовку документов и другие мероприятия, которые могут отвлечь от основной деятельности и привести к потере прибыли.

Таким образом, несдача «уточнёнок» в налоговую организацию может иметь серьезные последствия для предпринимателя или организации. Поэтому крайне важно соблюдать сроки предоставления документов и своевременно информировать налоговую организацию о возможных изменениях в финансовом и налоговом статусе. Это позволит избежать негативных последствий и обеспечить стабильность и благополучие бизнеса.

Основные правила исправления ошибок

1. Внимательно проверяйте информацию перед отправкой

Перед отправкой налоговых документов важно внимательно проверить все указанные данные и расчеты. Это позволит выявить возможные ошибки еще до отправки их в налоговую.

2. Своевременно сообщайте о возникших ошибках

Если вы обнаружили ошибку после отправки налоговых документов, необходимо немедленно сообщить об этом налоговой службе. Оперативное уведомление о возникшей ошибке поможет избежать штрафных санкций и проблем с налоговыми органами.

3. Используйте специальные формы заявлений

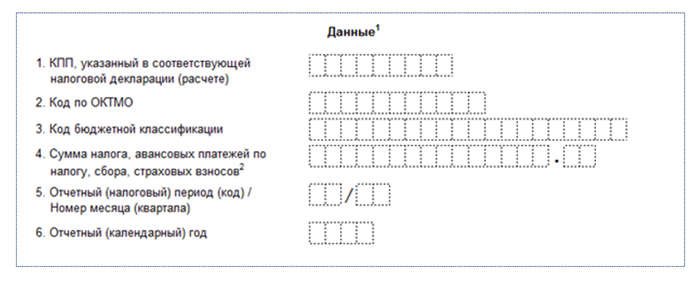

Для исправления ошибок в налоговых документах необходимо использовать специальные формы заявлений, предусмотренные законодательством. Отправляя заявление на исправление ошибки, убедитесь, что используете правильную форму и заполняете все необходимые поля.

4. Предоставьте подтверждающие документы

При исправлении ошибки важно предоставить налоговой службе все необходимые подтверждающие документы. Это могут быть копии расчетов, счетов-фактур, договоров и других документов, подтверждающих правильность исправления ошибки.

5. Придерживайтесь сроков исправления

Сроки исправления ошибок в налоговых документах ограничены. Поэтому важно придерживаться установленных законодательством сроков и оперативно проводить исправления. Запаздывание может привести к нежелательным последствиям, включая штрафные санкции.

6. Взаимодействуйте со специалистами

При исправлении ошибок важно обратиться за консультацией к специалистам в области налогового права. Это поможет минимизировать риски и обеспечить правильность исправления ошибки.

Четыре уточняющих правила

При написании письма в налоговую о смене ответственного лица при начислении штрафа необходимо учесть четыре уточняющих правила:

1. Соблюдение формальностей

Важно заполнить все необходимые поля в письме, указать правильные реквизиты налогоплательщика и детально описать суть изменений. Приложить копию документа, подтверждающего изменение ответственного лица, и указать дату, начиная с которой новое лицо приняло на себя ответственность.

2. Ясность и четкость изложения

Необходимо изложить информацию о смене ответственного лица при начислении штрафа ясно и четко. Использование юридической терминологии и точных определений поможет избежать недоразумений и уточнений со стороны налоговой.

3. Указание действующих нормативных актов и пунктов

Важно указать действующие нормативные акты и конкретные пункты, в рамках которых происходят изменения ответственного лица при начислении штрафа. Это поможет налоговой быстро и безошибочно воспринять информацию и принять решение.

4. Запрос подтверждающих документов

При необходимости можно запросить налоговую на предоставление копий документов, подтверждающих начисление штрафа и смену ответственного лица. Это позволит дополнительно уточнить информацию и предоставить полную картину ситуации.

В каких случаях необходимы уведомления

В различных областях жизни существуют определенные случаи, когда необходимо направлять уведомления соответствующим органам. Ниже представлены некоторые из них:

1. Юридическая сфера

- Смена ответственного лица в организации.

- Изменение адреса организации или реквизитов.

- Увольнение или прием новых сотрудников.

2. Налоговая область

| Ситуация | Пример |

|---|---|

| Изменение налоговой ставки | Уведомление о повышении НДС с 18% до 20%. |

| Изменение юридического адреса | Уведомление о переезде организации по новому адресу. |

| Смена ответственного лица | Уведомление о смене генерального директора. |

3. Финансовый сектор

- Открытие или закрытие банковского счета.

- Изменение реквизитов банковского счета.

- Уведомление о смене финансового агента.

4. Жилищно-коммунальный сектор

- Изменение адреса проживания.

- Подключение или отключение коммунальных услуг.

- Подача заявления на ремонт или реконструкцию жилого помещения.

В каждом конкретном случае необходимо ознакомиться с требованиями и указаниями соответствующего государственного органа, чтобы узнать точные условия и процедуры для отправки уведомлений.

Необходимо помнить о возможных сроках для отправки уведомлений. В случае несоблюдения сроков, может быть применена задолженность или штрафы, поэтому важно быть внимательным и действовать своевременно.

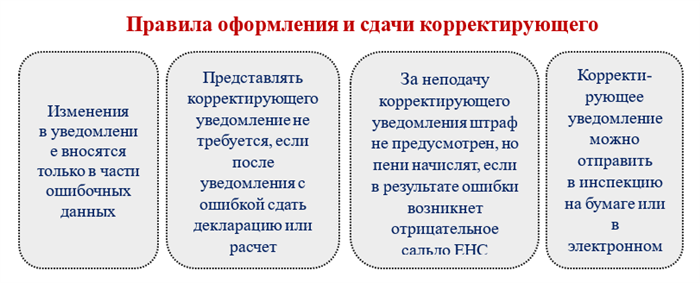

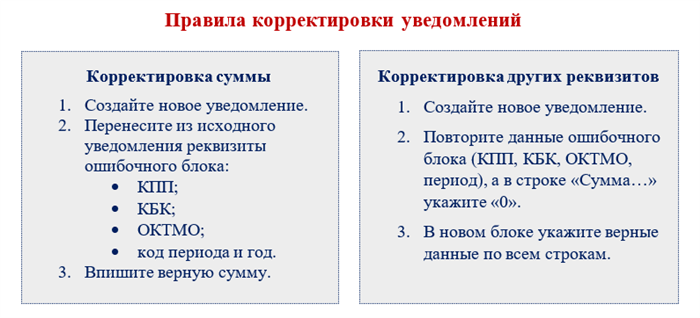

Два способа корректировки от ФНС

Федеральная налоговая служба (ФНС) предоставляет налогоплательщикам два способа корректировки: путем подачи декларации и путем внесения изменений в уже поданную декларацию.

1. Подача декларации

- Налогоплательщик может исправить ошибки в расчетах, учесть упущенные доходы или издержки.

- Декларация может быть подана в течение трех лет, начиная с года, в котором было совершено налоговое правонарушение.

- Для подачи декларации необходимо заполнить соответствующие формы и предоставить соответствующие документы (например, справки о доходах или расходах).

- Подача декларации позволяет налогоплательщику самостоятельно исправить ошибки и рассчитать свою налоговую обязанность.

2. Изменения в поданной декларации

- Если налогоплательщик обнаружил ошибку или неучтенные факты после подачи декларации, то он может внести изменения в уже поданную декларацию.

- Изменения могут быть внесены в течение трех лет после совершения налогового правонарушения.

- Для внесения изменений в декларацию нужно подготовить соответствующие документы, подтверждающие факты, которые нужно исправить или дополнить.

- Внесение изменений позволяет налогоплательщику устранить допущенные ошибки и снизить возможные штрафы или санкции.

В обоих случаях важно своевременно и полно предоставить документы, подтверждающие факты корректировки, чтобы избежать дополнительных проверок или неправомерных штрафов. Налогоплательщикам рекомендуется консультироваться с юристом или налоговым агентом, чтобы быть уверенными в правильности корректировки и соблюдении требований ФНС.

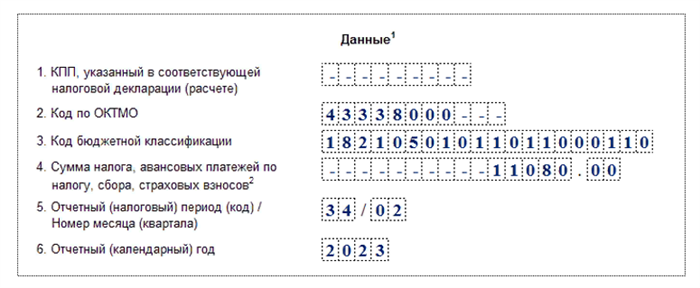

Порядок корректировки данных в налоговых уведомлениях

При обнаружении ошибок или несоответствий в налоговых уведомлениях, необходимо незамедлительно принять меры по их корректировке. Для этого рекомендуется следовать определенному порядку действий:

1. Анализ уведомления

Внимательно изучите содержание налогового уведомления и определите конкретные данные, требующие корректировки. Обратите внимание на любые неточности или противоречия, которые могут повлиять на расчет и уплату налогов.

2. Подготовка документов

Составьте соответствующие документы для корректировки данных в налоговых уведомлениях. Включите в них полную информацию о необходимых изменениях и обоснование для их внесения.

3. Обращение в налоговый орган

Обратитесь в местный налоговый орган, ответственный за обработку и учет налоговых уведомлений. Сообщите им о необходимости корректировки данных и предоставьте необходимые документы для рассмотрения вашего обращения.

4. Внесение изменений

После получения положительного решения налогового органа, вам будет предоставлена возможность внести необходимые изменения в налоговые уведомления. Убедитесь, что все данные аккуратно и правильно внесены, чтобы избежать дальнейших проблем или несоответствий.

5. Подтверждение корректировки

По окончании процедуры корректировки, обратитесь в налоговый орган для получения подтверждения о внесении изменений в налоговые уведомления. В случае необходимости, предоставьте это подтверждение другим организациям или лицам, чтобы избежать недоразумений.

6. Следите за результатами

После корректировки данных в налоговых уведомлениях, следите за результатами и проверьте их наличие в вашем аккаунте или доступность для других контролирующих органов. Если у вас возникнут дополнительные вопросы или проблемы, обратитесь в налоговый орган для получения необходимой поддержки и консультации.