ВТБ предоставляет своим клиентам удобную возможность внесения средств через партнерские банки. Это позволяет сэкономить время и упростить процесс пополнения счета.

Как получить деньги с карты ВТБ и ВТБ 24

Чтобы получить деньги с карты ВТБ или ВТБ 24, вам понадобится совершить несколько простых шагов. Ниже приведены самые популярные способы снятия денег.

Банкоматы ВТБ или банкоматы партнеров

Самый распространенный способ снятия наличных с карты ВТБ или ВТБ 24 — это использование банкомата. Вы можете воспользоваться банкоматом самого банка или банкоматом его стратегических партнеров. Комиссия за снятие наличных с банкомата, как правило, зависит от типа карты и местонахождения банкомата.

Выдача наличных в отделении банка

Если вам неудобно или невозможно воспользоваться банкоматом, вы всегда можете обратиться в ближайшее отделение ВТБ или ВТБ 24. Заявление на снятие наличных с карты можно подать лично или через кассира. Обратите внимание, что в отделении наличные могут быть выданы не в полном объеме, поэтому уточните лимиты снятия в вашем банке.

Перевод на другую банковскую карту

Если вы хотите перевести деньги с карты ВТБ или ВТБ 24 на другую банковскую карту, это также возможно. Для этого вам понадобится знать реквизиты карты получателя и воспользоваться онлайн-банкингом или мобильным приложением ВТБ. Обратите внимание, что может взиматься комиссия за операцию.

Перевод на банковский счет

Если у вас нет другой банковской карты, вы всегда можете перевести деньги с карты ВТБ или ВТБ 24 на свой банковский счет. Для этого вам потребуется знать реквизиты вашего банковского счета и воспользоваться онлайн-банкингом или мобильным приложением ВТБ. Учтите, что в зависимости от типа операции может взиматься комиссия.

Где можно внести наличные на карту ВТБ без комиссии

Банк Русский Стандарт

Банк Русский Стандарт является одним из партнеров ВТБ по услуге внесения наличных без комиссии. Чтобы внести деньги на карту ВТБ, необходимо прийти в отделение банка Русский Стандарт, заполнить специальную форму и внести деньги на свою карту ВТБ. Банк Русский Стандарт предлагает широкую сеть отделений, что позволяет клиентам ВТБ легко внести наличные по всей России.

Банк Сетелем Банк

Также партнером ВТБ по услуге внесения наличных без комиссии является банк Сетелем Банк. Внести наличные на карту ВТБ без комиссии можно в отделениях банка Сетелем Банк, которые находятся в разных регионах страны. Для этого необходимо обратиться в отделение данного банка, предъявить свою карту ВТБ и внести необходимую сумму на карту.

Банк Юниаструм Банк

Банк Юниаструм Банк также является партнером ВТБ по услуге внесения наличных на карту без комиссии. В отделениях банка Юниаструм Банк можно без проблем внести наличные на карту ВТБ. Необходимо предоставить карту ВТБ и внести нужную сумму наличных. Банк Юниаструм Банк предоставляет широкую сеть отделений, что делает услугу внесения наличных на карту ВТБ доступной для клиентов ВТБ в разных городах России.

- Банк Русский Стандарт

- Банк Сетелем Банк

- Банк Юниаструм Банк

С помощью данных банков-партнеров ВТБ внести наличные на карту без комиссии стало еще проще и удобнее. Предоставляемая ими услуга доступна в разных регионах России и позволяет клиентам ВТБ легко внести наличные деньги на свою карту.

Тарифы для кредитных карт ВТБ

ВТБ предлагает широкий выбор кредитных карт на различных условиях. Клиентам предоставляется возможность выбрать оптимальный тариф в зависимости от своих потребностей и возможностей.

Некоммерческие тарифы

Тариф «Стартовый»

- Бесплатное обслуживание

- Льготный период 50 дней

- Процентная ставка от 25%

Тариф «Оптимальный»

- Аннуальная плата — 500 рублей

- Льготный период 60 дней

- Процентная ставка от 20%

Коммерческие тарифы

Тариф «Бизнес-класс»

- Аннуальная плата — 1000 рублей

- Льготный период 90 дней

- Процентная ставка от 15%

Тариф «VIP»

- Аннуальная плата — 2000 рублей

- Льготный период 120 дней

- Процентная ставка от 10%

Бонусы и льготы кредитных карт ВТБ

Кроме различных тарифов, ВТБ предлагает своим клиентам также разнообразные бонусы и льготы:

- Начисление бонусных баллов при использовании карты

- Скидки и специальные предложения у партнеров банка

- Программа кэшбэка

- Бесплатное обслуживание во время путешествий

Выбрав подходящий тариф и активно пользуясь картой, клиенты ВТБ могут получить значительные преимущества и сэкономить свои средства.

Можно ли использовать карту ВТБ через банкомат Сбербанка

1. Совместное использование сетей банкоматов

Сбербанк и ВТБ имеют соглашение о совместном использовании сетей банкоматов, поэтому в принципе картой ВТБ можно пользоваться как в банкоматах ВТБ, так и в банкоматах Сбербанка.

Однако, необходимо учитывать, что есть некоторые нюансы, о которых нужно знать перед использованием карты ВТБ через банкомат Сбербанка.

2. Особенности использования карты ВТБ через банкомат Сбербанка

- Снятие наличных: Через банкомат Сбербанка вы сможете снять наличные с карты ВТБ, но возможно взимание дополнительной комиссии за использование «чужого» банкомата. Уточните эту информацию в Вашем банке.

- Просмотр баланса: Некоторые банкоматы Сбербанка не позволяют просмотреть баланс карты ВТБ. Чтобы узнать остаток средств на карте, лучше воспользоваться банкоматом ВТБ.

- Платежи и переводы: Возможности по совершению платежей и переводам через банкомат Сбербанка с карты ВТБ, скорее всего, будут ограничены. Рекомендуется для этих целей использовать банкоматы ВТБ или другие способы оплаты и перевода.

3. Важные моменты

- Соблюдайте меры безопасности: Как при использовании любой другой карты, будьте осторожны при вводе пин-кода и следите за обращением с картой.

- Не храните пин-код вместе с картой: Храните пин-код от карты ВТБ в надежном месте и не сообщайте его посторонним лицам.

Банкоматы без комиссий

ВТБ одним из таких банков, который предоставляет своим клиентам возможность бесплатного снятия наличных денег через банкоматы. Сотрудничая с несколькими партнерскими банками, ВТБ создает обширную сеть банкоматов, доступных для своих клиентов без комиссий.

Преимущества банкоматов без комиссий

- Экономия денег — клиенты могут снять наличные без дополнительных комиссий, что позволяет им сэкономить значительную сумму;

- Удобство и доступность — клиенты могут снять деньги в любое удобное для них время и место, воспользовавшись удобной сетью банкоматов;

- Скорость и надежность — операции по снятию денег через банкоматы происходят быстро и безопасно.

Партнеры ВТБ для внесения

ВТБ сотрудничает с несколькими банками-партнерами, что позволяет клиентам ВТБ снять наличные без комиссий во множестве банкоматов по всей стране. Среди партнеров ВТБ можно выделить:

| Банк | Количество банкоматов | Регионы присутствия |

|---|---|---|

| Сбербанк | 1000+ | Все регионы России |

| Альфа-Банк | 500+ | Крупные города России |

| Райффайзенбанк | 300+ | Крупные города России |

| Газпромбанк | 200+ | Москва, Санкт-Петербург |

Таким образом, клиенты ВТБ имеют удобную возможность снятия наличных без комиссий через банкоматы партнерских банков по всей стране.

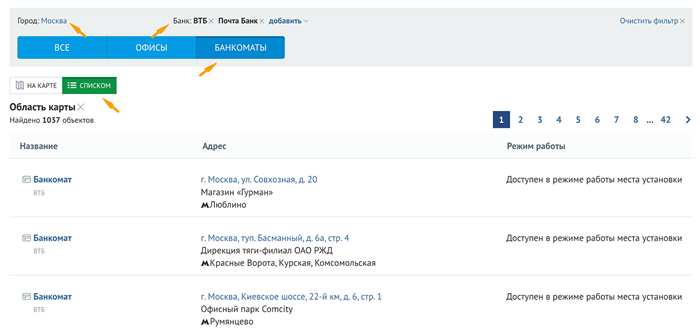

Как найти банкомат без комиссий

Чтобы найти ближайший банкомат без комиссий, клиентам ВТБ достаточно воспользоваться специальной картой на сайте банка, на которой указаны все банкоматы партнерских банков по всей стране, доступные для бесплатного снятия наличных.

Воспользуйтесь возможностью бесплатного снятия наличных через банкоматы без комиссий с помощью ВТБ и его партнеров!

Особенности банковской деятельности ВТБ

Ключевые особенности банковской деятельности ВТБ:

- Надежность и стабильность: ВТБ имеет высокий уровень надежности и кредитоспособности, что позволяет клиентам быть уверенными в сохранности своих средств.

- Широкий спектр услуг: Банк предлагает разнообразные банковские услуги, включая открытие и обслуживание расчетных счетов, кредитование, инвестирование, обмен валюты, ипотечное кредитование и другие.

- Инновации и развитие: ВТБ активно внедряет новые технологии и развивает онлайн-сервисы, чтобы облегчить доступ к банковским услугам и повысить удобство пользования.

- Гибкая система тарифов: Банк предоставляет клиентам возможность выбора подходящего тарифного плана, учитывающего их потребности и предпочтения.

Партнеры ВТБ для внесения

ВТБ сотрудничает с различными партнерами для обеспечения возможности внесения денежных средств клиентами. В частности, партнерами ВТБ могут быть следующие банки:

- Сбербанк

- Альфа-Банк

- Газпромбанк

- Россельхозбанк

Сотрудничество с партнерами позволяет клиентам ВТБ удобно и оперативно вносить средства на свои счета через отделения этих банков.

Условия снятия наличных в ВТБ

ВТБ предлагает клиентам удобные и выгодные условия для снятия наличных денег со своих счетов.

Ниже представлены основные возможности и требования при снятии наличных в ВТБ:

1. Банкоматы ВТБ

У ВТБ имеется широкая сеть собственных банкоматов по всей территории России. Клиенты могут без комиссии снимать наличные со своих счетов с помощью банковских карт через эти банкоматы.

- Снятие наличных возможно 24 часа в сутки

- Клиенты ВТБ могут бесплатно снимать наличные в банкоматах ВТБ по всей России

- Лимиты на снятие наличных могут различаться в зависимости от типа карты

2. Партнеры ВТБ

При отсутствии возможности снятия наличных через банкоматы ВТБ, клиенты могут воспользоваться услугами партнерских банков:

- Банкоматы партнеров ВТБ позволяют снимать наличные без комиссии

- Список партнеров ВТБ доступен на официальном сайте банка

- Как правило, снятие наличных через банкоматы партнеров ВТБ доступно на территории всей России

3. Иные банкоматы

ВТБ также предоставляет возможность снятия наличных в банкоматах других банков. При этом возможна комиссия за использование банкоматов, которые не являются партнерами ВТБ.

- Комиссия может быть взимаема как со стороны ВТБ, так и со стороны банка-владельца банкомата

- Размер комиссии и доступность таких банкоматов зависят от политики и условий конкретного банка

Банк ВТБ предоставляет различные возможности и условия для снятия наличных по всей территории России. Клиенты могут снимать деньги с помощью банкоматов ВТБ без комиссии, а также воспользоваться услугами партнерских банков или других банкоматов на возможностях и условиях, зависящих от типа карты и политики банка-владельца банкомата. Подробную информацию о доступных банкоматах и условиях снятия наличных клиенты могут найти на официальном сайте ВТБ.

Как перевести 300 тысяч без комиссии в Сбербанк

Сбербанк предлагает своим клиентам удобные и выгодные способы перевода денежных средств без комиссии. Если вам необходимо перевести 300 тысяч рублей, вот несколько вариантов, которые могут вам подойти:

1. Перевод через мобильное приложение Сбербанк Онлайн

С помощью мобильного приложения Сбербанк Онлайн вы можете быстро и безопасно осуществить перевод нужной суммы. Для этого вам потребуется:

- Установить приложение на свой смартфон или планшет;

- Войти в приложение, используя свои логин и пароль от интернет-банка;

- Выбрать раздел «Переводы» и «На счет другого банка»;

- Указать реквизиты получателя и нужную сумму;

- Подтвердить перевод с помощью одноразового пароля или отпечатка пальца (в зависимости от настроек безопасности).

2. Перевод через платежный терминал Сбербанка

Если вы не пользуетесь мобильным приложением или предпочитаете более традиционные способы, вы можете воспользоваться платежным терминалом Сбербанка. Для этого вам потребуется:

- Найти ближайший платежный терминал Сбербанка;

- Выбрать раздел «Переводы» и «На счет другого банка»;

- Указать реквизиты получателя и нужную сумму;

- Внести наличные деньги и подтвердить перевод.

3. Перевод через интернет-банк Сбербанка

Если у вас уже есть доступ к интернет-банку Сбербанка, вы можете перевести деньги через него. Для этого вам потребуется:

- Зайти в интернет-банк с помощью своего логина и пароля;

- Выбрать раздел «Переводы» и «На счет другого банка»;

- Указать реквизиты получателя и нужную сумму;

- Подтвердить перевод с помощью одноразового пароля или специального устройства для генерации кодов;

Выберите удобный для вас способ перевода 300 тысяч рублей без комиссии в Сбербанк и осуществите перевод без лишних затрат.

VТБ 24: официальное прекращение деятельности

ВТБ 24, один из крупнейших банков России, объявил о своем официальном прекращении деятельности. Это решение было принято после успешного завершения процесса интеграции с ВТБ Банком. ВТБ 24 перестал существовать как самостоятельное банковское учреждение и полностью интегрировался в структуру ВТБ Банка.

Процесс интеграции, который занял некоторое время, позволил ВТБ 24 укрепить свою позицию на рынке и предоставить своим клиентам более широкий спектр услуг. Слияние двух банков сыграло важную роль в создании мощного финансового института, способного конкурировать на международном уровне.

Преимущества для клиентов после интеграции:

- Расширенный доступ к более широкому спектру банковских услуг;

- Улучшенное качество обслуживания и большая профессиональность сотрудников;

- Более выгодные условия по кредитованию и вкладам;

- Увеличение сети банкоматов и отделений по всей стране;

- Удобная мобильная и интернет-банкинг услуги.

Информация для клиентов

Все счета и кредиты ВТБ 24 успешно переведены в систему ВТБ Банка и остались в полном распоряжении клиентов. Все данные и документы клиентов также были безопасно перенесены и доступны в новой системе.

Для клиентов, имеющих карты ВТБ 24, они будут продолжать работать в штатном режиме и останутся действительными в течение периода продления. В случае необходимости, клиентам будут выданы новые карты ВТБ Банка.

Официальное прекращение деятельности ВТБ 24 и его полная интеграция в структуру ВТБ Банка является важным этапом в развитии финансовой системы России. Клиенты ВТБ 24 получают доступ к большему количеству услуг и преимуществам, которые предлагает ВТБ Банк.

Зачем и как банки сотрудничают

Повышение клиентской базы

Одна из основных причин сотрудничества банков – это возможность расширить клиентскую базу. Банк может заключить партнерское соглашение с другим банком, чтобы привлечь новых клиентов. Например, банк может предложить свои услуги клиентам другого банка, а взамен получить доступ к их клиентам. Таким образом, оба банка получают дополнительных клиентов и увеличивают свою клиентскую базу.

Развитие новых продуктов и услуг

Сотрудничество между банками также позволяет развивать и предлагать новые продукты и услуги для клиентов. Банки могут объединить свои ресурсы и опыт, чтобы создать и внедрить инновационные решения. Например, они могут совместно разработать и предложить новую банковскую услугу, которая будет удовлетворять потребности клиентов обоих банков.

Повышение конкурентоспособности

Сотрудничество между банками позволяет им повысить свою конкурентоспособность на рынке. Банки могут обменяться информацией и опытом, а также использовать сильные стороны друг друга. Например, банк с хорошей репутацией может сотрудничать с банком, который обладает продвинутой технологической инфраструктурой. В результате, они смогут предложить клиентам лучшие продукты и услуги, чем если бы работали по отдельности.

Использование финансовых ресурсов

Банки могут сотрудничать для эффективного использования своих финансовых ресурсов. Например, они могут объединить свои депозитные средства для получения выгодных условий от других финансовых организаций. Также, банки могут совместно инвестировать в различные проекты, чтобы увеличить свою прибыль и снизить финансовые риски.

Как перевести на карту Сбербанка большую сумму

Ниже представлены несколько методов, которые вы можете использовать для перевода большой суммы на карту Сбербанка:

1. Использование Интернет-банка.

Воспользуйтесь услугами Интернет-банка Сбербанка для осуществления перевода. Вам может потребоваться зарегистрироваться в системе и иметь доступ к своей учетной записи.

2. Перевод через мобильное приложение.

Установите официальное мобильное приложение Сбербанка на свой смартфон и воспользуйтесь функцией перевода денежных средств.

3. Обратитесь в отделение Сбербанка.

Если вы предпочитаете осуществлять операции лично, посетите ближайшее отделение Сбербанка и обратитесь к сотруднику банка для проведения перевода.

4. Операция через платежные системы.

Используйте платежные системы, такие как Яндекс.Деньги или Qiwi, чтобы перевести деньги на карту Сбербанка. В этом случае вам может понадобиться зарегистрироваться в сервисе и настроить способ перевода.

5. Перевод с помощью других банков.

Если у вас есть счет в другом банке, вы можете осуществить перевод на карту Сбербанка через систему межбанковских переводов. Обратитесь в свой банк и узнайте о возможности перевода на карту Сбербанка.

Таким образом, перевод большой суммы на карту Сбербанка доступен в нескольких вариантах. Выберите тот, который наиболее удобен для вас и осуществите перевод без лишних хлопот.

Как найти ближайший банкомат для снятия наличных без комиссии

1. Используйте официальные приложения банков

Многие банки предлагают свои официальные приложения, которые помогут вам найти ближайший банкомат без комиссии. В приложении вы можете указать своё местоположение, а также фильтровать банкоматы по условиям снятия наличных. Также узнайте, поддерживает ли ваш банк NFC – технологию бесконтактных платежей. Если да, вы сможете снять наличные, используя свой смартфон.

2. Воспользуйтесь сравнительными сайтами

Существуют сайты, которые сравнивают условия и местоположения банковских банкоматов. На таких сайтах вы сможете найти информацию о банкоматах, где можно снять наличные без комиссии. При этом, вы можете указать свою текущую локацию и получить список подходящих вам банкоматов.

3. Обратитесь к банку-партнеру

Если у вас есть счет или карта в каком-либо банке, обратитесь к ним за информацией о партнерских банках, предоставляющих услуги без комиссии. Большинство банков имеют специальные договоренности с другими банками, чтобы их клиенты могли снимать наличные без дополнительной платы. Узнайте, какие банки являются партнерами вашего банка и найдите ближайший банкомат для снятия наличных без комиссии.

Партнерство между банками: цель и преимущества

Цели партнерства

- Расширение клиентской базы и привлечение новых клиентов.

- Увеличение оборота и доходности банка.

- Диверсификация продуктов и услуг, предоставляемых банком.

- Получение доступа к новым рынкам и технологиям.

Преимущества партнерства

- Снижение рисков и расходов. Партнерство позволяет банкам разделить финансовые риски, расходы на маркетинг и рекламу, а также затраты на разработку и внедрение новых продуктов.

- Улучшение качества обслуживания клиентов. Благодаря партнерству, банки могут предлагать своим клиентам более широкий спектр продуктов и услуг, а также более высокий уровень сервиса.

- Повышение конкурентоспособности. Партнерство позволяет банкам предоставлять уникальные продукты, услуги или комбинации финансовых инструментов, что способствует привлечению новых клиентов и укреплению лояльности существующих.

- Развитие новых бизнес-моделей. Партнерство может служить основой для создания совместных предприятий или разработки новых бизнес-моделей, что способствует экономическому росту и инновациям в сфере финансовых услуг.

Таким образом, партнерство между банками имеет стратегическое значение и позволяет укрепить позиции банка на рынке, развивать новые бизнес-направления и повышать качество обслуживания клиентов. Оно способствует снижению рисков, увеличению доходности и повышению конкурентоспособности банка.

Почему нельзя конвертировать Мультибонусы ВТБ в рубли

Однако необходимо отметить, что Мультибонусы ВТБ нельзя прямо конвертировать в рубли. Бонусные очки имеют ограниченное использование и функционал.

Ограничения использования Мультибонусов ВТБ

- Покупка товаров и услуг: Мультибонусы ВТБ можно использовать для получения скидок или бонусов при оплате покупок у партнеров банка. Однако, сами бонусные очки нельзя использовать непосредственно для оплаты покупок.

- Перевод на карту другого банка: Мультибонусы ВТБ нельзя также перевести на карту другого банка или обменять на рубли для дальнейшего использования в других банковских операциях.

- Оплата процентов по кредиту: Мультибонусы ВТБ также не могут быть использованы для погашения процентов по кредитным услугам, предоставляемым банком.

Почему нельзя конвертировать Мультибонусы ВТБ в рубли

Одной из причин, по которой нельзя конвертировать Мультибонусы ВТБ в рубли, является ограничение самой программы лояльности. Банк предоставляет своим клиентам возможность накапливать бонусные очки, но не предлагает конвертацию их в рубли.

Другой причиной является то, что банк стремится удерживать клиентов в рамках своей банковской системы. Заинтересованные клиенты могут использовать Мультибонусы ВТБ для получения скидок у партнеров банка и использования других привилегий, тем самым оставаясь активными пользователями услуг ВТБ.

Таким образом, Мультибонусы ВТБ не являются полноценной альтернативой рублям и не могут быть прямо конвертированы в рубли. Однако, они предоставляют своим клиентам возможность получить дополнительные преимущества и бонусы при использовании банковских услуг и покупках у партнеров банка.

Партнеры ВТБ – список кредитных организаций

Вы можете внести деньги на свой счет ВТБ не только через филиалы самого банка, но и с помощью партнерских кредитных организаций. Ниже представлен список банков-партнеров ВТБ, с которыми сотрудничает банк для внесения средств на счет клиента.

Список партнеров ВТБ:

- Сбербанк России;

- Альфа-Банк;

- Газпромбанк;

- Русский Стандарт;

- Росбанк;

- Банк «Открытие»;

- ВТБ24;

- Тинькофф Банк;

- ЮниКредит Банк;

- Райффайзенбанк;

- Центр-инвест;

- Кредит Европа Банк;

- АК Барс Банк;

- Русфинанс Банк;

- ОТП Банк;

- Петрокоммерц;

- Россельхозбанк;

- Промсвязьбанк;

- Московский Областной Банк;

- Абсолют Банк;

- Ренессанс Кредит;

- Банк Уралсиб;

- Банк ДОМ.РФ;

- МТС Банк;

- Балтийский Банк;

- Бинбанк;

- Бинбанк кредитные карты;

- Хоум Кредит;

- МДМ Банк;

- Почта Банк;

- Агророс Банк;

- БАНК ЗЕНИТ;

- Банковский дом;

- Авангард Банк;

- Астана Финанс Банк;

- Балтийское финансовое объединение;

- Башкомснаббанк;

- Байкал Инвест Банк;

- Банк «Санкт-Петербург»;

- Банк «Юниаструм Банк»;

- Банк «РосинтерБанк»;

- Банк «Сыра»;

- Балабановский муниципальный коммерческий банк;

- Брянская межрайонная универсальная гольфсторма;

- Автомобильный Кредитный Союз;

- Астана Банк;

- Банк «Собинбанк»;

- Арт Банк;

- Бинбанк кредитные карты;

- Восточный Экспресс Банк;

- ВСК ИД «ГАЗпромбанк»;

- Всероссийский Банк Развития Регионов;

- Вэбанк;

- ВОЛГО-ВЯТСКИЙ БАНК;

- Мой Банк;

- БИТ Банк Сибирский;

- Балтийский Банк;

Сотрудничество ВТБ с таким широким кругом кредитных организаций позволяет клиентам банка удобно пополнять свои счета в любом удобном месте и времени. Если у вас есть счет в ВТБ, вам не составит труда внести деньги на него через один из банков-партнеров ВТБ.

Какую сумму можно перевести со Сбербанка на ВТБ

Ограничения на переводы

Существуют определенные ограничения на переводы между банками. В случае перевода со Сбербанка на ВТБ, вам следует учитывать следующие факторы:

- Если вы хотите сделать обычный перевод без подтверждения, сумма должна быть не более 500 000 рублей в день.

- Если вам требуется совершить перевод с подтверждением, сумма может достигать 2 000 000 рублей в день.

- Для переводов свыше 2 000 000 рублей вам потребуется одобрение банка и предоставление дополнительных документов.

Как выполнить перевод

Чтобы перевести деньги со Сбербанка на ВТБ, вы можете воспользоваться одним из следующих способов:

- Использовать интернет-банкинг Сбербанка. Вам необходимо войти в свой аккаунт, выбрать раздел «Переводы» или «Банковские операции» и указать реквизиты получателя в ВТБ.

- Посетить отделение Сбербанка лично. Вам потребуется заполнить специальную форму для перевода, предоставить документы и указать реквизиты получателя.

Время и комиссия за перевод

Время выполнения перевода может зависеть от выбранного способа и самого банка. Обычно перевод происходит в течение одного рабочего дня.

При переводе со Сбербанка на ВТБ может взиматься комиссия за операцию. Ее размер может быть разным и зависит от условий вашей банковской карты или счета. Чтобы узнать точные условия, рекомендуется связаться с банком или проконсультироваться с вашим банковским специалистом.

Для чего банки вступают в партнерские отношения

Преимущества партнерских отношений для банков:

- Расширение клиентской базы: Вступая в партнерские отношения с другими организациями, банк может получить доступ к новым клиентам и привлечь их в свою клиентскую базу.

- Развитие новых продуктов и услуг: Партнерство позволяет банку расширять свои возможности в области предоставления финансовых продуктов и услуг, в том числе разрабатывать и предлагать клиентам новые инновационные продукты.

- Снижение затрат: Банк может сократить свои затраты на маркетинг и продвижение, осуществляя совместные рекламные и маркетинговые активности с партнером.

- Улучшение обслуживания клиентов: Вступление в партнерские отношения позволяет банку улучшить качество обслуживания клиентов, предоставив им дополнительные услуги через партнера.

Примеры партнерских отношений банков:

Банки могут вступать в партнерские отношения с различными организациями, включая:

- Финансовыми компаниями, такими как страховые компании, пенсионные фонды и инвестиционные фонды.

- Розничными сетями и интернет-платформами, предлагающими товары и услуги.

- Крупными корпорациями, специализирующимися в различных отраслях.

- Образовательными учреждениями и средствами массовой информации.

Партнерские отношения на примере ВТБ:

ВТБ — один из наиболее известных и крупных банков в России, активно вступает в партнерские отношения с другими банками и организациями. Например, в 2019 году ВТБ объявил о сотрудничестве с компанией «Лента» — крупнейшей розничной сетью в России. Согласно сделке, ВТБ стал предоставлять продукты и услуги финансирования для клиентов «Ленты», а также стал участвовать в программе лояльности сети.

Такие партнерства позволяют ВТБ расширить свою клиентскую базу, увеличить объемы финансирования и улучшить обслуживание клиентов. Кроме того, ВТБ также устанавливает партнерские отношения с другими банками и финансовыми учреждениями как в России, так и за рубежом, с целью развития международного банковского бизнеса и повышения конкурентоспособности на международной арене.

Партнеры ВТБ по категориям

ВТБ сотрудничает со множеством партнеров по различным категориям. Благодаря этим партнерствам клиенты банка получают доступ к широкому спектру услуг и преимуществам.

1. Партнеры по ипотеке

- Жилищная кооперация – партнерство с различными жилищными кооперативами позволяет клиентам ВТБ получить ипотечное кредитование на выгодных условиях.

- Строительные компании – сотрудничество с ведущими строительными компаниями позволяет клиентам ВТБ приобрести новое жилье по привлекательным ценам.

- Риелторские агентства – сотрудничество с риелторами помогает клиентам ВТБ найти подходящий объект недвижимости и оформить ипотечное кредитование.

2. Партнеры по кредитным картам

- Ритейлеры и торговые сети – сотрудничество с известными ритейлерами позволяет клиентам ВТБ получить скидки и привилегии при использовании кредитных карт.

- Авиакомпании и туристические агентства – партнерство с авиакомпаниями и туристическими агентствами предоставляет клиентам ВТБ возможность получать бонусы и скидки на покупку авиабилетов и туристических услуг.

- Рестораны и кафе – сотрудничество с ресторанами и кафе дает клиентам ВТБ доступ к специальным предложениям и скидкам при оплате кредитной картой.

3. Партнеры по вкладам и инвестициям

- Инвестиционные компании – сотрудничество с ведущими инвестиционными компаниями позволяет клиентам ВТБ получить профессиональные услуги по управлению инвестициями.

- Фондовые биржи и рынки – партнерство с фондовыми биржами и рынками обеспечивает клиентам ВТБ доступ к широкому спектру финансовых инструментов для инвестиций.

- Банки-партнеры – сотрудничество с другими банками дает клиентам ВТБ возможность разнообразить портфель и получить доступ к банковским продуктам и услугам.

4. Партнеры по страхованию

- Страховые компании – сотрудничество с ведущими страховыми компаниями позволяет клиентам ВТБ застраховать свою жизнь, здоровье, имущество и автомобиль.

- Медицинские учреждения – партнерство с медицинскими учреждениями предоставляет клиентам ВТБ возможность получить специальные условия при медицинском страховании.

- Автосалоны – сотрудничество с автосалонами позволяет клиентам ВТБ получить скидки при приобретении автомобильного страхования.

Справка по кредитной организации

В справке могут быть указаны следующие пункты:

- Основные информационные данные: название кредитной организации, местонахождение, контактная информация (телефон, email, сайт), руководство банка.

- Лицензирование и регистрация: указание наличия лицензии на банковскую деятельность, выданной соответствующим государственным органом, информация о регистрации банка в установленном порядке.

- Услуги и продукты: перечень предоставляемых банком финансовых услуг и продуктов, таких как кредиты, вклады, пластиковые карты, ипотека, инвестиции и прочее.

- Условия кредитования: справка содержит информацию о процентных ставках, сроках кредитования, требованиях к заемщикам и порядке оформления заявки.

- Контроль и надзор: указываются органы, осуществляющие контроль и надзор за деятельностью банка, например, Центральный банк Российской Федерации.

- Информация о филиалах и отделениях: перечисляются адреса и контактные данные филиалов и отделений банка в различных регионах или городах.

Справка по кредитной организации может быть полезна как физическим лицам, так и юридическим лицам, которые планируют воспользоваться услугами банка или сотрудничать с ним.

Преимущества партнерства с VTB

- Надежность и стабильность: VTB – один из крупнейших банков России с десятилетним опытом работы и широкой сетью филиалов и отделений.

- Широкий спектр услуг: банк предлагает разнообразные финансовые продукты и услуги, включая кредиты на различные цели, вклады с выгодными процентами и инвестиционные продукты.

- Удобство и доступность: VTB предоставляет возможность оформления заявок и проведения операций удаленно, через интернет-банкинг или мобильное приложение.

- Индивидуальный подход: банк готов предложить клиентам индивидуальные условия кредитования и гибкую систему погашения.

- Присутствие на рынке: VTB является одним из самых узнаваемых банков в России и имеет солидную репутацию.

Справка по кредитной организации и партнерство с VTB – это надежные и выгодные варианты для получения необходимой финансовой поддержки и роста капитала.

Условия ипотечных программ ВТБ

Банк ВТБ предлагает клиентам различные условия ипотечных программ, которые помогут получить желаемое жилье по выгодным условиям. Рассмотрим основные программы:

1. «Первый взнос — 0%»

Условия:

- Возможность приобретения жилья без первоначального взноса;

- Срок кредита до 30 лет;

- Процентная ставка зависит от срока кредита и стоимости жилья;

- Необходимая сумма дохода для получения кредита определяется индивидуально.

Пример: Покупка квартиры стоимостью 5 млн рублей. Срок кредита — 20 лет. Процентная ставка — 10% годовых. Ежемесячный платеж составит около 55 000 рублей.

2. «Ускоренное погашение»

Условия:

- Возможность досрочного погашения кредита без штрафных санкций;

- Возможность увеличения суммы ежемесячного платежа для ускоренного погашения;

- Возможность получения скидки на процентную ставку при своевременном погашении.

Пример: Заемщик решает погасить свой кредит через 10 лет, воспользовавшись выгодным предложением «Ускоренного погашения». В результате получает существенную экономию на процентной ставке и сроке кредита.

3. «Семейная ипотека»

Условия:

- Возможность объединения до 4-х заемщиков (родственников) для получения кредита;

- Совместный доход заемщиков может быть учтен в полном объеме;

- Передача права пользования жильем одному из заемщиков после погашения долга.

Пример: Молодая семья смогла приобрести жилье благодаря использованию программы «Семейная ипотека». Кредит был получен на сумму, учитывающую доходы обоих супругов, что позволило решить жилищный вопрос эффективно и быстро.

4. «Загородная ипотека»

Условия:

- Возможность приобретения загородного жилья;

- Кредитный лимит до 20 млн рублей;

- Залогом может выступать земельный участок, который прилегает к жилой недвижимости;

- Срок кредита — до 30 лет;

- Выгодные процентные ставки.

Пример: Семья решила приобрести загородный дом в кредит. Благодаря программе «Загородная ипотека» им удалось воплотить свою мечту о строительстве дома, а также получить выгодные условия и платежи по кредиту.

Банки-партнеры ВТБ на 2026 год

Преимущества партнерства с ВТБ

- Расширение клиентской базы

- Доступ к технологическим и финансовым ресурсам

- Увеличение объема финансовых операций

- Повышение престижа и доверия клиентов

Итак, какие банки являются партнерами ВТБ на 2026 год?

Банк «Открытие»

Банк «Открытие» – один из крупнейших российских банков, который сотрудничает с ВТБ. Партнерство между этими банками позволяет клиентам Банка «Открытие» пользоваться услугами ВТБ, например, снимать наличные и проводить банковские операции через банкоматы и отделения ВТБ.

Райффайзенбанк

Райффайзенбанк – еще один банк, сотрудничающий с ВТБ. Благодаря партнерству с ВТБ, клиенты Райффайзенбанка имеют доступ к услугам ВТБ, включая банкоматы и отделения. Это позволяет клиентам обоих банков совершать операции и получать удобный сервис в более широкой сети.

Тинькофф Банк

Тинькофф Банк – популярный онлайн-банк, который также является партнером ВТБ. Сотрудничество между банками позволяет клиентам Тинькофф Банка пользоваться услугами ВТБ, в том числе банкоматами и отделениями, что делает их доступность еще шире.

Другие банки-партнеры ВТБ

Кроме вышеуказанных банков, ВТБ также сотрудничает с другими банками, например, Банком Москвы и Сбербанком. Это расширяет возможности клиентов ВТБ, позволяя им использовать услуги партнерских банков и получать удобный и качественный сервис.

Сколько можно снять за раз с карты ВТБ

Количество денег, которое можно снять за раз с карты ВТБ, зависит от условий конкретной карты и лимитов, установленных банком. Все карты ВТБ имеют ограничения на максимальную сумму снятия наличных.

Лимиты на снятие наличных с карты ВТБ

- Дебетовые карты ВТБ обычно имеют ограничения на сумму снятия наличных в банкоматах. Например, для карты «ВТБ Дебетовая» дневной лимит составляет 100 000 рублей. Это означает, что вы можете снять не более 100 000 рублей в течение одного дня.

- Кредитные карты ВТБ также имеют лимиты на снятие наличных. Например, для карты «ВТБ Кредитная» дневной лимит составляет 30% от кредитного лимита карты. Если кредитный лимит на карте составляет 200 000 рублей, то максимальная сумма снятия наличных будет равна 60 000 рублей.

Изменение лимитов на снятие наличных

Поговорим о покупках и снятии наличных:

- Узнайте о лимитах на снятие наличных в вашей карте. Обычно это можно сделать через интернет-банкинг или обратившись в контактный центр банка ВТБ.

- В случае необходимости увеличения лимита на снятие наличных, вы можете обратиться в банк и подать запрос на изменение лимитов. Банк рассмотрит вашу заявку и примет соответствующее решение.

- Не забудьте учесть комиссию за снятие наличных, которая может быть взимаема банкоматом или банком. Обратите внимание на условия снятия наличных за пределами России, так как они могут отличаться от условий внутри страны.

Лимиты на снятие наличных с карты ВТБ зависят от типа карты и могут быть изменены по требованию клиента. Для узнавания актуальных лимитов и изменения лимитов на снятие наличных следует обратиться в банк ВТБ.

Снятие наличных по картам ВТБ: главное

ВТБ предлагает своим клиентам удобные условия для снятия наличных денег по картам. Ниже приведены основные моменты, которые необходимо учесть при снятии наличных по картам ВТБ.

1. Комиссия за снятие наличных

При снятии наличных по картам ВТБ может взиматься комиссия. Ее размер зависит от условий конкретного тарифного плана и может составлять определенный процент от суммы снятия или фиксированную сумму. Необходимо ознакомиться с условиями тарифного плана, чтобы знать, сколько будет списано средств при снятии наличных

2. Ограничения по снятию наличных

Существуют ограничения на сумму снятия наличных по картам ВТБ. Это может быть максимальная сумма за одно снятие или максимальная сумма за один день. Необходимо учитывать эти ограничения, чтобы не столкнуться с отказом в снятии наличных.

3. Банкоматы ВТБ и партнеров

Снять наличные по картам ВТБ можно в банкоматах самого банка и в банкоматах его партнеров. Узнать, с какими банками у ВТБ есть соглашения о взаимном снятии наличных, можно на официальном сайте или у оператора банка.

4. Защита пин-кода

При снятии наличных по картам ВТБ необходимо обязательно защищать пин-код от посторонних лиц. Никогда не сообщайте свой пин-код третьим лицам и не записывайте его на бумаге, храните его в надежном месте в памяти.

5. Возможность задержки снятия наличных

В некоторых случаях может возникнуть задержка при снятии наличных по картам ВТБ. Это может произойти, если банкомат не работает или возникли проблемы с подключением к банковской системе. В таких случаях рекомендуется попробовать снять наличные в другом банкомате или через некоторое время.