При продаже земли пайщиком необходимо учитывать налог на доходы физических лиц (НДФЛ). Ответственность за удержание и уплату данного налога возлагается на продавца земельного участка. Взамен продавец получает вычеты и преимущества, которые помогают снизить налоговую нагрузку. Однако, существует определенное количество исключений и особенностей, которые необходимо учитывать при расчете НДФЛ при продаже земли пайщиком.

Продажа через юридическое лицо

В случае продажи земли пайщиком через юридическое лицо, процедура удержания НДФЛ выполняется отдельным образом. Давайте рассмотрим основные этапы и правила продажи через юридическое лицо.

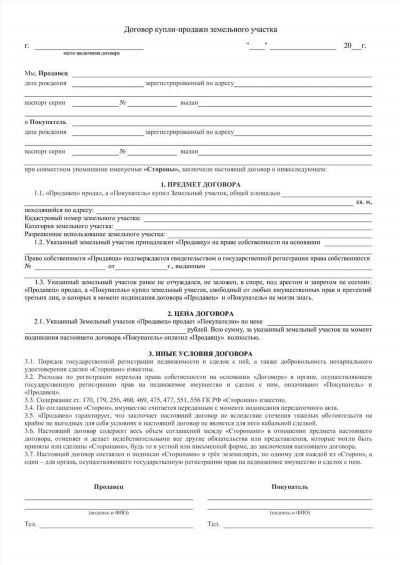

1. Подготовка документов

Первым шагом в продаже земли через юридическое лицо является подготовка необходимых документов. Вам необходимо предоставить следующую информацию:

- Свидетельство о праве собственности на земельный участок;

- Документы, подтверждающие наличие земельного пайщика;

- Документы, подтверждающие личность пайщика;

- Договор купли-продажи между пайщиком и юридическим лицом;

- Документы, подтверждающие стоимость земли.

2. Расчет и удержание НДФЛ

После подготовки документов юридическое лицо производит расчет и удержание НДФЛ при продаже земли пайщиком. Размер налога составляет 13% от стоимости продажи земельного участка.

| Стоимость продажи земли | НДФЛ |

|---|---|

| До 1 млн. рублей | 13% |

| Более 1 млн. рублей | 13% от первого миллиона рублей и 15% от остатка |

3. Перечисление НДФЛ

Юридическое лицо, производящее продажу земли, обязано перечислить удержанный НДФЛ в бюджет. Для этого вам необходимо обратиться в налоговую инспекцию с отчетом о начисленном и удержанном НДФЛ.

4. Уведомление пайщика

После удержания НДФЛ, ваше юридическое лицо обязано уведомить пайщика о размере и сумме удержанного налога. Это может быть сделано путем выдачи соответствующего документа об удержании НДФЛ.

Таким образом, продажа земли пайщиком через юридическое лицо требует выполнения определенных правил и процедур. Ознакомьтесь с ними и обеспечьте правильное удержание НДФЛ.

Как можно снизить налог с продажи земли

1. Расчет базы налогообложения

При продаже земельного участка пайщик может учесть его первоначальную стоимость и затраты, связанные с его приобретением и улучшением, для расчета базы налогообложения. Включение этих затрат в базу налогообложения может снизить общую сумму налога.

2. Продажа в качестве физического лица

Если пайщик продает земельный участок в качестве физического лица, он может воспользоваться некоторыми налоговыми льготами. Например, при продаже земли, используемой для индивидуального жилищного строительства, налог может быть полностью освобожден. Это может значительно снизить налоговые обязательства пайщика.

3. Использование налоговых вычетов

Пайщики могут воспользоваться налоговыми вычетами, связанными с продажей земельного участка. Например, они могут получить вычет на сумму, потраченную на получение права собственности на землю или на затраты, связанные с улучшением участка перед его продажей. Эти вычеты помогут снизить налоговую нагрузку при продаже земли.

4. Продажа поэтапно

Если пайщик планирует продать земельный участок, он может рассмотреть возможность продажи его поэтапно. Это позволит пайщику распределить налоговые обязательства на несколько лет, что может снизить общую сумму налога. Кроме того, продажа поэтапно может помочь пайщику лучше планировать и управлять своими финансами.

5. Консультация с налоговым юристом

Для максимального снижения налогов с продажи земли пайщику рекомендуется проконсультироваться с налоговым юристом или экспертом. Они смогут оценить конкретную ситуацию пайщика и предложить наиболее эффективные стратегии снижения налогового бремени.

Снижение налога с продажи земли может быть достигнуто с помощью расчета базы налогообложения, продажи в качестве физического лица, использования налоговых вычетов, продажи поэтапно и консультации с налоговым юристом. Все эти меры помогут пайщикам сократить свои налоговые обязательства и сохранить больше средств от продажи земли.

Особенности налогообложения при продаже земельного участка

При продаже земельного участка с налоговой точки зрения следует учитывать некоторые особенности. Как правило, при продаже земли пайщиком, налогом на доходы физических лиц (НДФЛ) облагается разница между стоимостью покупки земли и ее продажной ценой.

Когда НДФЛ удерживается продавцом

Если продавцом земельного участка является физическое лицо, то обязанность по удержанию НДФЛ возлагается на него самого. При этом ставка НДФЛ составляет 13% и учитывается только на полученную сумму, превышающую налоговую базу.

Когда НДФЛ удерживается покупателем

Если земельный участок продается организацией, то она обязана удержать НДФЛ с продажной суммы и перечислить его в бюджет. В этом случае ставка НДФЛ составляет 20%, а налоговая база определяется по формуле: разница между продажной суммой и исходной стоимостью земли.

Освобождение от уплаты НДФЛ

- Освобождение при продаже первого земельного участка. Если физическое лицо продает свой первый земельный участок, то налог на доходы от продажи данного участка не облагается.

- Освобождение при продаже как личного подсобного хозяйства. При продаже земельного участка, который использовался в качестве личного подсобного хозяйства, также возможно освобождение от уплаты НДФЛ.

- Освобождение при продаже земельного участка, полученного в наследство. Если земельный участок был получен в наследство, то продажа такого участка также может быть освобождена от уплаты НДФЛ.

Как платить НДФЛ

При продаже земельного участка, предусмотрено два способа уплаты НДФЛ:

- Декларирование и уплата самостоятельно. В этом случае продавец самостоятельно заполняет декларацию о доходах и уплачивает НДФЛ по месту своей регистрации.

- Уплата через нотариуса. Еще одним способом является уплата НДФЛ через нотариуса, который возьмет на себя обязанность удержать налоговую сумму с продажной цены земельного участка и перечислить ее в бюджет.

Важно помнить, что при продаже земельного участка следует обратиться за консультацией к специалисту, так как налоговое законодательство может быть изменено или иметь нюансы, которые могут повлиять на получение доходов и уплату НДФЛ.

Кому точно придется уплатить налог

При продаже земли пайщиком в России, налог на доходы физических лиц (НДФЛ) удерживается у пайщика. Однако, существуют определенные исключения, когда налог удерживает сам продавец или другие участники сделки.

Вот краткий обзор о том, кому точно придется уплатить налог:

- Пайщик: Обычно пайщик удерживает и уплачивает НДФЛ при продаже земли. Налоговая ставка для пайщиков составляет 13%, если имущество находится в собственности менее 3 лет, или 0%, если собственность принадлежит пайщику более 3 лет.

- Продавец: В некоторых случаях налог на доходы может быть удержан и уплачен самим продавцом. Это происходит, когда пайщик продает земельный участок, но не зарегистрирован как пайщик в организации по управлению землей. В этом случае налоговая ставка составляет 30% и удерживается из полученной суммы продажи.

- Другие участники сделки: В определенных случаях, например, при продаже земли пайщиком через посредника или агента по недвижимости, налог может быть удержан и уплачен самим посредником или агентом. Обычно налоговая ставка составляет 13%.

При продаже земли пайщиком важно учитывать эти особенности, чтобы избежать проблем с налоговыми органами и корректно уплатить налог на доходы.

Административная ответственность за неуплату налогов

В Российской Федерации, как и во многих других странах, предусмотрена административная ответственность за неуплату налогов. Такие нарушения рассматриваются как административные правонарушения и подлежат соответствующему наказанию.

Виды административной ответственности за неуплату налогов

- Нарушение порядка уплаты налоговых платежей;

- Уклонение от уплаты налогов;

- Сокрытие налоговой базы, умышленно занижение доходов или завышение расходов;

- Представление ложных деклараций или иных документов, содержащих недостоверные сведения о доходах или расходах, в целях уклонения от уплаты налогов;

- Уклонение от уплаты штрафов и пени за неуплату налогов.

Наказание за неуплату налогов

В зависимости от степени тяжести совершенного правонарушения и суммы задолженности, наказание за неуплату налогов может включать:

- Административный штраф в размере от нескольких тысяч до нескольких сотен тысяч рублей;

- Лишение права занимать определенные должности или осуществлять определенную деятельность сроком до трех лет;

- Арест сроком до 15 суток;

- Административное наказание в виде обязательных работ;

- Дисквалификацию (запрещение осуществлять определенную деятельность) на срок до трех лет;

- Конфискацию предметов с целью возмещения причиненного ущерба;

- Иные меры, предусмотренные законодательством.

Процедура возбуждения дела об административном правонарушении

Дело об административном правонарушении в сфере неуплаты налогов может быть возбуждено по решению налоговых органов, налоговых проверок или результатам аудита. В ходе проведения расследования может быть назначено слушание, где стороны могут представить свои аргументы и доказательства. По результатам слушания выносится решение о привлечении лица к административной ответственности и назначении соответствующего наказания.

В случае несогласия с решением о привлечении к административной ответственности, можно обжаловать его в судебном порядке. Суд будет рассматривать споры и принимать решение на основе доказательств и норм законодательства.

Знание законодательства и правил уплаты налогов важно как для физических лиц, так и для юридических лиц, чтобы избежать привлечения к административной ответственности и возможных негативных последствий.

Случаи, когда платить НДФЛ при продаже земли пайщиком не нужно

При продаже земли пайщикам обычно требуется уплатить налог на доходы физических лиц (НДФЛ), однако существуют случаи, когда данная обязанность может быть отменена. Рассмотрим их подробнее:

1. Продажа земли по низкой цене

Если пайщик продает землю по цене ниже установленных законодательством норм, то он может быть освобожден от уплаты НДФЛ. Для этого необходимо предоставить документы, подтверждающие, что продажа произошла по низкой цене.

2. Порядок наследования

Если земля была унаследована и продается наследниками, то они могут быть освобождены от уплаты НДФЛ, если прошло менее трех лет со дня принятия наследства и наследодателем являлся гражданин РФ.

3. Продажа земли супругом или близкими родственниками

Если земля продается супругом или близкими родственниками (дети, родители, братья, сестры), то пайщик может быть освобожден от уплаты НДФЛ. При этом необходимо предоставить документы, подтверждающие родство между продавцом и покупателем.

4. Продажа земли, полученной в порядке дарения

Если земля была получена в порядке дарения, то при ее последующей продаже пайщик может быть освобожден от уплаты НДФЛ. Для этого необходимо предоставить документы, подтверждающие факт дарения.

5. Продажа земли, полученной в наследство

Если земля была получена в наследство и продается не позднее трех лет со дня принятия наследства, то пайщик может быть освобожден от уплаты НДФЛ. При этом необходимо предоставить документы, подтверждающие факт наследования.

6. Продажа земли при наличии инвалидности

Если пайщик является инвалидом и продает землю, то он может быть освобожден от уплаты НДФЛ. Для этого необходимо предоставить документы, подтверждающие статус инвалида.

7. Продажа земли пенсионером

Пайщик-пенсионер может быть освобожден от уплаты НДФЛ при продаже земли. Для этого необходимо предоставить документы, подтверждающие статус пенсионера.

Важно отметить, что для освобождения от уплаты НДФЛ необходимо предоставить соответствующие документы и заявление в налоговую службу.

А юридические лица и индивидуальные предприниматели (ИП) также платят налоги

Вопрос налогообложения важен не только для физических лиц, но и для юридических лиц и индивидуальных предпринимателей (ИП). Они также обязаны выполнять свои налоговые обязательства в соответствии с требованиями закона.

Налоги, которые платят юридические лица и ИП:

- Налог на прибыль: юридические лица и ИП обязаны уплачивать налог на полученную прибыль. Размер налога может зависеть от величины прибыли и других факторов, определенных законодательством.

- НДС: юридические лица и ИП, осуществляющие оборот товаров и услуг, обязаны уплачивать налог на добавленную стоимость (НДС). Он взимается с покупателя товаров или услуг и уплачивается в бюджет.

- Единый налог на вмененный доход: некоторым категориям ИП предоставляется возможность платить единый налог на вмененный доход. Размер налога определяется исходя из величины дохода, установленной в законодательстве.

- Налог на имущество: юридические лица и ИП, имеющие определенное имущество, обязаны уплачивать налог на это имущество. Размер налога зависит от стоимости имущества и других факторов.

Оплата налогов юридическими лицами и ИП осуществляется в соответствии с установленными законодательством сроками и процедурами. Невыполнение налоговых обязательств может повлечь за собой различные последствия, включая штрафы и административные санкции.

Важно отметить, что налоговая система и требования к уплате налогов могут различаться в зависимости от юрисдикции и отрасли деятельности. Поэтому юридическим лицам и ИП рекомендуется консультироваться с налоговыми специалистами или юристами для правильного выполнения своих налоговых обязательств.

Нововведения по налогообложению с 01 января 2016 года!

С начала 2016 года были внесены некоторые изменения в налогообложение, которые касаются как физических лиц, так и юридических лиц. Ниже представлены основные нововведения в налоговой системе.

1. Изменения в НДФЛ

Одной из ключевых изменений в налогообложении физических лиц является увеличение ставки НДФЛ (Налога на доходы физических лиц) с 13% до 15%. Теперь все физические лица обязаны платить налог на свои доходы по новой ставке.

Кроме этого, с 2016 года были сделаны следующие изменения в НДФЛ:

- Доходы, полученные от продажи недвижимости, подлежат обложению налогом. Ставка налога составляет 13% от суммы дохода.

- Физические лица, получающие доходы от сдачи в аренду имущества, также обязаны уплачивать НДФЛ.

- Суммы налога, удерживаемого работодателем, были пересмотрены в соответствии с новыми ставками.

2. Изменения в налогообложении при продаже земли

Особое внимание следует обратить на изменения в налогообложении при продаже земли, осуществляемой физическими лицами. До 2016 года при продаже земли пайщиком, налог удерживалась уполномоченным органом.

Однако, начиная с 2016 года, физические лица перестали быть пайщиками и стали собственниками земли, поэтому они теперь обязаны самостоятельно уплачивать налог.

| Ставка налога | Сумма |

|---|---|

| При продаже земли после 3-х лет с момента приобретения | 13% |

| При продаже земли в течение 3-х лет с момента приобретения | 15% |

Таким образом, с 01 января 2016 года, физические лица, продавая земельные участки, должны самостоятельно удерживать и уплачивать НДФЛ согласно новым ставкам.

5 шагов, чтобы избежать штрафов и пени при продаже земли пайщиком

Продажа земли пайщиком может быть сопряжена с рядом юридических вопросов, включая вопросы налогообложения. Чтобы избежать штрафов и пени, необходимо соблюсти несколько важных шагов:

Шаг 1: Уточните свой налоговый статус

Перед тем, как приступить к продаже земли, необходимо уточнить свой налоговый статус. Если вы являетесь пайщиком и продаете землю, то скорее всего вы будете платить налог на доходы физических лиц (НДФЛ).

Шаг 2: Зарегистрируйтесь в качестве индивидуального предпринимателя (ИП)

Если вы регулярно занимаетесь продажей земли и получаете доход с продаж, рекомендуется зарегистрироваться в качестве индивидуального предпринимателя. Это позволит вам вести свою деятельность официально и выполнять все необходимые налоговые обязательства.

Шаг 3: Получите справку о доходах

При продаже земли пайщиком вам необходимо получить справку о доходах от пайщиков организации, которой принадлежит земля. Эта справка подтверждает факт получения дохода от продажи земли и является основанием для уплаты НДФЛ.

Шаг 4: Расчет и уплата НДФЛ

На основании справки о доходах вы должны самостоятельно рассчитать сумму НДФЛ и уплатить ее в соответствии с действующими налоговыми законами. Обычно ставка НДФЛ составляет 13%.

Шаг 5: Ведите учет продаж

Для избежания непредвиденных проблем и конфликтов с налоговыми органами рекомендуется вести точный и аккуратный учет всех продаж земли. Отмечайте даты и суммы продаж, а также учтите все расходы, связанные с продажей (например, комиссионные, реклама и т.д.). Это позволит вам предоставить точные данные при необходимости и избежать претензий со стороны налоговых органов.

Налог при продаже земель сельскохозяйственного назначения

Продажа земельных участков, используемых для сельскохозяйственных целей, подлежит налогообложению. Рассмотрим основные аспекты налогообложения при продаже земель сельскохозяйственного назначения.

1. НДФЛ и налог на прибыль

Во время продажи земельного участка пайщиком возникает обязанность уплатить налог на доходы физических лиц (НДФЛ). Ставка данного налога составляет 13% и удерживается с продажной цены. Поэтому, если пайщик продает земельный участок, его доход будет облагаться НДФЛ в указанном размере.

Если продажа земли осуществляется более чем через три года, после приобретения, то налог на прибыль должен быть уплачен в размере 15% от разницы между стоимостью продажи и стоимостью приобретения земельного участка.

2. Учетная стоимость

Для расчета налога на прибыль необходимо определить учетную стоимость земельного участка. Учетная стоимость — это сумма, за которую земельный участок был приобретен пайщиком.

3. Налоговые вычеты

При продаже земельного участка возможно применение налоговых вычетов:

- Вычет на покупку жилья. Если средства получены от продажи земли будут использованы на покупку жилья, то пайщик может получить налоговый вычет.

- Вычет по возврату средств от строительства жилья. Если пайщик получил средства от продажи земельного участка, исходно предназначенного для строительства жилья, но такого жилья не построил, то он может вернуть полученные средства и получить налоговый вычет.

- Вычет по уходу за ребенком. Если пайщик является родителем или опекуном малолетнего ребенка, он имеет право на налоговый вычет.

4. Возврат уплаченных сумм

Если пайщик в течение 3 лет после продажи земли сельскохозяйственного назначения приобретает другой земельный участок, то он может воспользоваться правом на возврат уплаченного НДФЛ.

5. Налоговая декларация

В случае продажи земельного участка пайщик обязан подать налоговую декларацию в орган налоговой службы по месту жительства или по месту нахождения земельного участка. Декларация должна быть направлена в течение 3 месяцев со дня продажи земли.

6. Консультация специалиста

При продаже земли сельскохозяйственного назначения рекомендуется обратиться к специалисту по налогообложению для получения профессиональной консультации. Это позволит избежать ошибок и минимизировать налоговые риски.

Ситуации, когда нет обязанности платить НДФЛ с продажи земельного участка

В соответствии с законодательством РФ обложение доходов налогом на доходы физических лиц (НДФЛ) осуществляется в большинстве случаев, включая продажу земельного участка. Однако существуют некоторые ситуации, когда нет обязанности платить НДФЛ с продажи земельного участка.

1. Продажа земельного участка, приобретенного до 1 января 2005 года

Если земельный участок был приобретен до 1 января 2005 года, то при его продаже нет обязанности платить НДФЛ. Согласно Налоговому кодексу РФ, налог на доходы физических лиц начал применяться с 1 января 2005 года.

2. Продажа земельного участка, признанного садовым или огородным участком

Если земельный участок признан садовым или огородным участком, то при его продаже нет обязанности платить НДФЛ в следующих случаях:

- Если срок владения участком составляет менее 3 лет;

- Если стоимость участка при продаже не превышает 250 000 рублей;

- Если участок продается наследником после 6 месяцев с момента наследования.

3. Продажа земельного участка в рамках индивидуального жилищного строительства

Если земельный участок продается в рамках индивидуального жилищного строительства, то при его продаже нет обязанности платить НДФЛ. Согласно статье 217 Налогового кодекса РФ, доходы от продажи имущества, не предназначенного для предпринимательской деятельности, приобретенного на основании Договора участия в долевом строительстве, освобождаются от налогообложения. В этом случае, необходимо предъявить договор долевого строительства и его приложения в налоговый орган для подтверждения освобождения от уплаты НДФЛ.

4. Продажа земельного участка по договору обмена

Если земельный участок продается по договору обмена, то при его продаже нет обязанности платить НДФЛ. В соответствии с пунктом 6 статьи 217 Налогового кодекса РФ, доходы от продажи имущества, полученного в рамках договора обмена, не облагаются НДФЛ.

5. Продажа земельного участка в целях строительства объектов недвижимости

Если земельный участок продается в целях строительства объектов недвижимости, то при его продаже нет обязанности платить НДФЛ. Согласно пункту 7 статьи 217 Налогового кодекса РФ, доходы от продажи земельного участка в случае, когда продавец земельного участка оказал услуги по строительству либо комплекс услуг по управлению строительством, освобождаются от налогообложения.

Возможность не платить НДФЛ с продажи земельного участка зависит от ряда факторов, таких как дата приобретения участка, его классификация и цель продажи. Обратите внимание, что освобождение от уплаты НДФЛ предполагает наличие подтверждающих документов и соблюдение определенных условий.

Когда НДФЛ не платим

1. Продажа земли пайщиком:

Если физическое лицо продает земельный участок, полученный путем пайки, то оно освобождается от уплаты НДФЛ, если соблюдаются следующие условия:

- Приобретение земли произошло до 1 января 2005 года;

- Участок использовался для личных сельскохозяйственных нужд на протяжении не менее трех лет до продажи;

- Получатель участка не является индивидуальным предпринимателем.

2. Продажа жилого помещения:

При продаже жилого помещения, полученного в собственность до 1 января 2015 года, и если его собственник проживал в нем более трех лет на момент продажи, уплата НДФЛ также не требуется.

3. Участие в долевом строительстве:

Физические лица, участвующие в долевом строительстве и получившие право на жилое помещение до 1 января 2015 года, освобождаются от уплаты НДФЛ при его продаже, если прошло более трех лет со времени получения права собственности.

4. Наследство:

Если физическое лицо наследует имущество (включая земельные участки и недвижимость), то в большинстве случаев оно не обязано платить НДФЛ при последующей продаже этого имущества.

5. Продажа личного имущества:

Если физическое лицо продает свое личное имущество, которое не имеет отношения к предпринимательской деятельности, то оно освобождается от уплаты НДФЛ. К такому имуществу могут относиться предметы быта, одежда, личные вещи и т.д.

| Категория | Примеры |

|---|---|

| Предметы быта | Посуда, электроприборы, мебель |

| Одежда и обувь | Шубы, пальто, ботинки |

| Личные вещи | Часы, украшения, фотоаппараты |

НДФЛ не требуется платить при продаже земли пайщиком, жилого помещения, при участии в долевом строительстве (при соблюдении условий), а также при наследовании и продаже личного имущества. Эти и другие случаи освобождения от уплаты НДФЛ помогают гражданам сэкономить средства и снизить налоговую нагрузку.

Как можно уменьшить налоговую нагрузку при продаже сельхоз участка?

При продаже сельхоз участка важно знать, как можно уменьшить налоговую нагрузку и сохранить максимальную сумму дохода. Есть несколько стратегий, которые могут помочь сэкономить на налогах при продаже сельхоз участка.

1. Воспользоваться налоговыми вычетами для фермеров

Если вы зарегистрированы как фермер, вам могут предоставить налоговые вычеты. Например, вы можете учесть расходы на приобретение и содержание животных, покупку семян и удобрений. Этот вычет поможет уменьшить налогооблагаемую базу и снизить налоговую нагрузку при продаже сельхоз участка.

2. Вступление в кооператив

Вступление в сельскохозяйственный кооператив может предоставить возможность уменьшить налоговую нагрузку. Кооператив может представлять интересы своих членов и оказывать юридическую поддержку в вопросах налогообложения. Кроме того, кооператив может иметь особые льготы и налоговые преимущества.

3. Переносить полученные деньги на другие проекты

Если средства от продажи сельхоз участка планируется использовать для развития других сельскохозяйственных проектов, стоит задуматься о переносе средств. Перенос средств на другие проекты может способствовать уменьшению налоговой нагрузки, так как часть дохода будет направлена на развитие сельскохозяйственной деятельности.

4. Обратиться к профессиональному налоговому консультанту или юристу

Чтобы удержать налоговую нагрузку в разумных пределах, стоит обратиться за помощью к профессионалу. Налоговый консультант или юрист с опытом работы с фермерами и сельскохозяйственными участками сможет помочь разработать оптимальную стратегию, учитывая все юридические тонкости и налоговые вычеты.

5. Документировать все расходы и доходы

Важно документировать все расходы и доходы, связанные с сельскохозяйственной деятельностью. Это поможет иметь полную картину финансовой деятельности и подтвердить все необходимые расходы при налогообложении. Собирать и хранить все чеки, счета и другие документы, связанные с финансовой деятельностью, является важным шагом для уменьшения налоговой нагрузки.

Важно помнить, что каждая ситуация индивидуальна, и оптимальные стратегии могут зависеть от конкретных обстоятельств. Поэтому рекомендуется обратиться за профессиональной помощью, чтобы оценить свою ситуацию и разработать наиболее выгодную стратегию.

Не пропустите: налоговые вычеты

Типы налоговых вычетов:

- Вычеты на детей — если у вас есть дети, вы можете иметь право на налоговые вычеты на их содержание и уход за ними.

- Вычеты на образование — определенные расходы на образование могут быть вычетными, что поможет снизить ваш налоговый счет.

- Вычеты на жилье — если вы платите ипотеку или арендную плату, вы можете иметь право на налоговый вычет на эти расходы.

- Вычеты на благотворительность — пожертвования в благотворительные организации могут быть вычетными.

- Вычеты на медицинские расходы — определенные расходы на медицинское лечение могут быть вычетными.

Как получить налоговые вычеты:

- Соберите необходимые документы — чтобы воспользоваться налоговыми вычетами, вам потребуется документация, подтверждающая ваши расходы.

- Заполните налоговую декларацию — внесите информацию о вычетах в свою налоговую декларацию.

- Отправьте налоговую декларацию — сдайте свою налоговую декларацию в установленный срок.

- Получите вычеты — после обработки вашей налоговой декларации, вычеты будут учтены и вам может быть возвращена сумма переплаты.

Цитата:

«Налоговые вычеты могут быть отличным способом сэкономить деньги и оптимизировать ваш налоговый счет. Не забудьте воспользоваться этими возможностями!»

Разница между налогом с продажи и НДФЛ

Налог с продажи

Налог с продажи, также известный как налог на имущество, является налоговым пошлиной, которая взимается с продажи имущества, такого как недвижимость, автомобили и другие материальные активы. Размер этого налога обычно зависит от стоимости проданного имущества и может быть установлен как фиксированная сумма, так и процент от стоимости продажи.

Платежи налога с продажи могут быть удержаны продавцом или покупателем, в зависимости от условий сделки. В случае если налог с продажи уплачивается продавцом, покупатель может быть освобожден от этого обязательства. Однако, при передаче собственности, покупатель может потребовать от продавца предоставить документы о уплате налога с продажи.

НДФЛ

НДФЛ, налог на доходы физических лиц, является налогом, который удерживается с доходов физических лиц. Когда физическое лицо продает имущество, такое как земельный участок, строение или активы, оно обязано уплатить НДФЛ с полученной суммы. Размер НДФЛ также зависит от стоимости продажи, а ставка налога определяется законодательством и может меняться в зависимости от величины дохода.

При продаже земельного участка пайщиком, НДФЛ в большинстве случаев удерживается продавцом и перечисляется в бюджет. Однако, в некоторых случаях продавец может потребовать от покупателя уплатить НДФЛ. Для удобства расчетов и исключения возможности двойного налогообложения НДФЛ может быть включен в стоимость продажи земельного участка и уплачен продавцом.

Сравнение налога с продажи и НДФЛ

| Налог с продажи | НДФЛ |

|---|---|

| Налог на имущество | Налог на доходы физических лиц |

| Уплачивается при продаже имущества | Уплачивается с доходов физических лиц |

| Может быть удержан продавцом или покупателем | Удерживается с продавца |

| Размер зависит от стоимости продажи | Размер зависит от величины дохода |

В итоге, разница между налогом с продажи и НДФЛ состоит в том, что первый является налогом на имущество и может быть удержан как продавцом, так и покупателем, в то время как второй является налогом на доходы физических лиц и обычно удерживается с продавца. Уплата этих налогов в зависимости от ситуации может быть разной, поэтому важно учитывать правила и требования налогообложения при продаже имущества.

Налоги на физическое лицо при дарении сельхоз. участка:

- Налог на доходы физических лиц (НДФЛ) — при дарении сельхозучастка даритель обязан уплатить НДФЛ в размере 13% от стоимости участка на момент совершения сделки.

- Земельный налог — после получения сельхозучастка получатель становится обязанным уплатить земельный налог на данный объект недвижимости. Размер налога определяется местными органами власти на основании установленных нормативов и категорий земель.

- Налог на имущество физических лиц — получатель также становится налогоплательщиком налога на имущество физических лиц, если стоимость сельхозучастка превышает установленный лимит.

Пример расчета НДФЛ:

Предположим, что сельхозучасток передается в дар с оценочной стоимостью 1 000 000 рублей. Тогда НДФЛ будет составлять:

| Стоимость участка | НДФЛ (13%) |

|---|---|

| 1 000 000 рублей | 130 000 рублей |

Советы по учету налогов:

- Перед совершением сделки дарения сельхозучастка стоит проконсультироваться с налоговым экспертом или юристом, чтобы получить подробную информацию о применимых налоговых обязательствах.

- Для документального подтверждения сделки дарителю и получателю необходимо оформить договор дарения и уведомить соответствующие органы власти о совершенной сделке.

- Важно учесть, что размеры налогов могут меняться в зависимости от региональных нормативов и установленных законодательством ограничений.

Изменения в НДФЛ с 2026 года

НДФЛ (налог на доходы физических лиц) постоянно модернизируется и дополняется новыми правилами. В 2026 году планируется внесение ряда изменений в этот налоговый законодательство. Ниже перечислены основные изменения, которые могут оказать влияние на налогооблагаемые доходы физических лиц.

1. Повышение ставки НДФЛ

С 2026 года планируется повышение ставки НДФЛ с 13% до 15%. Это означает, что физические лица будут обязаны платить больше налогов с доходов, полученных от различных источников, таких как зарплата, продажа недвижимости, дивиденды и т.д.

2. Усиление контроля за иностранными счетами

С целью борьбы с уклонением от уплаты налогов, с 2026 года будет усилен контроль за иностранными счетами физических лиц. Теперь налоговые резиденты РФ обязаны будут предоставить информацию о своих иностранных счетах и доходах с них. Нарушение этого требования может повлечь за собой штрафные санкции.

3. Изменения в НДФЛ при продаже недвижимости

Изменения в НДФЛ также затронут сферу продажи недвижимости. С 2026 года, если физическое лицо продает недвижимость, которая является его основным местом жительства, то такая продажа будет освобождена от уплаты налога. Однако, при этом будет установлено ограничение на максимально возможную сумму дохода от продажи недвижимости, чтобы освобождение от налога применялось.

4. Введение новых форм отчетности

В 2026 году планируется введение новых форм отчетности по налогу на доходы физических лиц. Формы будут модифицированы и уточнены с целью более эффективной работы налоговых органов и облегчения процесса уплаты и контроля за этим налогом.

Внесение изменений в НДФЛ с 2026 года может повлиять на налогооблагаемые доходы физических лиц. Повышение ставки налога и усиление контроля за иностранными счетами приведет к увеличению налоговых обязательств граждан. Однако, некоторые изменения, такие как освобождение от налога при продаже основного места жительства, могут оказать положительный эффект на некоторые категории налогоплательщиков.

Новые правила налогообложения с 2026 года

В 2026 году вступает в силу ряд изменений в налогообложении, которые затронут различные сферы деятельности и ограничат некоторые налоговые льготы.

1. Изменения в налогообложении земельных участков

С 2026 года при продаже земельных участков пайщиком устанавливается обязанность самостоятельно уплачивать налог на доходы физических лиц (НДФЛ). Ранее этот налог удерживался организацией, осуществляющей продажу.

2. Увеличение ставки налога на прибыль для некоторых отраслей

С 2026 года для некоторых отраслей, включая нефтегазовую и финансовую, устанавливается повышенная ставка налога на прибыль — до 25%. Ранее эта ставка составляла 20%. Такое изменение направлено на увеличение налоговых поступлений в бюджет.

3. Ограничение налоговых вычетов для физических лиц

С 2026 года введены ограничения на использование налоговых вычетов для физических лиц. Теперь размер налоговых вычетов ограничивается определенной суммой, что может повлиять на их общее количество и величину.

4. Введение налога на роскошь

С 2026 года вводится налог на роскошь в размере 1% от стоимости предметов, считающихся роскошными. Это касается таких товаров, как яхты, самолеты, дорогие автомобили и другие предметы роскоши. Новое налогообложение направлено на увеличение доходов бюджета и снижение неравенства в обществе.

5. Ужесточение налогообложения иностранных компаний

С 2026 года ужесточаются правила налогообложения иностранных компаний, осуществляющих деятельность на территории России. В частности, увеличивается ставка налога на прибыль до 20% и вводятся дополнительные требования по предоставлению отчетности и информации о деятельности.

Новые правила налогообложения, вступающие в силу с 2026 года, вносят ряд изменений в налоговую систему и затрагивают различные сферы деятельности. Они направлены на увеличение налоговых поступлений в бюджет и снижение неравенства в обществе. Важно быть в курсе этих изменений и принять необходимые меры для их учета в своей деятельности.

Какие налоги и сборы должен по закону заплатить продавец земли?

При продаже земли продавец обязан уплатить определенные налоги и сборы в соответствии с законодательством.

1. Налог на доходы физических лиц (НДФЛ)

Продавец земли как физическое лицо обязан уплатить налог на доходы в размере 13% от выручки, полученной от продажи земельного участка. Это налог взимается с разницы между стоимостью продажи участка и стоимостью его приобретения.

2. Налог на имущество физических лиц (НИФЛ)

Если продавец земли является ее собственником менее трех лет, то он должен уплатить налог на имущество физических лиц. Размер налога рассчитывается на основе кадастровой стоимости земельного участка и зависит от его площади и местоположения.

3. Государственная пошлина за регистрацию права собственности

Продавец земли должен уплатить государственную пошлину за регистрацию права собственности на земельный участок. Размер этой пошлины зависит от стоимости участка и устанавливается в законодательном порядке.

4. Налог на добавленную стоимость (НДС)

Налог на добавленную стоимость уплачивается только при продаже земельного участка, если продавец является плательщиком налога. Обычно этот налог включен в стоимость участка и уплачивается продавцом при его приобретении.

5. Кадастровая стоимость и земельный налог

После продажи земельного участка его новый собственник должен будет заплатить земельный налог на основании установленной кадастровой стоимости. Земельный налог взимается ежегодно и зависит от площади, местоположения и категории земли.

Что грозит продавцу в случае неуплаты налога

Продажа земли может стать источником дополнительного дохода для многих людей. Однако, в случае неуплаты налога, продавцу грозят серьезные последствия. В данной статье рассмотрим, какие именно проблемы могут возникнуть при неуплате налога при продаже земельного участка.

Штрафные санкции

Неуплата налога при продаже земли влечет за собой наложение штрафных санкций со стороны налоговой службы. Размер штрафа может составлять до 40% суммы неуплаченного налога. Помимо этого, к сумме неуплаченного налога могут быть применены пени и штрафы за просрочку.

Уголовная ответственность

В случае умышленного неуплаты налога при продаже земли, продавец может быть привлечен к уголовной ответственности. В соответствии с уголовным кодексом, предусмотрено наказание в виде лишения свободы или штрафа в зависимости от совершенного преступления. Уголовное преследование может нанести серьезный ущерб репутации продавца и привести к финансовым потерям.

Проблемы с продажей в будущем

Неуплата налога при продаже земли может повлиять на возможность продажи других активов в будущем. Налоговые органы могут применить запрет на регистрацию права собственности на другие имущество, до тех пор, пока не будет уплачен неуплаченный налог. Это может создать серьезные трудности в последующих сделках с недвижимостью.

Судебное разбирательство

В случае неуплаты налога при продаже земли, продавец может столкнуться с судебным разбирательством. Если налоговые органы обратили внимание на неуплату налога, они могут подать иск в суд с требованием взыскания неуплаченной суммы. Это может привести к длительному и сложному судебному процессу, который потребует значительных финансовых и временных ресурсов продавца.

Неуплата налога при продаже земли накладывает на продавца серьезные финансовые и юридические риски. Штрафы, уголовная ответственность, проблемы с продажей в будущем и судебные разбирательства — все это может стать последствиями неуплаты налога. Поэтому, перед продажей земельного участка необходимо внимательно изучить все налоговые аспекты и четко соблюдать законодательство.

Ставка и срок уплаты налога

При продаже земли пайщиком возникает обязанность уплаты налога на доходы физических лиц (НДФЛ). Ставка и срок уплаты налога определяются законодательством и зависят от ряда факторов.

Ставка налога

Ставка налога на доходы физических лиц при продаже земли пайщиком составляет 13%. Она применяется к сумме дохода, полученного от продажи земельного участка. Сумма дохода определяется как разница между стоимостью продажи и затратами, связанными с продажей, такими как комиссии агентов, расходы на юридическое сопровождение и т.д.

Срок уплаты налога

Срок уплаты налога на доходы физических лиц при продаже земли пайщиком составляет полностью до 15-го числа года, следующего после года, в котором произошла продажа. Налоговая декларация должна быть подана в налоговый орган не позднее 30 апреля года, следующего после года, в котором произошла продажа.

Освобождение от уплаты налога

Если продажа земли пайщиком произошла после 3-х лет с момента регистрации права собственности на земельный участок, то пайщик освобождается от уплаты налога. Это правило может не работать, если земельный участок использовался для предпринимательской деятельности.

Документы и отчетность

Пайщик обязан предоставить налоговому органу следующие документы и отчетность в процессе уплаты налога:

- Налоговую декларацию (Форма 3-НДФЛ).

- Договор купли-продажи земельного участка.

- Документы, подтверждающие сумму затрат, связанных с продажей.

Ответственность за невыполнение обязательств

В случае невыполнения обязательств по уплате налога на доходы физических лиц при продаже земли пайщиком, налоговый орган может применить штрафы и санкции в соответствии с законодательством. Поэтому рекомендуется всегда соблюдать сроки уплаты и предоставления необходимой отчетности по налогу.

Налог с продажи – это НДФЛ

Как рассчитывается налог

Налог с продажи земли рассчитывается по формуле: сумма продажи пая минус затраты на его приобретение. Затраты включают стоимость приобретения, плюс суммы, потраченные на его улучшение и продажу.

Ставка налога

Ставка налога с продажи земли для физических лиц составляет 13%. Эта ставка применяется к полученному доходу от продажи пая.

Обязанности пайщика

- Сообщить налоговой службе о продаже земли и заполнить соответствующий налоговый декларацию.

- Уплатить НДФЛ в размере 13% от полученной суммы продажи в установленный срок.

Ответственность за неуплату налога

Невыполнение обязанностей по уплате НДФЛ при продаже земли пайщиком может привести к юридическим проблемам. Налоговая служба может наложить штраф на пайщика за неуплату налога вовремя или неправильное заполнение налоговой декларации.

Документы для учета

Для учета продажи земли пайщик должен предоставить налоговой службе следующие документы:

- Договор купли-продажи земельного пая.

- Документы, подтверждающие затраты на приобретение, улучшение и продажу земельного пая.

- Налоговую декларацию, заполненную с указанием суммы продажи и расчета НДФЛ.

Продажа земельного пая пайщиком подлежит обложению НДФЛ. Пайщику необходимо учесть все расходы на приобретение, улучшение и продажу земли и уплатить налог в размере 13% от полученной суммы. Невыполнение обязанностей по уплате налога может повлечь за собой штрафы и юридические проблемы. Пайщик должен представить налоговой службе необходимые документы для учета продажи земли.

Зачем платить налог при продаже земли

Налог на доходы физических лиц (НДФЛ)

НДФЛ является налогом, который взимается с доходов физических лиц. При продаже земли пайщиком, он подлежит уплате данного налога, так как продажа земельного участка рассматривается как доход. Кроме того, сумма налога зависит от стоимости земли и длительности ее владения.

Существенные мотивы уплаты НДФЛ при продаже земли

- Соблюдение законодательства: Земельные участки являются имуществом, и продажа имущества подлежит налогообложению в соответствии с законодательством Российской Федерации. Уплата НДФЛ является обязательным условием соблюдения закона.

- Избежание негативных последствий: Неуплата налога при продаже земли может привести к административным и уголовным последствиям, включая штрафы и уголовную ответственность за уклонение от уплаты налогов.

- Получение документов: Уплата НДФЛ при продаже земли позволяет получить необходимые документы, подтверждающие соблюдение законодательства и легальность сделки.

Как рассчитывается НДФЛ при продаже земли

Налоговая ставка для пайщиков зависит от стоимости земли и длительности ее владения. В зависимости от этих параметров могут применяться различные налоговые льготы и ставки. Для точного рассчета НДФЛ рекомендуется обратиться к профессиональным налоговым консультантам или юристам.

Преимущества уплаты налога при продаже земли

- Соблюдение законодательства и избежание негативных последствий.

- Получение документов, подтверждающих законность сделки.

- Участие в легальных схемах учета и оптимизации налогообложения.

- Создание и поддержание положительной репутации и отношений с государственными органами.

В целом, уплата налога при продаже земли является неотъемлемой частью законодательства и позволяет соблюдать правила и избежать негативных последствий. Обратитесь за консультацией к профессионалам, чтобы полностью разобраться в процессе уплаты налога и избежать ошибок.

Когда и как уплатить налог

При продаже земли пайщиком, возникает обязанность уплатить налог на доходы физических лиц (НДФЛ) с полученной суммы. В данной статье мы рассмотрим, когда и как нужно уплатить этот налог.

1. Когда нужно уплатить налог?

Налог на доходы физических лиц (НДФЛ) при продаже земли пайщиком уплачивается после заключения договора купли-продажи.

2. Способы уплаты налога

Существует несколько способов уплаты налога на доходы физических лиц (НДФЛ) при продаже земли пайщиком:

- Получение свидетельства о праве собственности на земельный участок и подача налоговой декларации через оператора по переводам налоговых платежей (ОПНП). В этом случае налог уплачивается в течение 5 дней после получения свидетельства о праве собственности.

- Подача налоговой декларации и уплата налога самостоятельно в налоговом органе. В этом случае налог уплачивается в течение 15 дней после заключения договора купли-продажи.

3. Как рассчитать сумму налога?

Сумма налога на доходы физических лиц (НДФЛ) при продаже земли пайщиком рассчитывается путем умножения ставки налога (13%) на сумму дохода от продажи земельного участка.

4. Как предоставить документы о уплате налога?

Документы о уплате налога на доходы физических лиц (НДФЛ) при продаже земли пайщиком следует предоставить налоговой инспекции, куда пайщику было выдано свидетельство о праве собственности на земельный участок.

5. Какие штрафы могут быть за неуплату налога?

За неуплату налога на доходы физических лиц (НДФЛ) при продаже земли пайщиком могут быть применены штрафы в размере 20% от суммы неуплаченного налога.

Уплата налога на доходы физических лиц (НДФЛ) при продаже земли пайщиком является обязательной и должна быть произведена в установленные сроки после заключения договора купли-продажи. Сумма налога рассчитывается на основе ставки в 13% и дохода от продажи земельного участка. Неуплата налога может повлечь штрафы в размере 20% от суммы неуплаченного налога.

Обязательства по уплате налогов на земельные паи

Владение земельными паями обязывает пайщиков уплачивать налоги в соответствии с действующим законодательством. В данном контексте фокусируемся на обязательстве по уплате налога на доходы физических лиц (НДФЛ) при продаже земельных паев.

Обратить внимание на следующие ключевые аспекты и обязательства, связанные с уплатой налогов:

1. Расчет суммы налога

Сумма налога на доходы физических лиц при продаже земельных паев рассчитывается путем умножения разницы между ценой продажи паев и их первоначальной стоимостью на ставку налога.

2. Ставка налога

Ставка налога на доходы физических лиц при продаже земельных паев может варьироваться в зависимости от времени владения и целей приобретения паев. В некоторых случаях пайщики могут быть освобождены от уплаты данного налога.

3. Сроки уплаты налога

На пайщиков возлагается обязанность уплаты налога в установленные законом сроки. Раньше налог должен быть уплачен в течение 30 дней со дня заключения договора купли-продажи паев, однако, с июля 2021 года срок был увеличен до 60 дней.

4. Удержание налога

При продаже земельных паев налог может быть удержан и перечислен в бюджет автоматически. При этом, пайщик в декларации о доходах за год должен указать сумму дохода от продажи земельных паев. В случае, если налог полностью удержан, то пайщику необходимо будет только подтвердить данную операцию в декларации.

| Период владения паями | Ставка налога |

|---|---|

| Менее 3 лет | 13% |

| Более 3 лет | 0% |

| Более 5 лет, при наличии двух и более полных лет владения паями | 0% |

Важно:

- В случае продажи земельных паев через агентов по продаже недвижимости или иные организации, налог может быть удержан организацией-плательщиком.

- Пайщики должны сохранять документы и бухгалтерскую отчетность, связанную с продажей земельных паев, срок хранения которых составляет 4 года.

- Несоблюдение обязательств по уплате налогов на земельные паи может повлечь за собой санкции со стороны налоговых органов.

Порядок уплаты налогов на доход от земельного пая

1. Определение налоговой базы

Налоговая база при продаже земельного пая определяется как разница между стоимостью распространяемой земли и стоимостью приобретенного пая. Эта разница считается доходом и является объектом налогообложения.

2. Расчет налоговой ставки

Налоговая ставка на доход от земельного пая может варьироваться в зависимости от ряда факторов, таких как срок владения паем, размер прибыли и наличие налоговых льгот. Для получения точной информации о налоговой ставке рекомендуется обратиться в налоговые органы.

3. Заполнение налоговой декларации

После определения налоговой базы и ставки пайщик должен заполнить налоговую декларацию, в которой указываются все данные о продаже земельного пая и полученном доходе. Налоговая декларация должна быть представлена в соответствии с налоговым законодательством и налоговым календарем.

4. Уплата налога

Уплата налога на доход от земельного пая производится в налоговый орган в установленные сроки. В большинстве случаев, налоговые платежи производятся в виде банковского перевода или через платежные системы.

5. Контроль со стороны налоговых органов

После уплаты налога, налоговые органы проводят проверку правильности расчета и уплаты налога на доход от земельного пая. В случае выявления нарушений или неправильного расчета, могут быть применены штрафные санкции.

Таким образом, пайщику при продаже земельного пая необходимо уплатить налог на доход по порядку, указанному выше. Соблюдение правил и временных рамок этой процедуры поможет избежать проблем с налоговыми органами и сохранить законность сделки.

Когда продавец освобождается от обязательств по уплате налога

Продажа земельного участка может повлечь за собой обязательство уплаты НДФЛ (налога на доходы физических лиц). Однако, есть определенные случаи, когда продавец освобождается от этого обязательства.

Рассмотрим некоторые ситуации, когда продавец земельного участка не должен платить налог:

Продажа земельного участка пайщиком

Если продавец земельного участка является пайщиком, то при продаже земли за пределами земельного участка, на котором находятся его паи, он освобождается от обязанности уплаты НДФЛ. Это основано на том, что продажа земли пайщиком не признается операцией, облагаемой налогом.

Продажа земельного участка после пятилетнего срока

Если продажа земельного участка осуществляется после пятилетнего срока с момента его приобретения, то продавец освобождается от обязанности уплаты НДФЛ. Пятилетний срок считается с момента государственной регистрации права собственности на землю.

Продажа земельного участка по наследству

В случае продажи земельного участка, который был получен по наследству, налог на прирост стоимости земли и НДФЛ не начисляются, если продажа происходит до окончания трехлетнего срока с момента государственной регистрации права на наследство.

Продажа земельного участка, признанного объектом культурного наследия

Если земельный участок, будучи проданным, признан объектом культурного наследия, продавец освобождается от обязанности уплаты НДФЛ. Однако, для этого необходимо предоставить соответствующее подтверждение о статусе объекта культурного наследия.

Продажа земельного участка между супругами

Если продажа земельного участка происходит между супругами, то продавец освобождается от обязанности уплаты НДФЛ. Данное исключение распространяется только на случаи продажи земли между супругами, а не между иными родственниками.

Учитывайте, что освобождение от обязательств по уплате налога возможно только в указанных случаях, наличие соответствующего документального подтверждения и соблюдение всех требований законодательства в данной ситуации.