Увольнение по графику неотгуленного отпуска (ГПХ) является достаточно распространенной практикой в российских организациях. Однако, многие работники задаются вопросом, будут ли им выплачены деньги за неотгуленный отпуск при увольнении по этой причине. В данной статье мы выясним, какие правила и нормы регулируют эту ситуацию и что можно ожидать при увольнении по ГПХ.

Расчет компенсации отпуска при увольнении работников или как рассчитать компенсацию

При увольнении работника, который не использовал отпуск или использовал его не полностью, ему должна быть выплачена компенсация. Расчет этой компенсации производится исходя из определенных правил и норм законодательства.

Основные правила расчета компенсации отпуска

Компенсация за неиспользованный отпуск при увольнении работника рассчитывается по следующей формуле:

Компенсация = (количество неиспользованных дней отпуска) × (среднедневной заработок работника)

Среднедневной заработок работника определяется путем деления его заработка за определенный период на количество рабочих дней в этом периоде.

- Если работник проработал менее года, то среднедневной заработок рассчитывается по заработку за предшествующие три месяца работы.

- Если работник проработал более года, то среднедневной заработок рассчитывается по заработку за последние 12 месяцев работы.

Полученная сумма компенсации будет выплачена работнику вместе с другими необходимыми выплатами при увольнении.

Пример расчета компенсации отпуска при увольнении

Для более наглядного понимания, рассмотрим пример расчета компенсации отпуска при увольнении работника.

| Период работы | Заработок |

|---|---|

| Январь 2022 | 25000 руб. |

| Февраль 2022 | 28000 руб. |

| Март 2022 | 30000 руб. |

| Апрель 2022 | 27000 руб. |

Предположим, что работник увольняется в мае 2022 года и не использовал отпуск. Тогда среднедневной заработок будет рассчитываться по заработку за последние 12 месяцев:

(25000 + 28000 + 30000 + 27000) / 4 = 27500 руб.

Если работник имел право на 24 дня отпуска, то компенсация будет:

Компенсация = 24 дня × 27500 руб. = 660000 руб.

Расчет компенсации отпуска при увольнении работника является обязательным согласно трудовому законодательству. Это позволяет защитить интересы работника и обеспечить ему возможность получить определенную компенсацию за неиспользованный отпуск. Расчет компенсации производится исходя из определенной формулы, где учитывается количество неиспользованных дней отпуска и среднедневной заработок работника. Используя эти данные, можно точно определить сумму компенсации, которую работнику следует выплатить при его увольнении.

Разъяснение порядка компенсации расходов по командировке лиц

1. Определение компенсируемых расходов

Компенсируемыми расходами по командировке лиц являются издержки, связанные с проживанием, питанием, транспортом и другими необходимыми расходами, возникшими в связи с исполнением служебных обязанностей.

2. Подтверждение расходов

Для получения компенсации расходов необходимо предоставить документы, подтверждающие издержки, такие как квитанции об оплате гостиницы, транспортных билетов или счета в ресторане. Оригиналы документов должны быть предоставлены организации.

3. Расчет суммы компенсации

Сумма компенсации расходов по командировке определяется на основе фактических документально подтвержденных затрат, с учетом лимитов, установленных законодательством или внутренними нормативными актами организации.

4. Особенности расчета компенсации

Организация имеет право устанавливать свои правила и нормативы по расчету компенсации расходов по командировке лиц, например, предоставлять фиксированную сумму на день пребывания в командировке или определять лимиты на максимальную сумму расходов в определенных категориях, таких как проживание или питание.

5. Сроки компенсации

Компенсация расходов по командировке должна быть произведена командируемому лицу в течение разумного срока после предоставления оригиналов документов, подтверждающих расходы.

6. Налогообложение компенсации

Возможно наложение на компенсацию расходов по командировке налоговых обязательств, как для организации, так и для командируемого лица. Однако, существуют особенности налогообложения, которые регулируются налоговым законодательством и могут варьироваться в зависимости от вида расходов и статуса командируемого лица.

Компенсация расходов по командировке лиц является важным аспектом трудовых отношений и должна быть регулирована соответствующими нормативными актами организации. Командируемые лица должны знать свои права и обязанности, а организации — обязаны предоставить информацию и провести необходимые выплаты в установленные сроки.

Сгорание неиспользованных дней отпуска

Неиспользованные дни отпуска могут сгореть в определенных случаях и в зависимости от законодательства страны. Рассмотрим ситуацию в России.

Основные положения закона

Согласно Трудовому кодексу Российской Федерации, работнику гарантируется право на оплачиваемый отпуск. Длительность отпуска составляет не менее 28 календарных дней. Отпуск может быть поделен на части, но одна их них должна быть не менее 14 дней.

Если работник не использует все дни отпуска в течение отчетного периода, то он может воспользоваться ими в следующем году за счет перенесения отпуска. В этом случае, неиспользованные дни отпуска не сгорают и сохраняются для использования в будущем.

Ситуация при увольнении

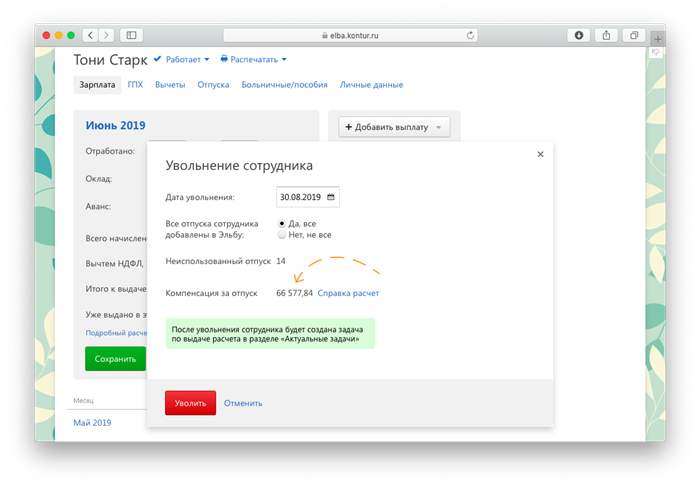

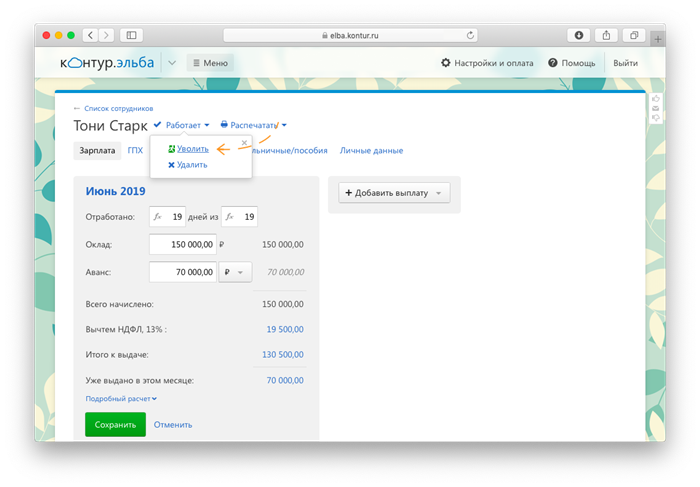

При увольнении работника, неиспользованные дни отпуска могут быть компенсированы работодателем в денежном эквиваленте. Однако, для получения компенсации работнику необходимо предоставить заявление с просьбой о компенсации неиспользованных дней отпуска.

Согласно статье 127 Трудового кодекса РФ, работник имеет право на возмещение неиспользованных дней оплачиваемого отпуска в случае его увольнения или заключения трудового договора с новым работодателем. Размер компенсации определяется посредством умножения средней заработной платы работника на количество неиспользованных дней.

Исключения

В некоторых случаях, неиспользованные дни отпуска могут сгореть без возможностей компенсации:

- если работник длительное время отсутствовал по болезни и превысил установленные сроки отпуска;

- если работник самостоятельно уволился и не предоставил заявление о компенсации отпуска;

- если работник был уволен за нарушение условий трудового договора;

- если иное предусмотрено трудовым договором или коллективным договором.

Важно

Для защиты своих прав, работнику рекомендуется обратиться к компетентному юристу или профсоюзному представителю, который поможет разобраться в каждом конкретном случае и определить, есть ли возможность компенсации неиспользованных дней отпуска.

Сотрудник не прошел испытательный срок – нужно ли платить компенсацию?

Законные основы

Согласно Трудовому кодексу РФ, работник, который не прошел испытательный срок, может быть уволен без объяснения причин и без выплаты компенсации.

| Трудовой кодекс РФ |

|---|

| Статья 71. Увольнение работника по инициативе работодателя |

| 2. Работник, принятый на работу по срочному трудовому договору на время до испытания, может быть уволен без предупреждения и выплаты компенсации при условии, что увольнение происходит по истечении испытательного срока и связано с непрохождением испытательного срока работником либо с истечением срока такого договора. |

Возможные исключения

Однако есть некоторые случаи, когда работник все же имеет право на компенсацию:

- Если в трудовом договоре прописано иное условие об оплате компенсации в случае непрохождения испытательного срока;

- Если увольнение произошло по инициативе работодателя по иным основаниям, не связанным с непрохождением испытательного срока;

- Если сотрудник уже отработал на предприятии отдельное время до заключения трудового договора на испытание;

- Если внезапно ухудшилось финансовое положение работодателя во время испытательного срока.

Советы работодателям

Для предотвращения возможных проблем в случае, когда сотрудник не прошел испытательный срок, работодатель может применить следующие меры:

- Прописать в трудовом договоре условия об оплате компенсации в случае непрохождения испытательного срока;

- Учесть все возможные исключения и проконсультироваться с юристом для правильного составления документов и оформления увольнения;

- Проводить более детальное собеседование при приеме на работу, чтобы не попадать в ситуацию, когда новый сотрудник не соответствует требованиям.

Важно помнить, что невыплата компенсации в случае непрохождения испытательного срока возможна исключительно в случаях, предусмотренных Трудовым кодексом РФ, либо если это прописано в трудовом договоре. Однако каждая ситуация может иметь свои особенности, поэтому рекомендуется консультация с юристом для определения правового статуса и принятия правильного решения.

Когда выплачивать компенсацию за неотгуленный отпуск при увольнении по ГПХ?

При увольнении по ГПХ сотрудник имеет право на компенсацию за неотгуленный отпуск. Однако вопрос о том, когда точно выплачивать эту компенсацию, может вызывать некоторые затруднения.

1. Компенсация за неотгуленный отпуск исчисляется по среднему заработку.

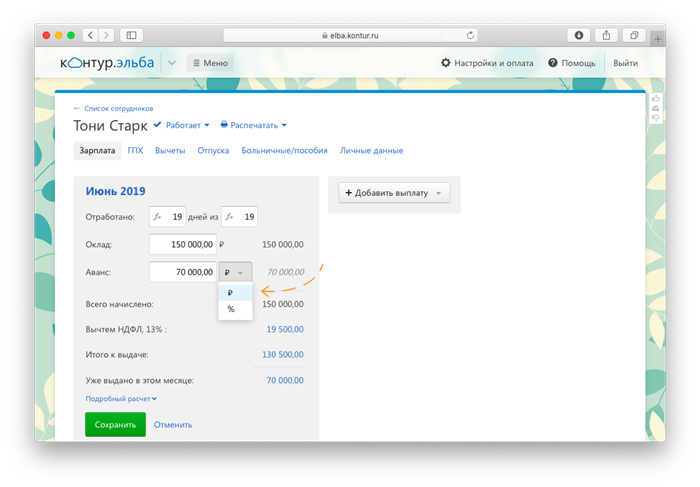

В соответствии с трудовым законодательством, компенсация за неотгуленный отпуск должна исчисляться по среднему заработку сотрудника. То есть, необходимо определить сумму, которую сотрудник получал в среднем за определенный период времени.

2. Компенсацию следует выплачивать вместе с последней зарплатой.

На практике компенсацию за неотгуленный отпуск обычно выплачивают вместе с последней зарплатой. Это делается для удобства сотрудника и минимизации административных расходов на обработку дополнительных документов.

3. Возможны различные варианты выплаты компенсации.

Однако не всегда выплата компенсации происходит вместе с последней зарплатой. Иногда это может быть отдельная выплата, которая производится после увольнения сотрудника. Варианты выплаты компенсации за неотгуленный отпуск могут зависеть от политики компании и соглашения между работником и работодателем.

4. Проверьте законодательство в своей стране.

Необходимо учитывать, что процедура выплаты компенсации за неотгуленный отпуск может различаться в разных странах. Важно ознакомиться с законодательством своей страны и обратиться за консультацией к юристам или специалистам в области трудового права для получения точной информации о порядке и условиях выплаты компенсации.

Облагают ли компенсацию НДФЛ и взносами

В соответствии с законодательством РФ, компенсация за неотгуленный отпуск относится к доходам работника и подлежит обложению налогом на доходы физических лиц (НДФЛ). Таким образом, работник должен уплатить налог на сумму компенсации, если она превышает порог социального налогового вычета в текущем году.

Облагаемая компенсация

Облагаемая компенсация за неотгуленный отпуск включает в себя сумму, которая выплачивается работнику вместо отпуска, а также ее размер должен быть определен в соответствии со стандартными нормами рабочего времени и процентом от заработной платы за период права на отпуск. Размер компенсации может быть разным в зависимости от длительности пропущенного отпуска и условий труда работника.

Налоговый вычет

Работники имеют право на налоговый вычет по НДФЛ при уплате налога на сумму компенсации за неотгуленный отпуск. Размер налогового вычета составляет 13% от размера компенсации или сумму не более 140 000 рублей в год. Если работник имеет другие налоговые вычеты, то их общая сумма не должна превышать указанные лимиты.

Социальные взносы

Компенсация за неотгуленный отпуск также подлежит обложению социальными взносами в пенсионный фонд, фонд обязательного медицинского страхования и фонд социального страхования. Ставки социальных взносов могут изменяться в зависимости от законодательства и региона проживания работника.

Учет компенсации

Работодатель обязан правильно учесть и уплатить налоги и взносы с компенсации за неотгуленный отпуск. При рассчитывании налогов и взносов, работодатель должен учитывать размер компенсации, применяемые налоговые льготы, ставки налогов и сроки их уплаты. Неправильное начисление и уплата налогов и взносов может привести к штрафным санкциям и претензиям со стороны налоговых органов.