В случае увольнения с работы необходимо учесть налог на доходы физических лиц (НДФЛ) и возможность получения вычетов. НДФЛ при увольнении включает в себя уплату налога с заработной платы и вычеты, которые могут быть применены к сумме налогооблагаемого дохода. Знание особенностей и правил налогообложения поможет минимизировать налоговую нагрузку при уходе с работы.

Удерживается ли НДФЛ с выходного пособия?

Основные факторы, влияющие на удержание НДФЛ с выходного пособия:

- Сумма выходного пособия

- Срок работы в организации

- Доведение обязанности по уплате НДФЛ работником

Сумма выходного пособия может быть удержана с НДФЛ, если ее размер превышает установленный порог. Для разных категорий граждан этот порог может быть разным. Например, для инвалидов и лиц, воспитывающих детей, установлены специальные льготы по уплате НДФЛ.

Срок работы в организации также влияет на удержание НДФЛ с выходного пособия. Если сотрудник проработал менее 183 дней в течение календарного года, то он может быть освобожден от уплаты налога.

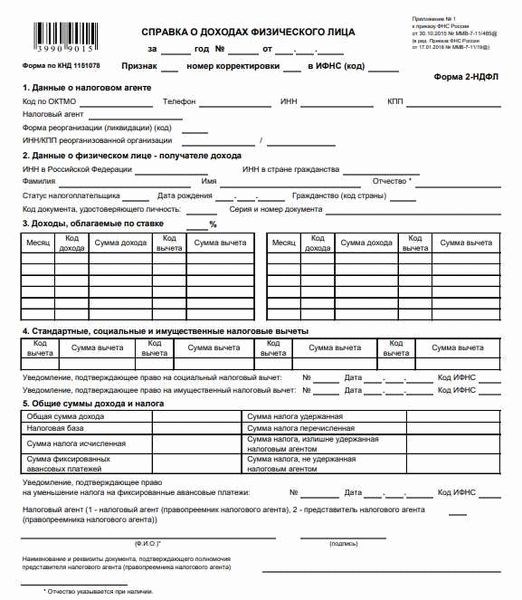

Доведение обязанности по уплате НДФЛ работником – это также важный фактор. Работник должен быть проинформирован о необходимости уплаты НДФЛ и получить соответствующую справку о доходах от работодателя. Если работник не удовлетворяет этому требованию, то работодатель вправе удержать НДФЛ с выходного пособия.

Таким образом, удерживается ли НДФЛ с выходного пособия зависит от суммы пособия, срока работы и доведения обязанности по уплате НДФЛ. Для разных категорий граждан могут применяться различные льготы по уплате налога. При увольнении рекомендуется своевременно обратиться к работодателю для консультации о процедуре уплаты НДФЛ с выходного пособия.

Надо ли удерживать НДФЛ с выходного пособия фиксированной суммой?

Выходное пособие и его особенности

Выходное пособие выплачивается работнику в случае увольнения и представляет из себя компенсацию за утрату работы. Основные характеристики выходного пособия:

- Выплачивается однократно;

- Размер выходного пособия определяется исходя из трудового договора или коллективного договора;

- Выходное пособие не облагается социальными отчислениями;

- Выплата выходного пособия осуществляется налоговым агентом — работодателем.

Удержание НДФЛ с выходного пособия

В соответствии с действующим законодательством, НДФЛ с выплачиваемого выходного пособия должен быть удержан и уплачен работодателем в бюджет. Однако возникает вопрос о том, должен ли НДФЛ удерживаться с фиксированной суммы выходного пособия.

По мнению экспертов, НДФЛ должен быть удержан с выплачиваемого выходного пособия. Ведь выходное пособие представляет собой доход работника и должно облагаться налогом. Отсутствие удержания НДФЛ может привести к нарушению налогового законодательства.

Расчет и уплата НДФЛ с выходного пособия

Для расчета и уплаты НДФЛ с выходного пособия работодателю необходимо выполнить следующие действия:

- Определить размер выплачиваемого выходного пособия;

- Применить ставку НДФЛ, установленную законодательством;

- Рассчитать сумму НДФЛ и удержать ее с выплачиваемого выходного пособия;

- Перечислить удержанную сумму в бюджет.

Обязанность по уплате НДФЛ возлагается на работодателя, поэтому в случае увольнения работник должен обратиться к своему работодателю для получения выходного пособия с учетом удержания НДФЛ.

| Размер выходного пособия (фиксированная сумма) | Ставка НДФЛ | Сумма НДФЛ | Выходное пособие с учетом НДФЛ |

|---|---|---|---|

| 100 000 рублей | 13% | 13 000 рублей | 87 000 рублей |

Таким образом, при выплате выходного пособия работодатель обязан удержать НДФЛ с фиксированной суммы. Правильный расчет и уплата НДФЛ помогут избежать нарушений налогового законодательства и обеспечить соблюдение требований государственных органов.

Компенсации для работника – его защита

В своей работе каждый работник может столкнуться с различными проблемами и неудачами. Иногда это связано с нарушениями прав работника со стороны работодателя, например, задержкой зарплаты или не выплатой компенсаций при увольнении. В таких случаях работнику необходимо знать свои права и иметь возможность защитить себя.

Компенсации при увольнении

Одна из важных ситуаций, когда работнику необходима компенсация, возникает при увольнении. Согласно Трудовому кодексу, работодатель обязан выплатить работнику компенсацию за неиспользованный отпуск, а также некоторые другие выплаты в зависимости от ситуации увольнения.

- Компенсация за неиспользованный отпуск. Если работник увольняется до окончания календарного года и не использовал положенный ему отпуск, работодатель обязан выплатить компенсацию за этот неиспользованный отпуск.

- Компенсация за неотработанный срок. Если работник увольняется до истечения срока испытания или до истечения срока трудового договора, работодатель должен компенсировать работнику неотработанный срок.

- Компенсация при сокращении штата. В случае сокращения штата и увольнения работника по этой причине, работодатель обязан выплатить ему компенсацию в размере среднемесячного заработка.

Защита прав работника

Чтобы обеспечить защиту своих прав работника и получить справедливую компенсацию, необходимо действовать в соответствии с действующим законодательством. Важно знать права и обязанности работника, а также обратиться за помощью к специалистам.

- Знание своих прав. Работник должен быть хорошо ознакомлен с Трудовым кодексом и другими нормативными актами, определяющими права и обязанности работников. Это поможет оценить ситуацию и понять, на какие компенсации работник имеет право.

- Обращение к юристу. Если у работника возникли проблемы с получением компенсации или нарушениями его прав со стороны работодателя, рекомендуется обратиться к юристу для консультации и защиты своих интересов.

- Подача жалобы. В случае, если работодатель отказывается выплатить работнику компенсацию, он может подать жалобу в трудовую инспекцию или обратиться в суд. Это поможет защитить свои права и получить справедливую компенсацию.

Работник имеет право на компенсации при увольнении и защиту своих интересов, если его права нарушаются. Важно знать свои права и правильно действовать в таких ситуациях. Обращение к юристу и подача жалобы помогут защитить свои права и получить справедливую компенсацию.

Ограничение размера выплат для руководства

При увольнении руководителей организаций возникает вопрос о порядке и ограничениях размера выплат по НДФЛ (налог на доходы физических лиц). На данную тему установлены определенные нормы и правила, которые регулируют размеры этих выплат.

Ограничение стоимости выплат

Ограничение размера выплат для руководства определяется в соответствии с действующим законодательством. Согласно статье 212 Налогового кодекса РФ, выплаты, производимые при расторжении договоров продажи доли в уставном капитале (доли в имуществе организации), к обязательному социальному страхованию не относятся. Таким образом, размер выплат, производимых при увольнении руководителей, не ограничивается.

Вычеты по НДФЛ

При расчете размера выплат для руководства следует также учесть вычеты по НДФЛ. Один из основных вычетов, предоставляемых при увольнении по собственному желанию, — это вычет в размере до 400 000 рублей или суммы полученного дохода. Этот вычет применяется к полученной сумме выплаты, и результат уменьшает налогооблагаемую базу по НДФЛ.

Примеры вычетов

Чтобы проиллюстрировать еффективность вычетов по НДФЛ при увольнении руководителей, рассмотрим несколько примеров:

- Руководитель организации получил при увольнении выплату в размере 800 000 рублей. Тогда налоговая база по НДФЛ будет составлять 800 000 рублей — 400 000 рублей = 400 000 рублей. Налоговая сумма будет рассчитываться исходя из этого значения.

- Другой руководитель получил при увольнении выплату в размере 1 200 000 рублей. В данном случае, поскольку рассчитанный вычет в 400 000 рублей превышает полученную сумму, налоговая база будет равна нулю. Следовательно, налог по НДФЛ к уплате не будет.

Таким образом, ограничение размера выплат для руководства не установлено законодательно. Вместе с тем, при увольнении руководителей возможно применение вычетов по НДФЛ, которые отражаются на налогооблагаемой базе и помогают снизить сумму налоговых платежей.

Общие суммы дохода и налога: ставка налогообложения

Налог на доходы физических лиц (НДФЛ) является обязательным платежом, который подлежит уплате в бюджет при получении дохода. Ставка налога на доходы физических лиц может зависеть от общей суммы дохода. Чем выше общая сумма дохода, тем выше ставка налогообложения.

Ставки налога на доходы физических лиц в РФ:

- 13% — для налоговых резидентов РФ с общей суммой дохода менее 5 миллионов рублей в год;

- 15% — для налоговых резидентов РФ с общей суммой дохода свыше 5 миллионов рублей в год.

Налоговые ставки могут быть изменены в законодательном порядке и должны учитываться при расчете и уплате НДФЛ.

Пример расчета НДФЛ:

Предположим, что физическое лицо получило заработную плату в размере 1 миллион рублей в год. В этом случае, ставка налога будет составлять 13%. Рассчитаем сумму налога:

| Общая сумма дохода | Ставка налога | Сумма налога |

|---|---|---|

| 1 000 000 рублей | 13% | 130 000 рублей |

Таким образом, физическое лицо должно будет уплатить налог на доходы в размере 130 000 рублей.

Важно отметить, что ставка налога на доходы физических лиц может быть изменена в зависимости от законодательных изменений. При расчете и уплате налога необходимо учитывать текущую ставку и общую сумму дохода.

Компенсацию можно предусмотреть в договоре

Преимущества предусмотрения компенсации в договоре

- Закрепляет права и обязанности сторон. Включение компенсации в договор позволяет четко определить условия возмещения.

- Обеспечивает юридическую защиту. При возникновении споров стороны имеют возможность ссылаться на положения договора и приводить в качестве доказательства документ, оформленный надлежащим образом.

- Позволяет избежать неопределенности. Согласование компенсации заранее позволяет избежать неясностей и недоразумений при увольнении, что способствует более гладкому процессу.

Как правильно предусмотреть компенсацию в договоре

Виды компенсаций:

- Компенсация за неиспользованный отпуск. Работодатель может предусмотреть выплату деньгами за неиспользованный отпуск в случае увольнения. Это позволяет сотруднику получить возмещение за период, который он не смог отдохнуть.

- Компенсация за неиспользованные льготы. В некоторых случаях работнику предоставляются льготы, например, бесплатные проездные билеты или льготная питание. В договоре можно предусмотреть компенсацию за неиспользованные льготы в случае увольнения.

- Компенсация за потерю дохода. Если по договору работнику был обещан определенный доход, но его уровень снижается или полностью прекращается в результате увольнения, можно предусмотреть компенсацию за потерю дохода.

Понятные условия:

В договоре необходимо четко определить условия получения компенсации. Важно указать размер компенсации, сроки ее выплаты, а также процедуру подачи заявления о получении компенсации.

Пример предусмотрения компенсации в договоре

| Вид компенсации | Условия предусмотрения |

|---|---|

| Компенсация за неиспользованный отпуск | Работник имеет право получить денежную компенсацию за неиспользованный отпуск в случае увольнения. Размер компенсации будет составлять 1/12 от заработной платы за каждый отпускной день. |

| Компенсация за неиспользованные льготы | Работник имеет право получить компенсацию за неиспользованные льготы, такие как бесплатные проездные билеты. Размер компенсации будет составлять стоимость неиспользованных льгот. |

| Компенсация за потерю дохода | Если уровень дохода работника снизится или прекратится в результате увольнения, он имеет право на компенсацию за потерю дохода. Размер компенсации будет определяться согласно договоренности сторон. |

В случае увольнения работодатель может предусмотреть компенсацию в договоре. Это защищает интересы сторон и обеспечивает справедливое возмещение работнику. Включение компенсации в договор позволяет закрепить права и обязанности сторон, обеспечить юридическую защиту и избежать неопределенности. Важно четко определить виды компенсаций и их условия в договоре, чтобы избежать недоразумений и споров.

Доходы, облагаемые налогом по ставке ___%

В соответствии с законодательством Российской Федерации, некоторые виды доходов подлежат обложению налогом на доходы физических лиц (НДФЛ) по определенной ставке. Размер ставки налога может изменяться в зависимости от конкретной категории дохода. Ниже приведены виды доходов, облагаемые налогом по ставке ___%.

1. Работающие по трудовому договору

Доходы, получаемые физическими лицами в результате официальной трудовой деятельности, облагаются налогом по стандартной ставке ___%. Это включает заработную плату, премии, надбавки и другие вознаграждения, полученные от работодателя.

2. Дивиденды

Доходы от получения дивидендов, выплачиваемых акционерными обществами или другими юридическими лицами, облагаются налогом по ставке ___%. Дивиденды могут быть выплачены в денежной форме или в виде акций.

3. Проценты по депозитам и облигациям

Проценты, полученные физическими лицами от размещения денежных средств на банковских депозитах или от приобретения облигаций, облагаются налогом по ставке ___%. Этот доход может быть получен как от российских, так и от зарубежных финансовых организаций.

4. Сдача в аренду недвижимости

Доходы от сдачи в аренду недвижимости (квартиры, дома, офисные помещения и прочие) облагаются налогом по ставке ___%. При этом налог уплачивается с суммы арендной платы, полученной от арендатора.

5. Самозанятые

Лица, занимающиеся предпринимательской деятельностью в качестве самозанятых, также обязаны уплачивать налог на свой доход. Ставка налога для самозанятых составляет ___%. Дискретные платежи могут быть предпочтительными для такого типа налогоплательщиков, поскольку они облагаются налогом только при получении дохода и не имеют дополнительных обязательств или расходов.

| Вид дохода | Ставка НДФЛ, % |

|---|---|

| Работающие по трудовому договору | ___ |

| Дивиденды | ___ |

| Проценты по депозитам и облигациям | ___ |

| Сдача в аренду недвижимости | ___ |

| Самозанятые | ___ |

Необходимо отметить, что размеры ставок налога на доходы физических лиц могут изменяться в зависимости от изменений в законодательстве. Поэтому для получения актуальной информации о ставках НДФЛ следует обращаться к официальным источникам или консультироваться с налоговым специалистом.

Компенсации, предусмотренные ТК РФ

Трудовой кодекс Российской Федерации (ТК РФ) устанавливает ряд компенсаций, которые работник имеет право получить при увольнении. Эти компенсации направлены на охрану трудовых прав работников и урегулирование отношений между работодателем и работником. В данной статье приведены основные компенсации, предусмотренные ТК РФ.

Выплата за неиспользованный отпуск

Согласно статье 127 ТК РФ, работник имеет право на выплату за неиспользованный отпуск при увольнении. Размер этой выплаты составляет среднюю заработную плату работника за последние две недели работы.

Компенсация за неотработанный срок увольнения

В случае увольнения по инициативе работодателя без предупреждения или сокращения численности или штата работников, работник имеет право на компенсацию за неотработанный срок увольнения (статья 178 ТК РФ). Размер этой компенсации составляет две средние заработные платы работника.

Выплата задолженности по заработной плате и премиям

Работодатель обязан выплатить работнику все задолженности по заработной плате, а также премии, если они были установлены (статьи 136 и 137 ТК РФ). Эта выплата должна быть произведена в течение трех рабочих дней со дня увольнения.

Выплата компенсации при уходе в декрет

Женщины, уходящие в декретный отпуск, имеют право на выплату компенсации в размере средней заработной платы за два месяца перед началом отпуска. Эта выплата производится работодателем в течение 10 дней после представления документов, подтверждающих уход в декрет и размер заработной платы.

Выплата компенсации за досрочное прекращение трудового договора

В случае досрочного прекращения трудового договора по инициативе работодателя без веской причины или по соглашению сторон, работник имеет право на дополнительную выплату в размере двух месячных заработных плат (статья 178 ТК РФ).

Компенсация за ненадлежащие условия труда

Работник, уволенный по собственному желанию ввиду ненадлежащих условий труда, имеет право на компенсацию в размере средней заработной платы за два месяца (статья 178 ТК РФ).

| Компенсация | Размер |

|---|---|

| Выплата за неиспользованный отпуск | Средняя заработная плата за последние две недели работы |

| Компенсация за неотработанный срок увольнения | Две средние заработные платы |

| Выплата задолженности по заработной плате и премиям | Задолженность по заработной плате и премиям |

| Компенсация при уходе в декрет | Средняя заработная плата за два месяца перед началом отпуска |

| Компенсация за досрочное прекращение трудового договора | Две месячные заработные платы |

| Компенсация за ненадлежащие условия труда | Средняя заработная плата за два месяца |

Справка по форме банка: когда и где подавать

Как получить справку по форме банка

Справку по форме банка можно получить в банке, в котором открыт ваш счет. Для этого вам необходимо обратиться в отделение банка, предъявив паспорт и заявление о выдаче справки. Обычно справку можно получить в течение нескольких рабочих дней.

Когда подавать справку по форме банка

Справку по форме банка необходимо подать в следующих случаях:

- при увольнении

- при получении пособия по безработице

- при регистрации индивидуального предпринимателя

Во всех вышеперечисленных случаях справка по форме банка подтверждает вашу финансовую состоятельность и может потребоваться для получения соответствующих льгот или пособий.

Где подавать справку по форме банка

| Ситуация | Место подачи |

|---|---|

| Увольнение | Отдел кадров предприятия |

| Получение пособия по безработице | Учреждение по трудоустройству |

| Регистрация индивидуального предпринимателя | Налоговая инспекция |

В зависимости от ситуации, в которой вам необходимо предоставить справку по форме банка, место подачи может отличаться. При увольнении справку необходимо подать в отделе кадров предприятия. При получении пособия по безработице справку нужно предоставить в учреждение по трудоустройству. А при регистрации индивидуального предпринимателя – в налоговой инспекции.

Важно помнить

- При подаче справки по форме банка необходимо убедиться, что все данные указаны верно.

- Справка по форме банка должна быть на официальном бланке и содержать печать банка или его реквизиты.

- В случае отсутствия справки по форме банка, вам могут быть отказано в получении льгот или пособий.

Теперь вы знаете, как и где подать справку по форме банка. Этот документ является важным доказательством вашей финансовой состоятельности и может потребоваться в различных ситуациях. Обязательно проверяйте все данные в справке и предоставляйте ее в нужные организации вовремя.

Справка для банковских организаций

При обращении в банковскую организацию, вам может понадобиться предоставить специальную справку. Она необходима для подтверждения ваших доходов и налоговых вычетов при получении кредита, открытии вклада или осуществлении других операций.

Как получить справку для банковской организации?

Для получения справки для банковской организации необходимо обратиться в налоговую инспекцию. При этом вам понадобится предоставить следующие документы:

- Паспорт гражданина Российской Федерации;

- СНИЛС;

- Документы, подтверждающие получение заработной платы (трудовой договор, расчетная ведомость, справка о доходах и налогах и др.).

Какая информация содержится в справке?

Справка для банковской организации содержит информацию о следующих параметрах:

- ФИО заявителя;

- ИНН;

- Сумма дохода за определенный период;

- Сумма уплаченного НДФЛ;

- Размеры налоговых вычетов (если есть).

Какие выгоды дают справки для банковских организаций?

Справки для банковской организации могут предоставить следующие выгоды:

- Подтверждение доходов и налоговых вычетов, что увеличивает вероятность одобрения заявки на кредит;

- Возможность получения более низкой процентной ставки по кредиту или вкладу;

- Облегчение процесса открытия вклада или осуществления других операций;

- Ускоренное рассмотрение заявки на финансовые услуги;

- Повышение доверия со стороны банковской организации к заявителю.

Справка для банковской организации является важным документом, подтверждающим доходы и налоговые вычеты заявителя. Ее наличие может существенно облегчить процесс получения кредита, открытия вклада или осуществления других операций в банковской организации.