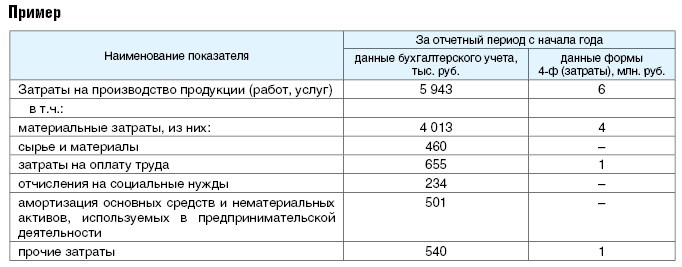

Расчет затрат в сфере 4 ф (финансы, факторы производства, фонды и формирование капитала) является важной задачей для предприятий и организаций. Для определения затрат учитываются различные факторы, такие как себестоимость материалов и услуг, заработная плата работников, амортизация оборудования и прочие расходы, связанные с производством и функционированием предприятия. Корректный и точный расчет 4 ф затрат позволяет контролировать финансовые ресурсы и принимать обоснованные решения в планировании и управлении деятельностью организации.

Как изменилась 4-ФСС в 2026 году

Изменения в ставках взносов

Одним из наиболее значимых изменений является увеличение ставок взносов в 4-ФСС. С 1 января 2026 года ставка взносов работодателей составляет 24% от заработной платы работников, что на 2 процентных пункта больше, чем в предыдущем году. Это изменение было внесено для обеспечения дополнительных средств в Фонд социального страхования.

Одновременно было увеличено и соответствующее частью страхователя (работника) участие в страховых взносах в Фонд социального страхования. С 2026 года работники будут обязаны платить 6% от своей заработной платы в качестве страховых взносов в 4-ФСС.

Изменения в процедуре начисления страховых взносов

В 2026 году также были внесены изменения в процедуру начисления и уплаты страховых взносов в 4-ФСС. Новые нормативные акты предусматривают введение системы электронного документооборота, которая должна облегчить процесс обмена информацией между работодателями и Фондом социального страхования.

- Введение единого формата электронных документов для всех страховых взносов;

- Удобство и простота заполнения и отправки документации;

- Сокращение времени на обработку и анализ информации;

- Минимизация возможности ошибок и несоответствий в данных;

Расширение возможностей получения социальных выплат

В 2026 году также произошло расширение возможностей получения социальных выплат для граждан. Изменения в законодательстве позволяют предоставлять дополнительные выплаты, связанные с социальной поддержкой, населению в трудной жизненной ситуации.

Внесенные изменения в систему 4-ФСС отражают стремление государства к поддержке социального развития граждан и обеспечения устойчивости социальной системы. Они направлены на повышение эффективности фонда и облегчение процедур начисления и уплаты страховых взносов.

Зачем нужны ФЗП и ФОТ

Фонд заработной платы (ФЗП) представляет собой общую сумму денег, которую работодатель выделяет на оплату труда своих сотрудников. Эта сумма включает в себя заработную плату работников, а также все дополнительные выплаты и компенсации. ФЗП является основным инструментом управления затратами на персонал и может быть разделена на различные категории в зависимости от потребностей компании.

Значение ФЗП:

- Определение общих затрат на персонал;

- Планирование бюджета компании и распределение средств;

- Определение заработной платы сотрудников и привлекательности предложения;

- Определение порядка и условий выплаты дополнительных вознаграждений;

- Предоставление информации о затратах на персонал для бухгалтерского учета и отчетности.

Фонд оплаты труда (ФОТ), в свою очередь, включает в себя все затраты компании на трудовые отношения с сотрудниками. Это включает в себя не только заработную плату, но и все дополнительные выплаты и льготы, такие как оплата больничного и отпуска, компенсации вредных условий труда и т. д. ФОТ является основным инструментом учета и контроля затрат на персонал в организации.

Значение ФОТ:

- Определение общих затрат на персонал включая все дополнительные выплаты;

- Планирование расходов на оплату труда;

- Обеспечение соответствия расходов на персонал бюджетным ограничениям;

- Учет и контроль затрат на различные виды выплат и льгот.

Итак, ФЗП и ФОТ имеют большое значение для компаний, работодателей и работников. Они позволяют определить и контролировать затраты на персонал, планировать бюджет и обеспечивать справедливую оплату труда. Корректное распределение и учет этих фондов является важным элементом управления персоналом в организации.

Как посчитать ФОТ

Для того чтобы правильно посчитать ФОТ, необходимо учесть следующие компоненты:

1. Базовая заработная плата

Базовая заработная плата — это сумма, которую работник получает за выполнение своих основных трудовых обязанностей. Она может быть фиксированной или зависеть от количества отработанных часов или выполненной работы. Для расчета ФОТ необходимо умножить базовую заработную плату на количество работников.

2. Дополнительные выплаты

Кроме базовой заработной платы, работодатель может предусмотреть различные доплаты и надбавки, такие как премии, дополнительные стимулирующие выплаты, компенсации за работу в ночное время и т.д. Эти суммы также должны быть учтены при расчете ФОТ.

3. Социальные отчисления

Работодатель обязан уплачивать социальные отчисления в пенсионный фонд, фонды социального страхования и медицинское страхование. Размеры этих отчислений зависят от заработной платы работников и установлены законодательством. Для расчета ФОТ необходимо умножить заработную плату на ставки социальных отчислений.

4. Другие затраты

Кроме базовой заработной платы, дополнительных выплат и социальных отчислений, необходимо учесть и другие затраты, связанные с оплатой труда. К ним могут относиться затраты на профессиональное обучение сотрудников, компенсации за использование собственного автотранспорта, компенсации за командировки и т.д. Эти затраты также должны быть учтены при расчете ФОТ.

Затраты на оплату труда являются одной из основных статей расходов бизнеса. Правильный и точный расчет ФОТ позволяет работодателю осуществлять эффективное бюджетирование и планирование своей деятельности, а также обеспечивает соблюдение законодательных требований по оплате труда.

Когда и куда сдавать отчет

Когда сдавать отчеты

- Расчет налога на прибыль (НДС) предоставляется ежеквартально. Отчетность подается до 30 апреля, 31 июля, 31 октября и до 31 января следующего года.

- Отчетность по НДФЛ предоставляется ежегодно. Сроки подачи отчетности варьируются в зависимости от организационно-правовой формы организации.

- Сведения об учредителях и бенефициарных владельцах подаются ежегодно до 31 марта.

- Отчетность по страховым взносам предоставляется ежемесячно. Сроки подачи отчетности зависят от календарных дат и периодов оклада.

Куда сдавать отчеты

В зависимости от вида отчетности, она может быть предоставлена в следующие органы:

- Федеральная налоговая служба (ФНС).

- Пенсионный фонд РФ (ПФР).

- Фонд социального страхования (ФСС).

- Единый государственный реестр юридических лиц (ЕГРЮЛ).

- Уполномоченные экономические операторы (УЭО).

Необходимо учитывать, что каждый отчет должен быть подготовлен в соответствии с требованиями законодательства и содержать достоверную информацию о деятельности организации. Кроме того, следует учитывать сроки подачи отчетности, чтобы избежать штрафных санкций.

Расчет годового ФОТ (фонд оплаты труда)

Основные составляющие ФОТ:

Заработная плата

- Оклад

- Сверхурочные работы

- Доплаты и надбавки

- Премии и бонусы

Отчисления на социальные нужды

- Пенсионные взносы

- Страховые взносы

- Взносы на обязательное медицинское страхование

- Дополнительные отчисления в фонды

Налоги на заработную плату

- Налог на доходы физических лиц (НДФЛ)

- Взносы на обязательное социальное страхование (ОСС)

Льготы и налоговые вычеты

- Налоговые вычеты на детей

- Налоговые вычеты на обучение

- Другие льготы и вычеты

Расчет годового ФОТ

Для расчета годового ФОТ необходимо сложить все составляющие и учесть предусмотренные скидки и льготы. Формула расчета может выглядеть следующим образом:

| Заработная плата | + Отчисления на социальные нужды | — Налоги на заработную плату | — Льготы и налоговые вычеты |

|---|---|---|---|

| Общая сумма заработной платы | Общая сумма отчислений на социальные нужды | Общая сумма налогов на заработную плату | Общая сумма льгот и налоговых вычетов |

После получения конечного значения можно провести анализ затрат на заработную плату и дополнительные выплаты, определить эффективность использования ресурсов и принять дальнейшие решения по оптимизации процесса оплаты труда сотрудников.

Штрафы по отчету за травматизм в 2026 году

В 2026 году предусмотрены штрафы для предприятий, не предоставивших отчет о травматизме в установленные сроки. Это мера, направленная на повышение безопасности труда и снижение производственных травм.

Обязанность предоставления отчета

В соответствии с законодательством, предприятия обязаны представлять отчет о количестве случаев травматизма на производстве за определенный период. Отчет должен содержать информацию о числе несчастных случаев, их причинах, мероприятиях по предотвращению травматизма и оказанию помощи пострадавшим.

Сроки представления отчета

Организации должны представлять отчет о травматизме не позднее определенного срока после окончания отчетного периода. В случае несоблюдения установленных сроков, предприятие может быть подвергнуто штрафным санкциям.

Размеры штрафов

Размеры штрафов за несвоевременное представление отчета о травматизме могут быть установлены в зависимости от тяжести нарушения. В случае если отчет не представлен вовсе, размер штрафа может быть значительным.

- За первое нарушение — штраф в размере 100 000 рублей

- За повторное нарушение — штраф в размере 200 000 рублей

- В случае несвоевременного предоставления отчета — штраф в размере 50 000 рублей

Административное наказание

Размеры штрафов за несвоевременное представление отчета о травматизме могут быть установлены в зависимости от тяжести нарушения. В случае если отчет не представлен вовсе, размер штрафа может быть значительным.

Несоблюдение требований по представлению отчета о травматизме может также повлечь административное наказание для руководителей предприятия. В случае нарушения законодательства, они могут быть привлечены к ответственности и оштрафованы.

| Вид нарушения | Размер штрафа |

|---|---|

| Несвоевременное представление отчета | от 30 000 до 50 000 рублей |

| Отсутствие отчета | от 100 000 до 200 000 рублей |

В целях обеспечения безопасности труда и предотвращения травматизма на производстве, необходимо строго соблюдать требования о представлении отчета о травматизме в установленные сроки.

Сроки формирования фонда оплаты труда

Фонд оплаты труда представляет собой совокупность затрат, которые предприятие или организация планирует осуществить на выплату заработной платы своим сотрудникам. Формирование фонда оплаты труда включает в себя несколько этапов, которые требуют выполнения определенных сроков.

Этапы формирования фонда оплаты труда:

- Планирование бюджета на оплату труда

- Учет и анализ затрат на заработную плату

- Выплата заработной платы сотрудникам

Планирование бюджета на оплату труда

Первый этап формирования фонда оплаты труда — планирование бюджета. На этом этапе руководство предприятия определяет количество сотрудников, их должностные обязанности, уровень заработной платы и другие компоненты, влияющие на размер фонда оплаты труда. Определение бюджета на оплату труда происходит на основании анализа текущей ситуации на рынке труда, финансовых возможностей предприятия и стратегии развития.

Учет и анализ затрат на заработную плату

Второй этап формирования фонда оплаты труда — учет и анализ затрат. На этом этапе производится учет всех затрат, связанных с оплатой труда сотрудников. Важным этапом является анализ эффективности использования фонда оплаты труда. Используя данные учета, руководство предприятия может принять решения о корректировке размеров заработной платы, увольнении или принятии новых сотрудников.

Выплата заработной платы сотрудникам

Третий этап формирования фонда оплаты труда — выплата заработной платы сотрудникам. Заработная плата выплачивается сотрудникам в соответствии с установленными законодательством и внутренними правилами предприятия сроками. Четкое и своевременное исполнение обязательств по выплате заработной платы важно для поддержания высокого мотивации и эффективности работы сотрудников.

Сроки формирования фонда оплаты труда зависят от масштабов и особенностей деятельности предприятия или организации. Однако, эффективное формирование фонда оплаты труда является важным аспектом успешного функционирования любого предприятия, поскольку оплата труда оказывает существенное влияние на мотивацию и уровень производительности сотрудников.

Нулевая форма 4-ФСС в 2026 году

В 2026 году введена нулевая форма отчетности для Фонда социального страхования (ФСС). Эта форма предназначена для предпринимателей, которые не имеют работающих сотрудников или не осуществляют выплату заработной платы. Таким образом, они освобождаются от необходимости предоставлять полный комплект документов, предусмотренных формой 4-ФСС.

Нулевая форма 4-ФСС позволяет сократить бюрократические процедуры и упростить отчетность для малого бизнеса. Она представляет собой упрощенную версию основной формы отчетности, которая включает только необходимую информацию о предприятии.

Основные особенности нулевой формы 4-ФСС в 2026 году:

- Предприниматели, не имеющие работников или не выплачивающие заработную плату, могут использовать нулевую форму 4-ФСС;

- В отчете необходимо указать данные о предприятии, включая его наименование, ОГРН, ИНН и адрес;

- Нулевая форма 4-ФСС не требует предоставления информации о доходах и расходах предприятия;

- Предпринимателям необходимо представить отчетность в электронной форме через специальную систему или сдать ее лично в территориальные отделения ФСС.

Использование нулевой формы 4-ФСС позволяет малым предпринимателям сэкономить время и упростить процедуры по предоставлению отчетности. Они могут быть уверены в том, что соблюдают требования законодательства и не несут неправомерных расходов. Вместе с тем, необходимо учитывать, что данная форма отчетности не освобождает предпринимателей от обязанности вести учет доходов и расходов своей деятельности.

Чем фонд оплаты труда отличается от фонда заработной платы

Фонд оплаты труда

Фонд оплаты труда — это совокупность всех расходов организации на выплату заработной платы своим сотрудникам. Он включает в себя не только фактическую заработную плату, которую получают работники в виде денежных выплат, но и различные дополнительные компенсации и льготы, предусмотренные законодательством или коллективным договором. К таким дополнительным выплатам могут относиться премии, надбавки за выслугу лет, компенсационные выплаты, социальные льготы и т. д.

Фонд оплаты труда является важной составляющей бюджета организации и влияет на экономическую эффективность ее деятельности. Расчет фонда оплаты труда осуществляется с учетом требований трудового законодательства и коллективного договора, а также индивидуальных условий труда сотрудников.

Фонд заработной платы

Фонд заработной платы — это часть фонда оплаты труда, которая предназначается исключительно для выплаты основной заработной платы работникам организации. Он представляет собой сумму, которую работник получает в виде денежных средств за выполненную им работу в определенный период времени.

Фонд заработной платы включает в себя только основную заработную плату, не учитывая дополнительные выплаты и компенсации. Он рассчитывается на основе тарифных ставок или окладов, которые применяются в организации, а также учета отработанного времени и выплачиваемых премий или надбавок.

Различия между фондом оплаты труда и фондом заработной платы

- Фонд оплаты труда включает в себя все расходы организации на оплату труда, в то время как фонд заработной платы представляет собой только часть этих расходов.

- Фонд оплаты труда включает в себя дополнительные выплаты и льготы, которые не относятся к основной заработной плате, в то время как фонд заработной платы включает только основную заработную плату без учета дополнительных компенсаций.

- Расчет фонда оплаты труда осуществляется с учетом различных факторов, таких как законодательство, коллективный договор и индивидуальные условия труда сотрудников, в то время как расчет фонда заработной платы основывается на тарифных ставках (окладах) и отработанном времени работников.

Не стоит экономить на ФОТ

В ходе финансового планирования, многие компании рассматривают возможность сокращения затрат на заработную плату, т.е. на ФОТ (фонд оплаты труда). Однако, экономия на ФОТ может привести к негативным последствиям и оказать негативное влияние на различные аспекты деятельности компании.

Почему не следует экономить на ФОТ?

1. Квалифицированный персонал — главный актив компании. Сотрудники являются основой бизнеса и их эффективная работа напрямую влияет на успех предприятия. Квалифицированные и мотивированные сотрудники способны увеличить производительность, обеспечить качественное обслуживание и превосходить ожидания клиентов.

2. Затраты на обучение и адаптацию новых сотрудников. В случае сокращения персонала и последующего найма новых работников, возникают дополнительные расходы на их обучение и адаптацию к новым задачам и требованиям компании. Это занимает время и деньги, что может повлечь за собой временное снижение производительности.

3. Потеря опыта и знаний. При увольнении опытного персонала компания теряет накопленный опыт и специализированные знания, которые не всегда могут быть заменены новыми сотрудниками. Это может негативно сказаться на качестве работы и решении сложных задач.

4. Негативное влияние на командный дух. Если сотрудники ощущают нестабильность и возможность увольнения, это может снизить их мотивацию и вовлеченность в работу. Это может привести к негативному влиянию на командный дух и коллективную эффективность.

Альтернативные подходы к оптимизации затрат

Вместо экономии на ФОТ, компании могут использовать альтернативные подходы к оптимизации затрат:

- Автоматизация процессов. Внедрение специализированных программ и систем может снизить зависимость от человеческого фактора и увеличить производительность.

- Оптимизация бизнес-процессов. Анализ и оптимизация текущих процессов позволяют устранить избыточные операции и снизить затраты на ресурсы.

- Мотивация и развитие сотрудников. Инвестирование в обучение, повышение квалификации и развитие сотрудников может повысить их эффективность и предоставить бизнесу преимущество.

Экономия на ФОТ может привести к негативным последствиям, влияющим на основные аспекты компании. Вместо этого, рекомендуется использовать альтернативные подходы к оптимизации затрат и инвестировать в развитие персонала. В конечном итоге, инвестиции в качественный персонал могут окупиться в виде увеличения производительности, улучшения качества работы и укрепления конкурентных позиций компании.

Зачем нужен показатель ФОТ

Определение показателя ФОТ

ФОТ — это совокупные затраты предприятия на оплату труда своих сотрудников. Они включают в себя:

- заработную плату;

- дополнительные выплаты, такие как премии, надбавки, компенсации;

- выплаты по социальным программам и льготам;

- отчисления в фонды социального страхования и пенсионные фонды.

Важность показателя ФОТ

Организации используют показатель ФОТ для ряда целей, включая:

- Бюджетное планирование и прогнозирование: рассчитывая расходы на оплату труда, компания может составить более точные прогнозы по затратам и определить возможные финансовые риски.

- Управление затратами: показатель ФОТ помогает контролировать и анализировать затраты на персонал. Это позволяет выявить неэффективные расходы и принять меры для их снижения.

- Оценка эффективности персонала: анализируя показатели ФОТ, компания может оценить эффективность работы отдельных сотрудников, отделов или всей организации в целом.

- Планирование найма и увольнений: анализируя показатели ФОТ, компания может определить необходимость найма новых сотрудников или увольнения части персонала в связи с пересмотром бюджетных планов.

- Сравнительный анализ: сравнивая свои показатели ФОТ с показателями других компаний в отрасли, организация может получить представление о своей конкурентоспособности и принять соответствующие меры по улучшению своего положения.

Как рассчитать показатель ФОТ

Для расчета показателя ФОТ необходимо учесть все составляющие затраты на оплату труда, а также применяемые налоги и отчисления. После этого сумма всех затрат делится на общее количество сотрудников организации.

Отчет 4-ФСС в составе ЕФС-1: кто сдает и для чего

Кто обязан сдавать отчет 4-ФСС в составе ЕФС-1?

- Организации, имеющие наемных работников;

- Индивидуальные предприниматели, использующие труд наймовооруженных лиц;

- Физические лица, не являющиеся индивидуальными предпринимателями, но использующие труд наймовооруженных лиц.

Отчет 4-ФСС в составе ЕФС-1 необходимо сдавать раз в месяц в течение 5 дней, следующих за окончанием отчетного периода. В случае невыполнения этого требования, предприятие или организация может быть привлечена к административной ответственности.

Для чего нужен отчет 4-ФСС в составе ЕФС-1?

Отчет 4-ФСС в составе ЕФС-1 представляет информацию о размере заработной платы работников, начисленных налогах и страховых взносах. Он необходим для определения показателей социального страхования и финансовых планов Фонда социального страхования.

Этот отчет имеет важное значение для регулирования системы социального страхования в России. Он позволяет оценить объемы финансовых ресурсов, направляемых на социальное обеспечение работников, и принимать соответствующие решения о распределении этих ресурсов.

ФОТ или ФЗП?

ФОТ — фонд оплаты труда

ФОТ — это совокупность всех выплат, связанных с оплатой труда сотрудников компании. Он включает в себя следующие составляющие:

- заработная плата;

- дополнительные выплаты (премии, бонусы);

- участие в прибыли;

- прочие выплаты (надбавки, пособия и т.д.).

ФОТ позволяет оценить общую стоимость персонала и составить бюджет на его оплату.

ФЗП — фактические затраты на персонал

ФЗП — это действительно затраты компании на оплату труда сотрудников. Он включает в себя ФОТ и дополнительные расходы, связанные с персоналом, такие как:

- налоги и отчисления;

- страховые взносы;

- социальные выплаты.

ФЗП учитывает все затраты, связанные непосредственно с трудовой деятельностью сотрудников, и помогает реально оценить финансовые затраты компании на персонал.

Отличия ФОТ и ФЗП

Основными отличиями между ФОТ и ФЗП являются:

| ФОТ | ФЗП |

|---|---|

| Включает только выплаты по оплате труда; | Включает выплаты по оплате труда и дополнительные затраты, связанные с персоналом. |

| Определяет общую стоимость персонала для составления бюджета; | Учитывает все фактические затраты на персонал, включая налоги и отчисления. |

| Позволяет оценить стоимость сотрудника для компании; | Реально отражает финансовые затраты на персонал. |

В итоге, ФОТ и ФЗП являются важными показателями, которые помогают оценить затраты на персонал. ФОТ позволяет определить общую стоимость персонала для составления бюджета, а ФЗП учитывает все фактические затраты, связанные с персоналом. Оба показателя важны для правильного управления финансами компании и позволяют более точно прогнозировать затраты на персонал.