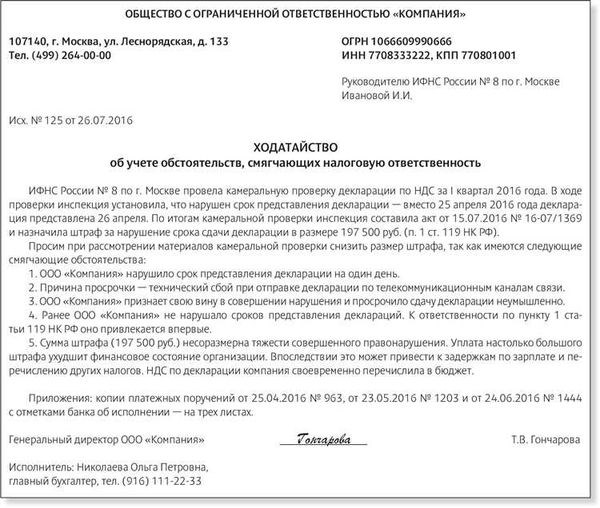

ООО обращается к налоговой инспекции с письмом, чтобы предотвратить возможные штрафы.

Смягчающие обстоятельства при штрафе за непредоставление и несвоевременное предоставление налоговой декларации

Непредоставление или несвоевременное предоставление налоговой декларации может привести к наложению штрафных санкций со стороны налоговой инспекции. Однако, в определенных случаях возможно применение смягчающих обстоятельств, которые могут помочь уменьшить размер штрафа или даже избежать его полностью. Ниже приведены некоторые смягчающие обстоятельства, которые могут быть учтены налоговыми органами.

1. Обоснованные причины несвоевременного предоставления

В случаях, когда непредоставление или несвоевременное предоставление налоговой декларации вызвано объективными обстоятельствами, например, непреодолимой силой или техническими проблемами с информационной системой, налогоплательщик может предоставить соответствующие доказательства и обосновать задержку. В таких случаях налоговая инспекция может принять во внимание обстоятельства и уменьшить размер штрафа или не применить его вовсе.

2. Активное содействие и сотрудничество с налоговой инспекцией

Если налогоплательщик проявляет активное содействие и сотрудничество с налоговой инспекцией в процессе урегулирования дела и исправления ошибок, это может быть учтено в качестве смягчающего обстоятельства. Например, своевременное предоставление недостающей информации или исправление ошибок в налоговой декларации может помочь убедить налоговую инспекцию в намерении налогоплательщика исправить ситуацию и соблюдать законодательство в будущем.

3. Отсутствие намеренного уклонения от налоговых обязательств

Если налогоплательщик выполняет все свои налоговые обязательства и не имеет истории уклонения от налоговых платежей или нарушения налогового законодательства, это может рассматриваться как смягчающий фактор. В таких случаях налоговая инспекция может быть склонна к снижению штрафных санкций или их отмене вообще.

4. Возмещение ущерба и уплата задолженности

Если налогоплательщик быстро и полностью исправляет ошибки и уплачивает все необходимые налоги и штрафы, налоговая инспекция может учесть этот факт как смягчающий обстоятельство. Возмещение ущерба и уплата задолженности сразу же после обнаружения ошибок свидетельствуют о готовности налогоплательщика исправить ситуацию и принести ущерб государству в минимум.

5. Исполнение условий соглашения с налоговой инспекцией

Если налогоплательщик активно работает над исполнением условий соглашения с налоговой инспекцией, например, по выплате задолженности по частям или восстановлению правильности бухгалтерского учета, это может быть учтено как смягчающий фактор. Налоговая инспекция обычно ценит старания налогоплательщика исправить ситуацию и стремление соблюдать требования налогового законодательства.

| Смягчающие обстоятельства | Возможное воздействие на размер штрафа |

|---|---|

| Обоснованные причины несвоевременного предоставления | Снижение штрафа или его отмена |

| Активное содействие и сотрудничество с налоговой инспекцией | Снижение штрафа или его отмена |

| Отсутствие намеренного уклонения от налоговых обязательств | Снижение штрафа или его отмена |

| Возмещение ущерба и уплата задолженности | Снижение штрафа или его отмена |

| Исполнение условий соглашения с налоговой инспекцией | Снижение штрафа или его отмена |

В обязательном порядке указываем, что данная информация является рекомендательной и не является юридической консультацией. Для получения юридической консультации рекомендуем обратиться к специалистам в области налогового права.

Как оплатить штраф за несвоевременно поданную декларацию?

Несвоевременная подача налоговой декларации может привести к назначению штрафа со стороны налоговых органов. В случае возникновения такой ситуации, необходимо принять меры для оплаты штрафа и урегулирования налоговой ситуации.

Шаг 1. Проверьте правомерность назначения штрафа

Прежде всего, важно убедиться в правомерности назначения штрафа. Ознакомьтесь с документацией, которую предоставили налоговые органы, и убедитесь, что сроки подачи декларации были действительно просрочены. Если вы считаете, что штраф был назначен по ошибке, обратитесь в налоговую инспекцию для уточнения и разрешения этой ситуации.

Шаг 2. Определите сумму штрафа и срок его оплаты

После того, как вы убедились в правомерности назначения штрафа, определите его сумму и срок оплаты. Обратите внимание, что сумма штрафа может зависеть от разных факторов, таких как сумма задолженности по налогу, продолжительность задержки подачи декларации и др. Необходимо учитывать эти факторы при определении суммы и способа оплаты штрафа.

Шаг 3. Определите способ оплаты штрафа

Оплатить штраф можно различными способами, включая:

- Банковский перевод

- Оплата через платежные системы

- Оплата наличными через кассу налоговой инспекции

Шаг 4. Оплатите штраф

После выбора оптимального способа оплаты необходимо осуществить собственно оплату штрафа. Предоставьте необходимую информацию (реквизиты, ИНН, номер задолженности и др.) для проведения платежа и следуйте инструкциям по выбранному способу оплаты.

Шаг 5. Получите подтверждение об оплате

После оплаты штрафа важно получить подтверждение об оплате. Обратитесь в налоговую инспекцию, которая выдала штраф, и запросите документы, подтверждающие факт оплаты. Это может быть квитанция о проведении платежа, выписка из банка или любой другой официальный документ.

Важно помнить:

- Оплату штрафа следует проводить в установленный срок. В противном случае, могут применяться дополнительные санкции, например, начисление пени или увеличение суммы штрафа.

- Сохраните все документы, связанные с оплатой штрафа, в том числе квитанцию об оплате и подтверждение получения жалобы на оплату

- Если вы оспариваете штраф, обратитесь к специалисту или юристу для получения профессиональной помощи по вопросам защиты ваших прав и разрешения ситуации.

Соблюдение налогового законодательства и своевременная подача налоговых деклараций — ключевые факторы для избежания назначения штрафных санкций. Однако, если штраф все-таки был назначен, обязательным условием является его своевременная оплата.

Можно ли уменьшить сумму штрафа?

В случае возникновения необходимости выплаты штрафа налоговой инспекции, компания может озадачиться вопросом о возможности уменьшения его суммы. Важно знать, что есть определенные способы, которые могут привести к снижению размера штрафов. Рассмотрим некоторые из них:

1. Своевременное обращение в налоговую инспекцию

Если компания обнаруживает наличие налогового нарушения, важно незамедлительно обратиться в налоговую инспекцию с заявлением о возникновении нарушения и готовностью устранить его. Таким образом, можно продемонстрировать свою готовность сотрудничать с налоговой инспекцией и решить вопрос в рамках добровольного исправления нарушения.

2. Предоставление доказательств снижения налогового ущерба

Если компания может предоставить доказательства того, что налоговое нарушение не причинило значительного ущерба государству, это может послужить основанием для уменьшения суммы штрафа. Например, предоставление финансовых расчетов, экспертных заключений или других документов, подтверждающих, что нарушение было непреднамеренным и не причинило серьезного вреда.

3. Получение согласия на урегулирование судом

В случае, когда спор о сумме штрафа не может быть разрешен между компанией и налоговой инспекцией, возможно обратиться в суд для урегулирования вопроса. Суд может принять решение об уменьшении суммы штрафа на основании представленных доказательств и обстоятельств дела.

4. Запрос на снятие штрафа

Если компания обнаруживает, что была допущена ошибка в налоговом расчете или в случае иных обстоятельств, которые могут послужить основанием для снятия штрафа, возможно подать официальный запрос на его снятие. Важно учесть, что подобные запросы должны быть обоснованы и подкреплены соответствующей документацией.

Итак, хотя штрафы, как правило, имеют фиксированный размер, есть некоторые способы уменьшения их суммы. Компании следует внимательно изучить возможности, предлагаемые налоговым законодательством, и воспользоваться ими в случае необходимости. Таким образом, можно минимизировать финансовые потери, связанные с выплатой штрафов.

Как избежать штрафов в дальнейшем?

Штрафы со стороны налоговой инспекции могут стать значительной проблемой для любого юридического лица. Чтобы избежать негативных последствий исчисления штрафов, следует учесть несколько важных моментов.

1. Внимательно проверяйте свои налоговые декларации

Ошибки в налоговых декларациях могут привести к серьезным штрафам. Поэтому крайне важно внимательно проверять все данные перед подачей декларации. Особое внимание следует уделить правильности и актуальности информации о доходах, расходах и налоговых льготах.

2. Учитывайте все налоговые изменения

Изменения в законодательстве о налогах происходят регулярно. Чтобы избежать штрафов, необходимо быть в курсе всех актуальных налоговых изменений и своевременно их учесть. Подписка на рассылки налоговых органов и консультации специалистов помогут быть в курсе последних новостей.

3. Наймите профессионалов для учета и налогового сопровождения

Учет и налоговое сопровождение — это сложные и ответственные задачи, требующие глубоких знаний и опыта. Поэтому рекомендуется найти профессиональных бухгалтеров или аудиторов, которые смогут обеспечить правильное составление отчетности и контроль над налоговыми рисками. Инвестирование в качественное налоговое сопровождение поможет в дальнейшем избежать штрафов.

4. Соблюдайте сроки и документируйте всю деятельность

Соблюдение сроков подачи налоговой отчетности и предоставления документов — это одно из главных требований налоговых органов. Необходимо вести строгий контроль над сроками и своевременно предоставлять все необходимые документы. Также рекомендуется вести хорошую документацию о бухгалтерских операциях и налоговых расчетах, чтобы в случае проверки у вас была информация, подтверждающая правильность ваших действий.

5. Полностью соблюдайте требования налоговой инспекции

Чтобы избежать штрафов, важно строго соблюдать все требования налоговой инспекции. Это касается как формальностей (например, правильной оформления документации), так и содержательных периодических обязательств (например, проведение инвентаризации или предоставление отчетности). Сотрудничество с налоговой инспекцией и проверка со стороны специалистов могут помочь выявить и исправить возможные нарушения до того, как они приведут к штрафам.

Соблюдение этих рекомендаций поможет вашей организации избежать штрафов со стороны налоговой инспекции и снизить налоговые риски. Однако, следует помнить, что для детальной консультации и разработки налоговой стратегии вам всегда следует обращаться к профессиональным юристам или бухгалтерам.

Срок давности по несданным налоговым декларациям

Что такое сроки давности?

Сроки давности — это периоды времени, в течение которых налоговые органы имеют право инициировать налоговые проверки и требовать сдать несданные налоговые декларации. Правила сроков давности регулируются налоговым кодексом Российской Федерации.

Сроки давности по федеральным налогам

Сроки давности по федеральным налогам зависят от вида налога и составляют обычно от трех до пяти лет. Например, срок давности по налогу на прибыль организаций составляет три года.

Важно отметить, что сроки давности могут варьироваться в зависимости от ситуации. Например, если налоговая декларация не была представлена вовремя, то срок давности может быть продлен до пяти лет.

Сроки давности по региональным и местным налогам

Сроки давности по региональным и местным налогам также определены в налоговом кодексе РФ и могут составлять от трех до пяти лет в зависимости от конкретного вида налога.

Как правильно сдать несданную налоговую декларацию

- Ознакомьтесь с налоговым законодательством и определите необходимые сроки и порядок сдачи налоговых деклараций.

- Составьте детальный план действий и выполняйте его в соответствии с установленными сроками.

- При сдаче налоговой декларации следуйте всем требованиям и рекомендациям налоговых органов.

- При возникновении сложностей или вопросов обратитесь за профессиональной юридической помощью.

Важно помнить

Соблюдение сроков давности по несданным налоговым декларациям — это необходимое условие для предотвращения возможных штрафов и санкций со стороны налоговых органов. Поэтому рекомендуется быть внимательным и ответственным при сдаче налоговых деклараций.

Помните, что налоговые органы могут провести налоговую проверку в течение срока давности и требовать представить несданные декларации.