Для контрагента, осуществляющего определенные виды деятельности и не являющегося плательщиком НДС, счет-фактура имеет особое значение. Счет-фактура является документом, подтверждающим сделку между контрагентами и являющимся основанием для учета расходов или доходов. В данной статье рассмотрим особенности составления счета-фактуры для контрагента, оказывающего услуги, которые подпадают под определенные виды деятельности и не облагаются НДС.

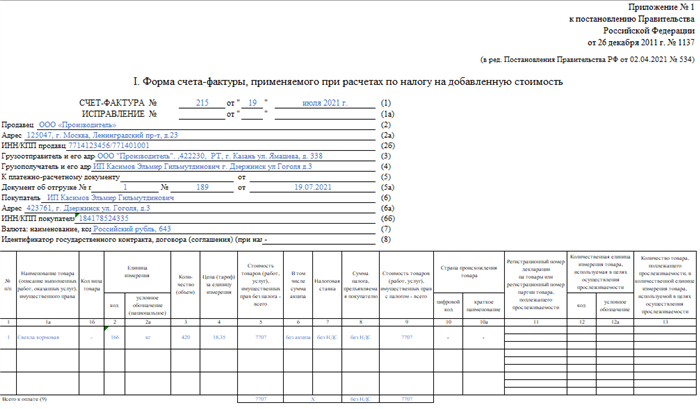

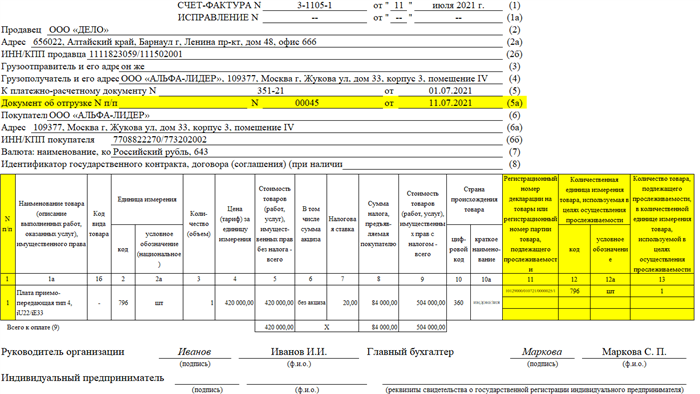

Как выглядят образцы счетов-фактур без НДС?

Для определенных видов деятельности счет-фактура может быть выставлена без учета НДС. Ниже приведены примеры и образцы таких счетов-фактур.

Образец счета-фактуры без НДС для оказания услуги

Счет-фактура без НДС для оказания услуги должен содержать следующую информацию:

- Номер и дата выставления счета-фактуры;

- Наименование организации-поставщика и ее ИНН;

- Наименование и адрес организации-получателя;

- Описание оказываемой услуги;

- Стоимость услуги без учета НДС;

Пример счета-фактуры без НДС для услуги:

| Организация-поставщик: | ООО «Услуги без НДС» |

| ИНН: | 1234567890 |

| Организация-получатель: | ООО «Клиенты без НДС» |

| Описание услуги: | Консультационные услуги по правовым вопросам |

| Стоимость услуги без НДС: | 10 000 рублей |

Образец счета-фактуры без НДС для продажи товаров

Счет-фактура без НДС для продажи товаров также должен содержать определенные данные:

- Номер и дата выставления счета-фактуры;

- Наименование организации-поставщика и ее ИНН;

- Наименование и адрес организации-получателя;

- Перечень продаваемых товаров;

- Количество и стоимость товаров без учета НДС;

Пример счета-фактуры без НДС для продажи товаров:

| Организация-поставщик: | ИП Иванов И.И. |

| ИНН: | 9876543210 |

| Организация-получатель: | ООО «Клиенты без НДС» |

| Перечень товаров: |

|

| Количество и стоимость товаров без НДС: |

|

Это лишь примеры образцов счетов-фактур без НДС, они могут варьироваться в зависимости от конкретной ситуации и требований налогового законодательства.

Может ли «упрощенец» выставить счет-фактуру с отметкой «Без налога (НДС)»?

Согласно статье 346.11 Налогового кодекса РФ, упрощенец вправе выставить счет-фактуру с отметкой «Без налога (НДС)», при условии, что он осуществляет предоставление услуг, не подлежащих налогообложению НДС.

Услуги, освобожденные от НДС:

- Медицинские услуги, включая услуги стоматологии;

- Образовательные услуги;

- Услуги по транспортировке грузов и пассажиров;

- Финансовые услуги, включая услуги банков;

- Экспорт услуг.

Однако, важно учитывать, что упрощенец должен предоставить все необходимые документы и соблюдать требования, установленные законодательством, чтобы иметь право на освобождение от уплаты НДС.

Если упрощенец предоставляет услуги, не входящие в список услуг, освобожденных от НДС, то он обязан уплатить НДС. В этом случае счет-фактура будет выставлена с указанием суммы НДС в соответствии с установленными налоговыми ставками.

| Сумма сделки | Ставка НДС |

|---|---|

| До 2 млн. рублей | 6% |

| Более 2 млн. рублей | 15% |

Таким образом, «упрощенец» может выставить счет-фактуру с отметкой «Без налога (НДС)», если предоставляемая услуга подпадает под категорию услуг, освобожденных от НДС. В противном случае, счет-фактура должна включать сумму НДС в соответствии с установленными ставками.

Какие графы и строки присутствуют в бланке?

Бланк счета-фактуры содержит несколько граф и строк, которые необходимо заполнить для правильного и полного оформления документа. Вот основные графы и строки, которые присутствуют:

Графы:

- Дата и номер счета-фактуры;

- Реквизиты поставщика: наименование, адрес, ИНН, КПП;

- Реквизиты покупателя: наименование, адрес, ИНН, КПП;

- Описание оказанной услуги или поставленных товаров;

- Сумма долга по договору или договорам, включая НДС;

- Срок платежа и условия оплаты.

Строки:

Строки в бланке счета-фактуры предназначены для указания отдельных услуг или товаров, их количества, цены и общей суммы. Каждая строка должна быть четко и детально описана, чтобы избежать недоразумений и споров.

Пример строки счета-фактуры:

| № | Наименование услуги/товара | Количество | Цена | Сумма |

|---|---|---|---|---|

| 1 | Консультационные услуги юриста | 10 часов | 1000 рублей | 10000 рублей |

Заполняя бланк счета-фактуры, следует тщательно проверить все реквизиты и данные, чтобы избежать ошибок и некорректного оформления. Также важно соблюдать требования законодательства и налоговых органов по заполнению счетов-фактур.

Кто составляет счета-фактуры

Однако, если продавцом или исполнителем является иностранное лицо, не обязанное иметь юридическое лицо или представительство в Российской Федерации, то счет-фактуру составляет приобретатель или заказчик.

Составители счета-фактуры:

- Юридические лица (организации), осуществляющие предпринимательскую деятельность.

- Физические лица, зарегистрированные в качестве индивидуальных предпринимателей.

- Иностранные лица, осуществляющие поставку товаров или оказание услуг в Российской Федерации.

Обязательные элементы счета-фактуры:

- Наименование документа «Счет-фактура».

- Номер и дата составления счета-фактуры.

- Реквизиты продавца (исполнителя услуги) и приобретателя (заказчика).

- Сведения о поставке товара или оказании услуги: наименование, количество, стоимость, сумма НДС.

- Сведения о ранее выставленных счетах-фактурах (если таковые имеются).

Пример оформления счета-фактуры:

| Наименование товара (услуги) | Количество | Стоимость | Сумма НДС |

|---|---|---|---|

| Товар 1 | 10 шт. | 1000 руб. | 200 руб. |

| Товар 2 | 5 шт. | 500 руб. | 100 руб. |

| ИТОГО: | 300 руб. | ||

Составление счета-фактуры является важным документальным этапом в бухгалтерии предприятия. Он должен быть оформлен в соответствии с требованиями законодательства и содержать все необходимые реквизиты.

Наказание не грозит

В ситуации, когда контрагент оказывает услуги, попадающие под определенные виды деятельности без необходимой лицензии или разрешительных документов, может возникнуть вопрос о применении наказания. Однако, существуют случаи, когда нарушение условий осуществления деятельности не порождает последствий в виде штрафов или иных санкций. В некоторых ситуациях, наказание не грозит контрагенту.

Примеры таких ситуаций:

- Отсутствие информации о лицензировании деятельности контрагента в ЕГРЮЛ или аналогичных государственных реестрах;

- Несоответствие услуг, оказываемых контрагентом, прописанным в его регистрационных документах;

- Периодическое оказание услуг, не требующих лицензии, но в определенных случаях попадающих под ее действие;

- Решение контрактных споров в пользу контрагента, не имеющего необходимых разрешительных документов;

- Оказание вспомогательных услуг, не являющихся основной деятельностью контрагента.

Однако, следует отметить, что это не означает, что контрагент освобождается от ответственности полностью. В случае обнаружения фактов нарушения условий деятельности, должны быть предприняты меры для урегулирования ситуации и наказания контрагента.

| Важно помнить: |

|---|

| Соблюдение всех требований и условий осуществления деятельности является законным требованием, и их нарушение может привести к юридическим последствиям. |

Поэтому, даже если на первый взгляд контрагенту не грозит наказание, рекомендуется провести дополнительные проверки и консультации с юристами для минимизации рисков.

Если цена договора (контракта) сформирована с учетом НДС

При формировании цены договора или контракта с учетом НДС, имеется несколько аспектов, которые следует учесть.

1. Расчет стоимости работ и услуг

При формировании цены договора с учетом НДС необходимо учесть ставку НДС и корректно распределить стоимость работ или услуг. Это позволит исключить возможные ошибки и непредвиденные расходы.

2. Описание налоговых обязательств

В договоре или контракте следует четко определить налоговые обязательства сторон. Укажите, какая из сторон будет нести налоговую нагрузку и кто будет осуществлять уплату НДС. Это поможет избежать недоразумений и конфликтов в будущем.

3. Включение НДС в стоимость

Цена договора или контракта с учетом НДС должна включать сумму налога. Это означает, что контрагент будет получать оплату включая НДС. Стоит уточнить также, что сумма НДС будет указана в отдельной строке счета-фактуры.

4. Правильное оформление документов

Для правильного учета НДС необходимо оформить счет-фактуру согласно требованиям налогового законодательства. Укажите в ней все необходимые реквизиты, включая номер и дату договора, платежные реквизиты, а также указание наличия суммы НДС в стоимости договора.

5. Бухгалтерская запись

Не забывайте про бухгалтерскую запись. После заключения и оплаты договора с учетом НДС, проведите соответствующие бухгалтерские операции, включая учет НДС и его предъявление в налоговые органы.

Учет договоров и контрактов с учетом НДС является важным аспектом бизнеса. При соблюдении всех правил и требований, можно избежать неприятностей и минимизировать риски. Важно быть внимательным и соблюдать все юридические требования.

Недопустимая формулировка графы 7

Формулировка графы 7, относящейся к выплатам за оказываемые услуги, должна быть аккуратно составлена, чтобы избежать недоразумений и ошибок в документе. Неправильная формулировка может привести к неправильному оформлению счета-фактуры и отчетности.

Вот несколько примеров недопустимых формулировок графы 7:

- Неполная или неверная информация о виде оказываемых услуг;

- Отсутствие сведений о количестве, объеме или времени оказания услуги;

- Неопределенность в формулировке услуги (например, «различные услуги» или «прочие услуги»);

- Использование общих терминов или слишком узкоспециализированных обозначений, которые могут быть непонятны контрагенту;

- Отсутствие указания на налоговую ставку или другие налоговые обязательства по услуге;

- Неверное указание контрагента или его реквизитов;

- Использование неточных или неполных данных о информации о контрагенте или его деятельности.

В случае ошибочной или недопустимой формулировки графы 7, контрагент может столкнуться с проблемами в оформлении документов и проведении налоговой отчетности. Поэтому необходимо тщательно проверять и разрабатывать формулировку данной графы, чтобы избежать нежелательных последствий.

Обязанность по декларированию налога

Важность декларирования налога

- Обеспечивает соблюдение законодательства: декларирование налога является обязательным требованием закона, и его невыполнение может повлечь за собой штрафы и юридические последствия.

- Содействует прозрачности: декларирование налога позволяет государству контролировать доходы граждан и организаций, что способствует более справедливому распределению налоговой нагрузки.

- Обеспечивает правоохранительные меры: декларирование налога позволяет государству более эффективно бороться с уклонением от уплаты налогов и нарушением налогового законодательства.

Как и когда декларировать налог

Декларирование налога проводится в соответствии с установленными государством сроками и правилами. Главные этапы декларирования налога включают в себя:

- Подготовку необходимых документов: налогоплательщик должен составить пакет документов, подтверждающих его доходы и расходы в течение отчетного периода.

- Заполнение налоговой декларации: налогоплательщик должен заполнить соответствующую налоговую декларацию, указав в ней свои доходы, расходы и другую необходимую информацию.

- Подача декларации в налоговый орган: заполненная налоговая декларация должна быть подана в налоговый орган в установленный срок.

- Уплата налога: после подачи декларации налогоплательщик обязан уплатить соответствующую сумму налога в установленный срок.

Налоговое администрирование и контроль

Государство осуществляет налоговое администрирование и контроль, чтобы обеспечить соблюдение налогового законодательства. Это включает в себя:

- Аудит налоговых деклараций: налоговые органы проводят проверку деклараций на предмет достоверности и соответствия законодательству.

- Налоговые проверки: в случае выявления нарушений законодательства, налогоплательщику может быть назначена налоговая проверка для установления фактов и уплаты дополнительного налога.

- Судебные процессы: в случае серьезных налоговых правонарушений, государство может обратиться в суд для привлечения налогоплательщика к юридической ответственности.

Обязанность по декларированию налога является важной составляющей налоговой системы. Декларирование налога позволяет государству контролировать доходы и уплату налогов, а также обеспечить справедливое распределение налоговой нагрузки. Налогоплательщики должны внимательно следить за сроками и правилами декларирования, чтобы избежать штрафов и юридических проблем.

Обязанность по уплате налога в бюджет

Определение налога и его виды

Налог — это обязательный платеж, который взимается с физических или юридических лиц на основе установленных налоговых ставок и норм.

- Прямой налог — это налог, который уплачивается непосредственно физическим или юридическим лицом, которое получает доход.

- Косвенный налог — это налог, который уплачивается не прямыми участниками экономических отношений, а посредством определенной компенсации.

Обязанности по уплате налога

Уплата налога в бюджет является юридическим обязательством и осуществляется в соответствии с законом. Основные обязанности по уплате налога включают:

- Своевременное уплату налога в установленные сроки.

- Представление налоговой отчетности, в которой указываются все доходы и расходы, связанные с налогооблагаемой деятельностью.

- Соблюдение налогового законодательства и правил, установленных налоговыми органами.

Штрафы за неуплату налога

В случае неуплаты налога в установленные сроки или нарушения налогового законодательства предусмотрены штрафные санкции. Штраф за неуплату налога может быть рассчитан в виде процентной доли от суммы неуплаченного налога. Размер штрафа зависит от срока просрочки и налогового кодекса.

Преимущества исполнения обязанности по уплате налога

Исполнение обязанности по уплате налога в бюджет имеет следующие преимущества:

- Сохранение репутации и доверия со стороны клиентов и партнеров.

- Исключение возможности привлечения к ответственности и уплаты штрафов.

- Сохранение стабильности и развития бизнеса.

- Укрепление позиции на рынке и конкурентное преимущество.

| Вид налога | Особенности уплаты |

|---|---|

| НДС | Уплачивается по ставке, установленной в налоговом законодательстве. Налоговая отчетность представляется ежеквартально. |

| Налог на прибыль | Уплачивается сумма налога на основе прибыли, полученной юридическим лицом. Отчетность представляется ежегодно. |

| Единый налог на вмененный доход | Уплачивается ежемесячно в размере, определяемом налоговыми органами. Отчетность представляется ежеквартально. |

В целом, исполнение обязанности по уплате налога в бюджет является важным элементом устойчивого и законного функционирования юридического лица.

Как выставить счет-фактуру получателю?

1. Определите необходимость выставления счета-фактуры

Прежде чем выставить счет-фактуру, убедитесь в необходимости этого документа. Для некоторых видов деятельности счет-фактура является обязательным, а для других – это дополнительная возможность для учета и контроля.

2. Соберите необходимые данные

Перед составлением счета-фактуры, убедитесь, что у вас есть все необходимые данные о поставке товаров или оказанных услугах. Это могут быть данные о количестве и стоимости товаров, информация о контрагенте, даты и условия поставки и прочее.

3. Внесите информацию в шаблон счета-фактуры

Воспользуйтесь готовым шаблоном счета-фактуры или составьте свой собственный, учитывая требования законодательства и предпочтения своей компании. Внесите информацию о ваших товарах или услугах, контрагенте, сумме, налогах и других необходимых данных.

4. Проверьте правильность данных

Перед отправкой счета-фактуры контрагенту, тщательно проверьте все данные на наличие ошибок и неточностей. Убедитесь, что все цифры согласуются с договором или соглашением с контрагентом. Это поможет избежать возможных проблем и споров в будущем.

5. Отправьте счет-фактуру контрагенту

Отправьте счет-фактуру контрагенту в удобной форме – по электронной почте, через систему электронного документооборота или в бумажном виде по почте. Убедитесь, что контрагент получил счет-фактуру и может своевременно произвести оплату или предоставить необходимую отчетность.

Пример счет-фактуры:

| № | Наименование товаров или услуг | Количество | Цена за единицу | Сумма |

|---|---|---|---|---|

| 1 | Консультационные услуги | 10 часов | 1000 руб. | 10 000 руб. |

| 2 | Разработка программного обеспечения | 1 проект | 50 000 руб. | 50 000 руб. |

После отправки счета-фактуры важно следить за его исполнением и своевременно получать оплату. В случае возникновения разногласий или задержек, свяжитесь с контрагентом и уточните ситуацию, чтобы соблюсти установленные сроки и условия.

Счет-фактура для ИП: с налогом или без?

Счет-фактура для ИП, осуществляющего услуги, подлежащие налогообложению

Если ИП осуществляет деятельность, которая подлежит налогообложению, то он обязан выставлять счет-фактуру с налогом. Счет-фактура должна содержать всю необходимую информацию о продавце, покупателе, дате и номере документа, а также указывать сумму налога, которая должна быть перечислена в бюджет.

ИП должен учитывать, что ставки налога могут отличаться в зависимости от вида услуги, поэтому важно быть в курсе действующих налоговых ставок и правил расчета налоговой базы.

Счет-фактура для ИП, осуществляющего услуги, не подлежащие налогообложению

Для ИП, оказывающего услуги, которые не подлежат налогообложению, счет-фактура выставляется без налога. В этом случае счет-фактура должна содержать все необходимые данные о продавце, покупателе и услуге, однако сумма налога будет равна нулю.

- Если услуги ИП подлежат налогообложению, ему необходимо выставлять счет-фактуру с налогом.

- При оказании услуг, не подлежащих налогообложению, ИП может выставлять счет-фактуру без налога.

- Необходимо иметь правильные документы, подтверждающие освобождение услуги от налога, при выставлении счета-фактуры без налога.

Частые ошибки в счёте-фактуре

Чтобы избежать проблем с налоговыми органами и контрагентами, важно составлять счета-фактуры правильно. В этой статье рассмотрим частые ошибки, которые допускаются при оформлении счёта-фактуры.

1. Ошибки в указании реквизитов

Одна из частых ошибок — неправильное указание реквизитов контрагента или вашей компании. Неправильные реквизиты могут вызвать проблемы с отчетностью и задержку в получении оплаты.

Важно тщательно проверять информацию о контрагенте и вашей компании перед оформлением счета-фактуры. Убедитесь в правильности указания наименования, адреса, ИНН и КПП.

2. Неправильное описание услуг или товаров

Ошибки в описании услуг или товаров могут привести к неправильному их определению в налоговой отчетности. Важно детально описывать предоставляемые услуги или товары, указывать их коды и единицы измерения.

Если вы предоставляете услуги, необходимо указать их название, объем и стоимость. Если вы продаете товары, нужно указать их наименование, количество, цену и общую стоимость.

3. Ошибки в расчетах и суммах

Ошибки в расчетах и суммах могут привести к несоответствию данных счета-фактуры и операций в бухгалтерии. Важно проверять правильность расчетов, математических операций и сумм.

Убедитесь, что все указанные суммы правильно считаются и соответствуют условиям договора. Не допускайте ошибок при рассчете налогов и скидок.

4. Отсутствие электронной подписи

Согласно законодательству, счет-фактура, выставляемая электронным способом, должна быть подписана электронной подписью. Отсутствие электронной подписи может привести к отказу в признании счета-фактуры налоговыми органами.

Убедитесь, что ваша электронная подпись действительна и соответствует требованиям законодательства. Подпишите счет-фактуру электронной подписью перед её отправкой контрагенту.

5. Неверное заполнение таблицы «Покупатель»

При заполнении таблицы «Покупатель» в счете-фактуре может возникнуть несоответствие информации с данными контрагента. Убедитесь, что указанное наименование и ИНН контрагента совпадают с его официальными реквизитами.

Также, при оформлении счета-фактуры на организацию, необходимо указывать ее полное наименование и юридический адрес.

6. Отсутствие даты и номера счета-фактуры

Важно указывать дату и номер счета-фактуры, чтобы избежать путаницы с другими документами и операциями. Правильно указываемая дата и номер позволят контрагенту и налоговым органам легко идентифицировать счет-фактуру.

Не забывайте проставлять дату и номер счета-фактуры в соответствующих полях документа.

| Ошибки | Последствия |

|---|---|

| Неправильные реквизиты | Проблемы с отчетностью и задержка в оплате |

| Неправильное описание услуг и товаров | Неправильная налоговая отчетность |

| Ошибки в расчетах и суммах | Несоответствие счета-фактуры операциям в бухгалтерии |

| Отсутствие электронной подписи | Отказ в признании счета-фактуры налоговыми органами |

| Неверное заполнение таблицы «Покупатель» | Несоответствие информации с контрагентом |

| Отсутствие даты и номера счета-фактуры | Путаница с другими документами и операциями |

Внимательность и проверка на ошибки — ключевые моменты при оформлении счета-фактуры. Избегайте частых ошибок и убедитесь, что все реквизиты, описания услуг, расчеты и подписи указаны правильно. Обратите внимание на таблицу и последствия, которые могут возникнуть в случае ошибок.

Когда «упрощенец» признается плательщиком НДС

Критерии признания «упрощенца» плательщиком НДС

- Факт оказания услуг, попадающих под виды деятельности, облагаемые налогом;

- Соблюдение установленных критериев по выручке и численности сотрудников;

- Получение статуса плательщика НДС в соответствии с законодательством.

При соблюдении данных критериев, упрощенцы имеют право начислять НДС и выписывать счета-фактуры соответствующего оформления. Однако, следует отметить, что «упрощенец» не обязан начислять НДС, если стоимость услуги не превышает определенного значения, установленного законодательством.

Преимущества признания «упрощенца» плательщиком НДС

- Возможность включать НДС в стоимость товаров или услуг, что позволяет упрощенцам получать дополнительный доход;

- Возможность выписывать счета-фактуры, которые являются основанием для возмещения НДС;

- Признание как надежного партнера, обладающего полной юридической компетенцией, что повышает доверие со стороны контрагентов и клиентов.

Таким образом, при соблюдении определенных критериев, «упрощенец» может быть признан плательщиком НДС и получить все преимущества, связанные с этим статусом.

Счет-фактура без погрешностей: откуда ждать неприятностей?

1. Некорректные данные организации

Одной из основных ошибок при оформлении счета-фактуры является неправильное указание данных организации. Это может быть неверное название компании, ошибочный ИНН или некорректный адрес. Такая ошибка может привести к проблемам при взаиморасчетах или даже к отказу в признании счета-фактуры.

2. Ошибки в описании товаров или услуг

Ошибки или неточности в описании товаров или услуг также могут привести к неприятностям. Например, неправильно указанное наименование товара может привести к ошибкам в бухгалтерии или к проблемам с налоговыми органами. Также следует обратить внимание на указание единиц измерения, количества и стоимости товара или услуги.

3. Несоответствие счета-фактуры правилам формирования

Счет-фактура должен соответствовать определенным правилам формирования, установленным налоговым законодательством. Некорректное оформление счета-фактуры или несоответствие его формату и требованиям может привести к неприятностям при проверке со стороны налоговой инспекции.

4. Нарушение сроков выдачи счета-фактуры

Счет-фактура должен быть выдан в определенные сроки после оказания услуги или передачи товара. Несоблюдение сроков может привести к негативным последствиям, таким как штрафы или даже признание счета-фактуры недействительным.

5. Неправильное указание налоговой ставки или суммы налога

Одной из основных функций счета-фактуры является указание налоговой ставки и суммы налога. Неправильное указание этих данных может привести к проблемам при проверке налоговой инспекции или даже к возникновению налоговых споров.

Все вышеупомянутые моменты могут стать источником неприятностей при оформлении счета-фактуры. Чтобы избежать проблем, необходимо внимательно проверять все данные перед отправкой счета-фактуры и следовать установленным правилам и требованиям. Это поможет избежать неприятных ситуаций и обеспечить гладкое взаимодействие с контрагентами и налоговыми органами.

Последствия выставления «упрощенцем счета-фактуры

1. Юридические последствия

Выставление неправильного счета-фактуры может привести к нарушению юридических норм и договорных обязательств. В случае выявления ошибок или недостоверных данных в счете-фактуре, контрагент может потребовать переоформления или даже отказаться от оплаты. Помимо этого, неверное оформление счета-фактуры может привести к проблемам с налоговыми органами и административной ответственности.

2. Финансовые последствия

Выставление неправильного счета-фактуры может повлечь за собой потерю доходов и дополнительные финансовые расходы. Если контрагент откажется оплачивать счет из-за недостоверных данных или ошибок в документе, то предприниматель будет вынужден тратить время и ресурсы на разбирательства и перепроверку документации.

3. Репутационные последствия

Упрощенное выставление счета-фактуры может повлиять на репутацию предпринимателя. Недобросовестное оформление документов может вызвать недоверие контрагента и отрицательные отзывы. Это может негативно сказаться на имидже бизнеса и его долгосрочной рентабельности.

4. Административные последствия

Выставление неправильного счета-фактуры может привести к проверкам со стороны налоговых органов. В случае обнаружения нарушений, предприниматель может быть обязан выплатить штрафные санкции или даже стать объектом уголовного преследования. Такие административные последствия могут серьезно поставить под угрозу деятельность предпринимателя и его финансовое благополучие.

5. Последствия для отношений с контрагентами

Выставление неправильного счета-фактуры может негативно отразиться на отношениях с контрагентами. Небрежное отношение к оформлению документов может вызвать разочарование и разлад в партнерских отношениях. Доверие контрагента может быть подорвано, что может привести к потере перспективных сотрудничеств и возможностей расширения бизнеса.

Следует помнить, что выставление счета-фактуры – это не просто формальность. Это важный юридический и финансовый документ, который требует внимательного и ответственного отношения. Нарушения при его выставлении могут иметь серьезные последствия, о которых необходимо помнить и учитывать при организации бизнеса.

Счет-фактура: образец заполнения

1. Идентификационные данные:

Первая часть счета-фактуры содержит информацию о продавце (исполнителе услуги) и покупателе (заказчике услуги). Поля, которые обязательно должны быть заполнены:

- Наименование (фирма) продавца (исполнителя услуги)

- ИНН продавца (исполнителя услуги)

- КПП продавца (исполнителя услуги)

- Юридический адрес продавца (исполнителя услуги)

- Наименование (фирма) покупателя (заказчика услуги)

- ИНН покупателя (заказчика услуги)

- КПП покупателя (заказчика услуги)

- Юридический адрес покупателя (заказчика услуги)

2. Детали счета-фактуры:

Далее следует информация о сделке, перечисление товаров или услуг и их стоимость. Обязательные поля в этой части:

| № | Наименование товара (услуги) | Единицы измерения | Количество | Цена за единицу | Стоимость |

|---|---|---|---|---|---|

| 1 | Товар 1 | шт. | 10 | 100 | 1000 |

| 2 | Товар 2 | шт. | 5 | 200 | 1000 |

Итого: 2000.

3. Налоги и сумма:

Здесь необходимо указать информацию о налогах, которые взимаются с сделки:

- Ставка НДС (если применимо)

- Сумма НДС

- Всего с учетом НДС

4. Реквизиты:

В конце счета-фактуры приводятся реквизиты продавца (исполнителя услуги):

- Банковские реквизиты

- Подпись и печать лица, ответственного за составление документа

Данный образец заполнения счета-фактуры поможет вам правильно оформить документ, соблюдая требования законодательства и предоставив всю необходимую информацию о сделке. Важно отметить, что нужно проверять актуальные требования и правила заполнения счетов-фактур в соответствии с нормативными документами вашей страны.

Для чего нужен счёт-фактура

Вот несколько причин, по которым счёт-фактура является неотъемлемым элементом коммерческой деятельности:

- Законодательное требование: счёт-фактура – это документ, регламентированный законодательством, и его выставление является обязательным для учета и оформления взаиморасчетов с контрагентами.

- Подтверждение операции: счёт-фактура является подтверждением факта продажи товаров либо оказания услуг и служит юридическим доказательством.

- Учет расходов: счёт-фактура позволяет учесть все расходы, связанные с операцией, в том числе стоимость товаров или услуг, налоги, комиссии и другие дополнительные затраты.

- Основа для налогообложения: счёт-фактура служит основой для расчета налога на добавленную стоимость (НДС).

- Основа для бухгалтерского учета: счёт-фактура является основанием для проведения бухгалтерских записей и формирования отчетности.

Важно помнить, что счёт-фактура должен соответствовать требованиям законодательства и быть правильно оформленным. Ошибки в оформлении счёта-фактуры могут привести к проблемам с налоговыми органами и контрагентами.

Отличия счета-фактуры, если налогообложения на продукцию нет

Отличия счета-фактуры без налогообложения

- Отсутствие данных о налоге

- Указание освобожденных видов продукции

- Указание оснований для освобождения

В обычном счете-фактуре указывается сумма налога, который облагается продукцией. В случае, если налогообложения нет, счет-фактура будет не содержать соответствующий раздел или поле.

В счете-фактуре должно быть ясно указано, что продукция попадает в категорию освобождения от налогообложения. Необходимо указать конкретные законодательные нормы или документы, на основе которых осуществляется освобождение.

Для подтверждения освобождения продукции от налогообложения необходимо указать соответствующие основания. Это может быть, например, размер выручки или особые условия договора с поставщиком.

Приведем пример оформления счета-фактуры без налогообложения:

Счет-фактура № 123Дата: 01.01.2022Поставщик: ООО "Производитель"Покупатель: ООО "Торговый дом"Товары:- Товар 1 (количество: 10 шт., цена: 100 руб.)- Товар 2 (количество: 5 шт., цена: 200 руб.)- Товар 3 (количество: 3 шт., цена: 150 руб.)Итого: 2300 руб.НДС: Без налогообложения

Таким образом, счет-фактура без налогообложения отличается от обычного счета-фактуры отсутствием данных о налоге, указанием освобожденных видов продукции и оснований для освобождения.

Когда счёт-фактура не нужен

1. Оказание услуг, не попадающих под определенные виды деятельности

Согласно законодательству, счёт-фактура обязателен при оказании определенных видов деятельности, таких как продажа товаров или оказание определенных услуг. Однако, если ваши услуги не входят в список видов деятельности, для которых требуется счёт-фактура, вы можете обойтись без его выписки.

2. Размер платежа ниже установленного порога

Счёт-фактура обязателен при оказании услуг, если стоимость услуг превышает установленный законом порог. Однако, если сумма платежа не достигает этого порога, вы можете не выписывать счёт-фактуру.

3. Взаимодействие с контрагентами-физическими лицами

В случае, если ваши услуги оказываются не юридическим лицам, а физическим лицам, счёт-фактура не является обязательным документом. В этом случае можно воспользоваться другими способами документирования сделки, например, заключить договор или получить подписанный акт выполненных работ.

4. Сделки, не требующие формальностей

Если вы осуществляете простые сделки, не требующие формальностей и документирования, счёт-фактура может быть излишним. Например, при условии, что сделка идет на небольшие суммы и никаких специфических правил не нарушается.

Важно помнить, что отсутствие счёта-фактуры может повлиять на документальное оформление и последующее учёт операции, поэтому перед принятием решения об отказе от выписки счёта-фактуры, необходимо внимательно изучить требования законодательства и конкретные условия взаимодействия с контрагентом.

Обязанности плательщика НДС

- Регистрация в качестве плательщика НДС: Плательщиком НДС может стать только юридическое или физическое лицо, которое зарегистрировано в налоговых органах. Регистрация в качестве плательщика НДС обязательна для лиц, которые осуществляют виды деятельности, подлежащие обложению НДС.

- Выставление счетов-фактур: Плательщик НДС обязан правильно оформлять и выставлять счета-фактуры при оказании услуг или реализации товаров, подлежащих обложению НДС. Счет-фактура должен содержать все необходимые реквизиты, а также указывать сумму НДС, предъявляемую к оплате.

- Ведение учета: Плательщик НДС обязан вести учет сумм НДС, полученных от покупателей и уплачиваемых в бюджет. Учет ведется в специальной книге учета покупок и в книге учета продаж.

- Соблюдение сроков и порядка уплаты НДС: Плательщик НДС обязан уплачивать НДС в установленные сроки согласно порядку, установленному налоговым законодательством. Оплата должна быть произведена налоговым платежом.

- Предоставление отчетности: Плательщик НДС обязан предоставлять налоговым органам отчетность, включая налоговую декларацию по НДС и другие документы, установленные законодательством. Отчетность должна быть предоставлена в соответствующие сроки.

Размеры штрафов за нарушение обязанностей плательщика НДС установлены законодательством и могут быть значительными. Поэтому важно тщательно выполнять свои обязанности и следить за соблюдением всех требований налогового законодательства.